本月聯博要你知道的三件事:

1. 避險情緒升溫,債券市場展現韌性且相對有好表現。

2. 受惠於具吸引力的殖利率與存續期優勢,信用市場相對有撐。

3. 市場波動與不確定性加劇時期,突顯主動管理的重要。

發生什麼事:頻繁變動的貿易政策

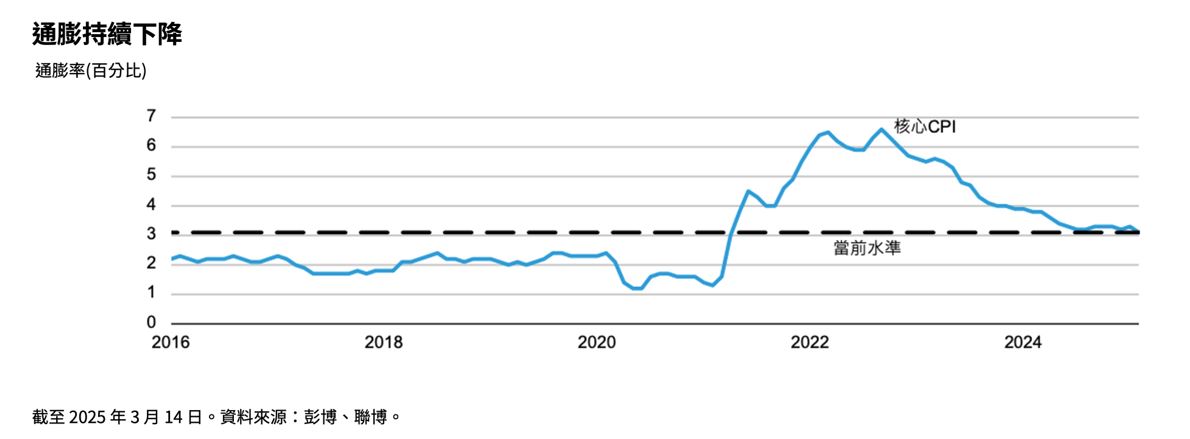

近期市場的不確定性與波動性急劇上升,主要受貿易政策變動頻繁的影響,股票與債券市場的波動指數雙雙攀升。美國經濟數據亦傳遞出混合訊號,2 月底的核心 CPI 為 3.1%,為近四年來的最低水準(見圖);然而,密西根大學消費者信心指數顯示,消費者對通膨的預期達到 30 多年來的最高水準,與此同時,整體消費者信心則降至近三年來的最低點。由於風險持續升高,市場目前預期聯準會今年將降息約三次,高於幾週前的兩次預期。市場的避險情緒也推動投資人轉向較安全的資產,導致 2 年期美國公債殖利率在過去一個月內下降約 34 個基本點。

市場透視:美國經濟成長速度將低於長期趨勢

過去幾週市場評價的再調整,使我們對當前評價的立場趨於中性。目前風險性資產的定價更符合我們對潛在經濟結果的預期。具體而言,我們仍預期美國今年將維持正成長,但GDP成長速度將低於長期趨勢。不過,除非消費者信心持續惡化,否則美國消費者應仍能支撐經濟。儘管經濟基本面與企業盈餘數據仍具支撐力,但外部衝擊與經濟不確定性升高,也可能繼續讓風險性資產承壓。

從全球角度來看,市場格局也出現變化。德國政府意外推出大規模財政刺激計畫,帶動德國公債殖利率上升,10 年期德債單日變動幅度創下柏林圍牆倒塌以來的最大紀錄,使得美國 10 年期公債與德國 10 年期公債的利差壓縮至 2023 年 7 月以來的最低水準,全球政策環境的變化將為投資人帶來新機會。

投資對策

為了更好地應對當前的經濟環境,我們建議投資人調整投資組合,增加較高品質信用資產的比重。考慮到公債殖利率可能走低以及風險性資產的下檔風險增加,這一策略將有助於提升投資組合的穩定性和潛在收益。歷史數據顯示,非投資等級債券殖利率比信用利差更能預測未來報酬表現,而目前的美國非投資等級債券1殖利率,處於聯準會開始降息以來的最高水準。因此,信用資產仍為投資人提供與年初相當的上漲潛力,同時也比其他成長型資產類別具備更強的下檔保護能力。

過去幾週的市場動盪帶來了一個關鍵啟示:固定收益資產正在發揮其應有的作用,也就是在不確定時期為投資組合提供穩定性、並帶來額外收益,主動管理的信用資產仍是投資組合的必要之一。在關稅不確定性將對不同產業與地區產生截然不同的影響之下,可能創造許多投資機會,主動管理能根據市場變化調整投資部位,在風險變動時靈活應對。