-

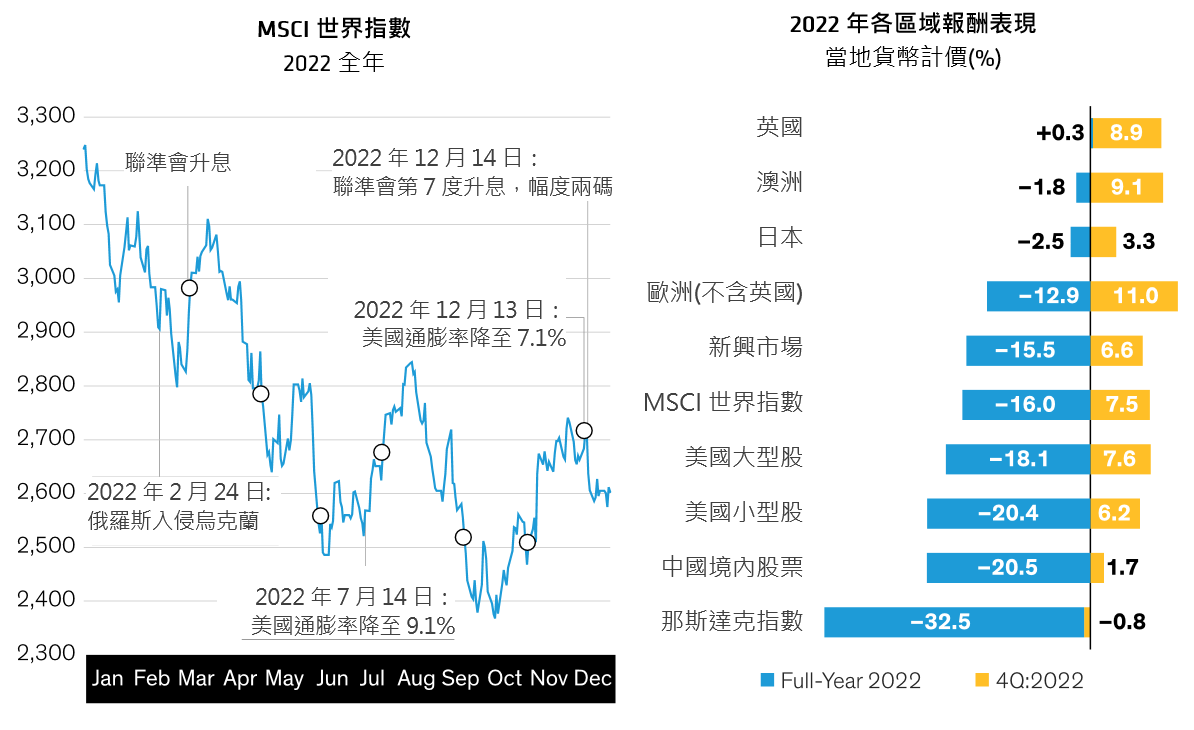

過往績效與當前分析不保證未來結果。英國以FTSE All-Share指數代表;澳洲以S&P/ASX 300指數代表;日本以TOPIX指數代表;歐洲 (英國除外) 以MSCI歐洲 (英國除外) 指數代表;新興市場以MSCI新興市場指數代表;美國大型股以S&P 500指數代表;美國小型股以羅素2000指數代表;中國境內股票以MSCI中國A股指數代表。 截至2022年12月31日。資料來源:彭博、FactSet、FTSE Russell、MSCI、納斯達克、標準普爾、東京證券交易所與聯博。

|

股市觀點:新常態下的股市投資之道

回顧2022年,在通膨一路攀升的背景下,股票投資人難免對未來前景感到擔憂。隨著全球主要央行積極升息,利率趨近於零的年代劃下句點,資金的實質成本增加,對企業營運、獲利能力與資產類別報酬將有深遠影響。 展望2023年,投資人必須開始迎向新常態。因此,投資人必須跳脫近期的市場震盪,從中掌握能夠翻轉投資未來的新情勢,進而了解未來股票在投資組合扮演的角色,便是獲取實質報酬的重責大任。 2022年資金無處可逃2022年市場全面重挫,全球多處股市全年跌幅逾20%。儘管在去年第四季收復部分失土,但年底又出現變數。去年第四季股市之所以反彈,是市場確實觸底回升?或是空頭市場跌多反彈?一旦經濟陷入衰退或企業全年獲利欠佳,漲幅可能再度鈍化?答案目前尚難斷定。 MSCI世界指數 (當地貨幣計價) 第四季上揚7.5%,全年累積下跌16.0%。美國股市主要受到科技類股大跌拖累,全年表現欠佳。礙於中國股市疲弱,新興市場表現不振。日本躲過高通膨,全年股市僅小幅下跌。儘管總經環境艱鉅,英國股市相對較佳,主要是因為許多出口商受惠於美元升值與能源企業表現較突出。 圖一:投資態勢轉變帶來不確定性,全球股市重挫

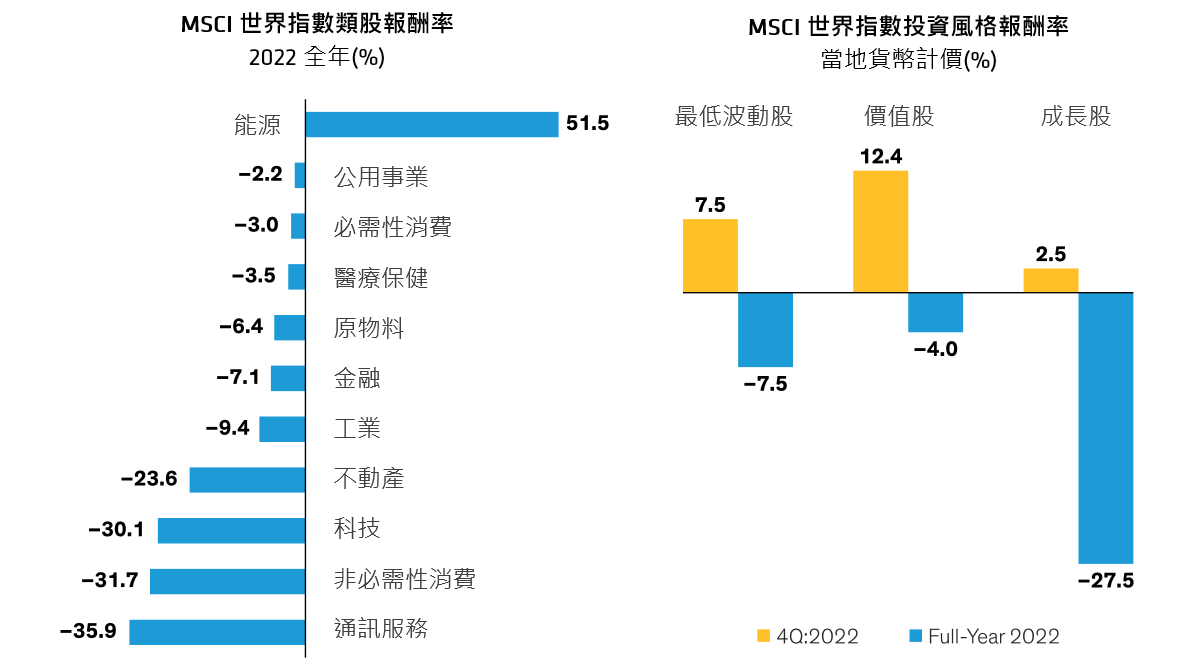

能源類股是2022年唯一收漲的類股,利多因素在於俄羅斯能源供給中斷,推高石油與天然氣價格。科技、通訊與非核心消費品類股的表現落後。價值股與最低波動股表現大幅領先成長股。 圖二:2022年多數類股齊跌;價值股與最低波動股表現領先成長股

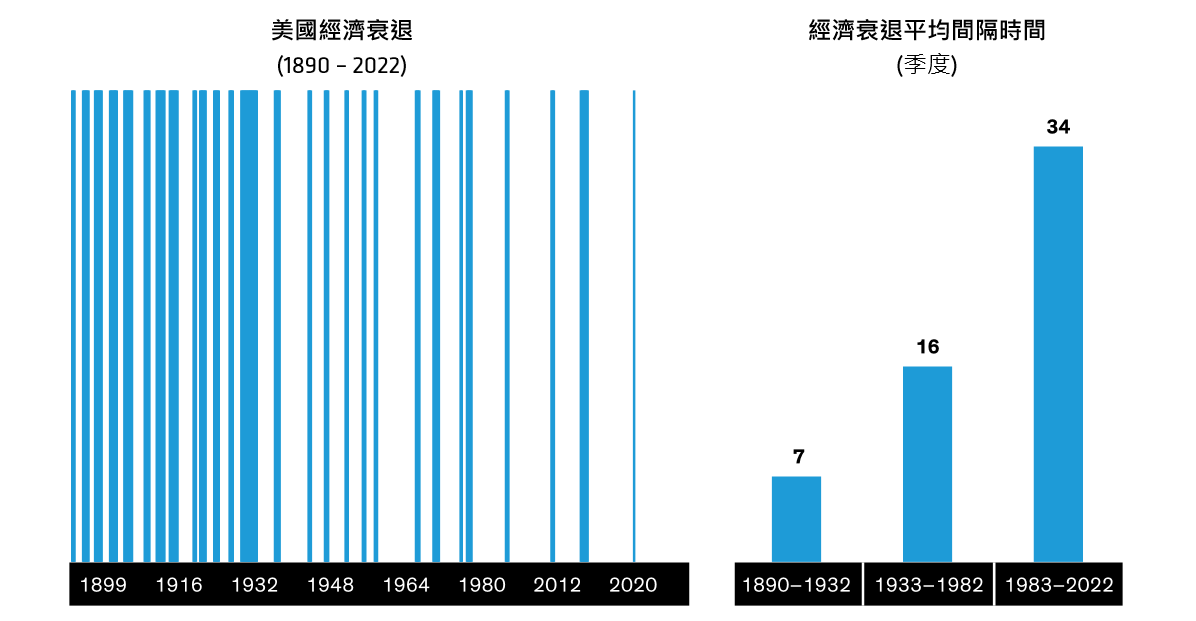

通膨飆漲、利率攀升、經濟浮現衰退隱憂,均是左右2022年股市走勢的因素。俄羅斯入侵烏克蘭,地緣政治風險也衝擊全球穩定性、歐洲能源安全、與全球供應鏈等。 每個區域情況互異。美國聯準會率先出手打擊通膨,數度積極升息。歐洲面臨能源危機,加深抑制通膨的難度。日本的通膨率與利率仍舊處於低檔。中國的清零政策削弱國內經濟活動,但隨著民怨四起,政府已在去年底逐漸重啟經濟。 不隨短期事件起舞,放眼更長遠的未來去年市場出現極端波動,聯博認為是重大利空紛陳的結果,包括通膨飆漲、升息幅度,以及兩者對企業的直接影響。眼前正值狂風暴雨,很難專注在遠方的目的地。 考量貨幣政策需要一段時間才會反映在經濟表現上,短期前景仍不明朗。所幸,已有跡象顯示通膨可能正在降溫,運輸與大宗商品等項目的成本逐漸降低。美國的零售營收成長力道趨緩,房市亦逐漸降溫。儘管薪資壓力仍舊沉重,但聯博認為通膨可能已經觸頂回落,有利於各國央行減緩升息步調,避免經濟進一步放慢或陷入衰退。 通膨走勢回穩,有助於投資人重新聚焦於基本面。這點在2023年尤其重要,因為企業將陸續調整獲利預估。市場環境不斷轉變,消費者與企業仍處於調適過程。 過去幾十年來,寬鬆政策嘉惠企業良多,徹底轉變了經濟週期,經濟成長期拉長,偶爾出現的經濟衰退期相對短暫,成為投資人習以為常的環境(圖三)。經濟週期是否會再度縮短,目前尚難斷言,但可以確定的是,在利率攀升與寬鬆貨幣政策退場的背景下,經濟成長前景與企業獲利能力將面臨考驗。 圖三:經濟週期是否會持續拉長?

投資新情勢:通膨再起

|