-

歷史分析不保證未來結果。*最低殖利率不代表基金報酬率,最低殖利率為債券到期日之殖利率或債券賣出日之殖利率,以兩者較低者為準。新興市場公司債、新興市場主權債均以摩根新興市場相關債券指數為代表;美國公債、美國非投資等級債券及投資等級公司債以彭博美國公債指數、彭博美國非投資等級債券指數及彭博美國投資等級公司債指數為代表。投資人無法直接投資於指數,指數不包含共同基金之銷售費用或營運費用,這些費用將會造成總報酬減損。資料時間:2022/12/31。資料來源:彭博、摩根及聯博。

|

曙光乍現?3大守則掌握2023年債市復甦契機

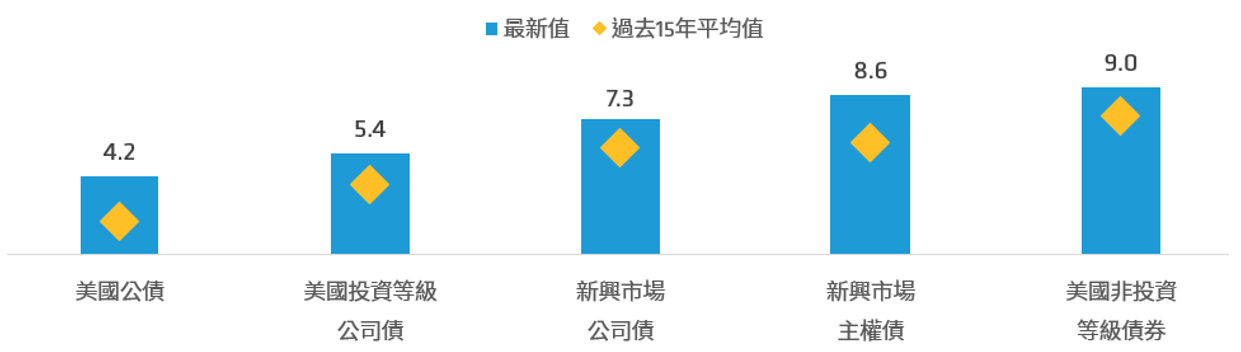

聯博認為,許多發債企業經過全球金融危機的洗禮後,信用狀況比過去優異,企業體質相對健全,更有能力因應經濟放緩的衝擊。此外,各類債券在經歷去年的修正後,今年投資吸引力已然浮現。從境外基金資訊觀測站公布的最新數據來看,境外固定收益型基金1月份淨流入239億元,居境外各類型基金之冠,這意味著今年初國內投資人的焦點重回固定收益型產品。 在機會與風險並存的環境下,今年應該如何布局債券基金才可望趨吉避凶?聯博建議,投資人不妨依循3大守則,有助掌握今年債市復甦契機。 1. 各類債券殖利率來到相對高點,不妨增加公債與投資等級債券部位自2022年3月以來,各國央行為了因應通膨紛紛升息,債券殖利率已經來到相對高點,這不僅代表公司債比高股息股票更具收益優勢,還可望降低風險性資產承壓時帶來的波動風險。 在本次升息循環開始前,長達幾年的零利率環境,讓許多投資人只能選擇評等較低的債券,才能獲得比較高的收益。然而,截至1月底,連較為安全的公債殖利率水準都來到4.2%,這代表現目前追求收益未必只能一味選擇風險較高的債種。 圖一:目前各類債券殖利率相對長期平均高 各類債券指數殖利率*(單位:%)及其平均信評

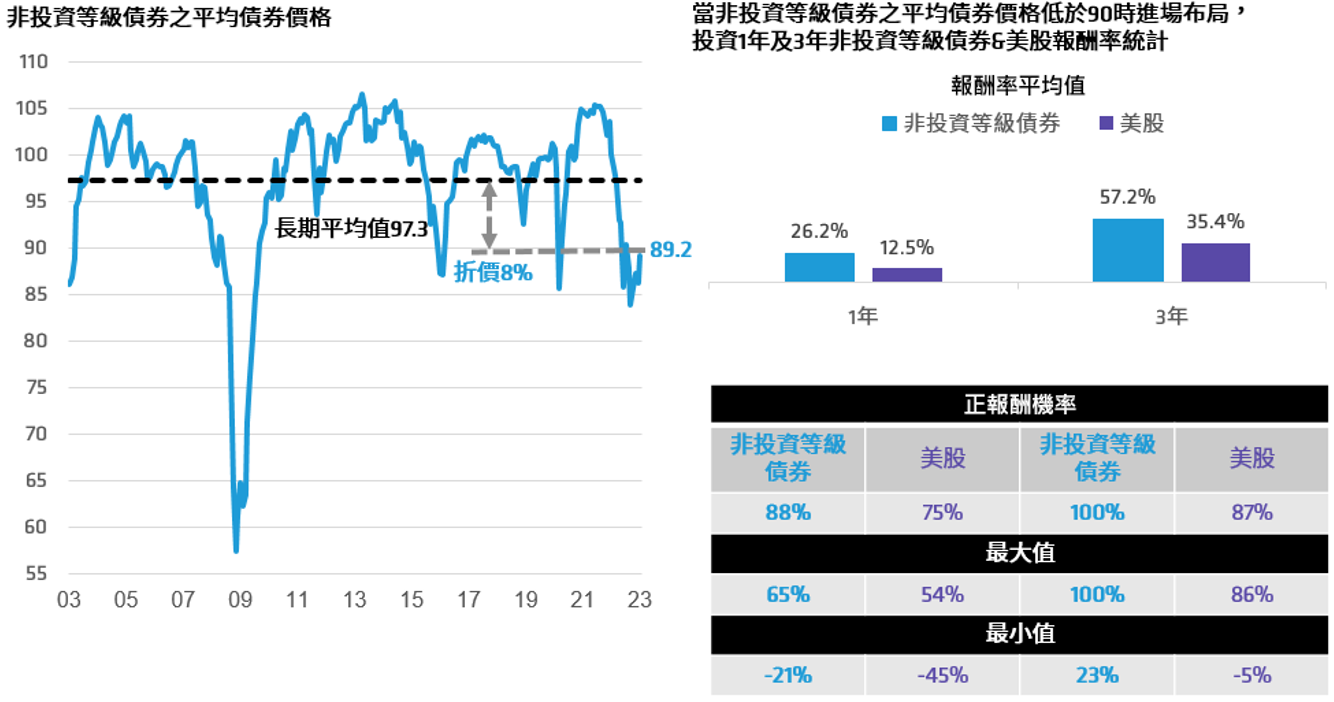

2. 非投資等級債券體質轉佳,是時候掌握折價後的投資機會許多人可能對非投資等級債的違約風險卻步,但聯博認為即使接下來經濟成長可能會趨緩,但是發債企業在疫情期間強化資產負債表、降低財務槓桿、並拉高利息保障倍數,基本面相對穩健,有助抵禦經濟成長放緩的挑戰。另外,自疫情爆發以來,非投資等級發債企業紛紛聚焦在延長到期日,故沒有「到期潮」逼近的問題,也就是大量債券即將到期,造成發債企業被迫以較高的現行利率發行新債。事實上,在2025年底前,市場僅有20%的債券到期,多數債券的到期日介於2026年到2029年間,因此,短期內殖利率攀升對企業的衝擊相對較小。 除了基本面相對強健,非投資等級債券經歷去年的修正後,價格吸引力浮現。雖然目前非投資等級債券平均價格89.2,已經從最低點攀升,但距離長期平均值97.3仍折價8%,後續價格上漲空間仍可期(圖二左)。歷史經驗顯示,若在平均債券價格低於時進場佈局並持有持有1年或3年,後續報酬率潛力可期(圖二右)。 圖二:非投資等級債券價格仍具吸引力

3. 投資機會相對多元,建議採用平衡配置兩大債種的主動式債券投資策略

|