-

*此處之槓鈴策略為指數模擬,假設投資組合包含50%彭博美國公債指數與50%彭博美國非投資等級債券指數。

|

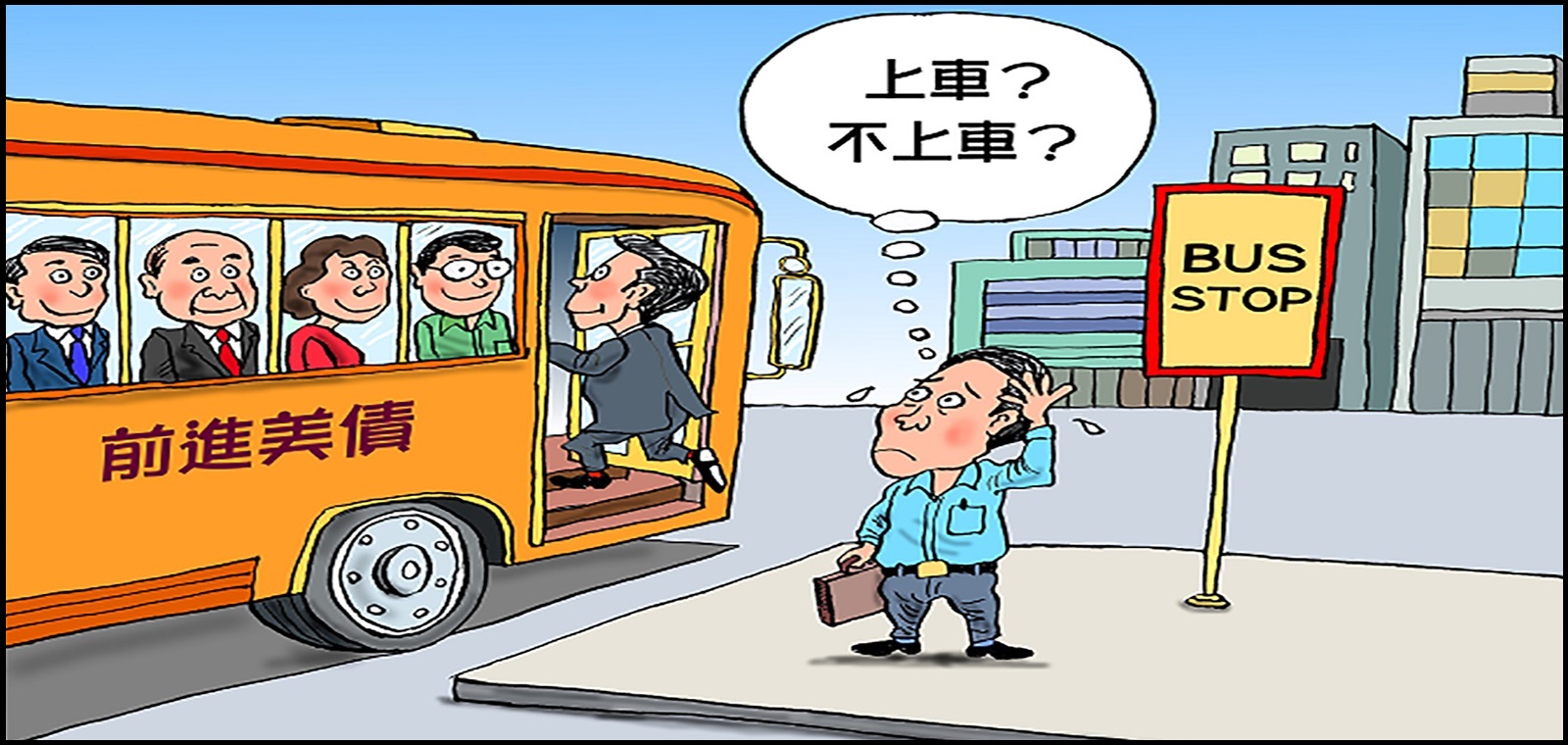

要進場還是觀望?關鍵數據報你知

解讀關鍵數據1. 美國投資等級債券已折價12%,為20年來相對低點:截至1月底,美國投資等級債券的價格已來到91.5,較長期平均值104折價了12%,締造未來獲取債息與資本利得的收益機會。 2. 美國非投資等級債券基本面為15年來最佳:美國非投資等級債券淨槓桿率與違約率接近15年低點、淨利潤率則來到15年來最高。這些指標顯示企業體質相對疫情前良好,雖然在經濟放緩時會減弱,但因為企業過去兩年管理資產負債表和流動性相對保守,因此較不會出現重大的違約或降評情況。 3. 美國投資等級公司債殖利率來到5.51%,已經追上美國股票預估盈餘殖利率:截至2023年2月28日,美國投資等級公司債的殖利率為5.51%,已經追上美股預估盈餘殖利率5.65%,高品質公司債的收益吸引力逐漸浮現。 聯博前線觀點1. 預期2023年會是通膨維持相對高檔、景氣放緩與緊縮的金融環境,市場因此也會持續震盪。美國公債、投資等級債券、非投資等級債券、證券化資產等債種皆存有特定投資機會,以靈活、主動與平衡的多元資產類別投資策略布局,是掌握今年投資機會與可望創造相對較佳收益的關鍵。 2. 隨著升息逐漸走向尾聲,今年債市的不確定性因素也漸散。試圖抓準進場時機不但非常艱難,更可能因此錯過最佳報酬的機會。歷史經驗顯示,若在升息循環結束前進場以槓鈴策略*布局美國公債與美國非投資等級債券,報酬表現可望比等待升息告終才進場來得佳。投資人不妨視個人風險屬性開始進場布局,耐心等待市場雜音消散,掌握下一波利率循環的報酬機會。

|