-

目前預估與過去績效不保證未來結果。投資人無法直接投資指數,且指數報酬不代表任何聯博基金之績效表現。指數未經管理,因此報酬未反映主動式基金管理之相關費用與支出。資料時間:截至2022年12月7日。資料來源:彭博與聯博。

|

盈餘成長有望觸底 美股倒吃甘蔗

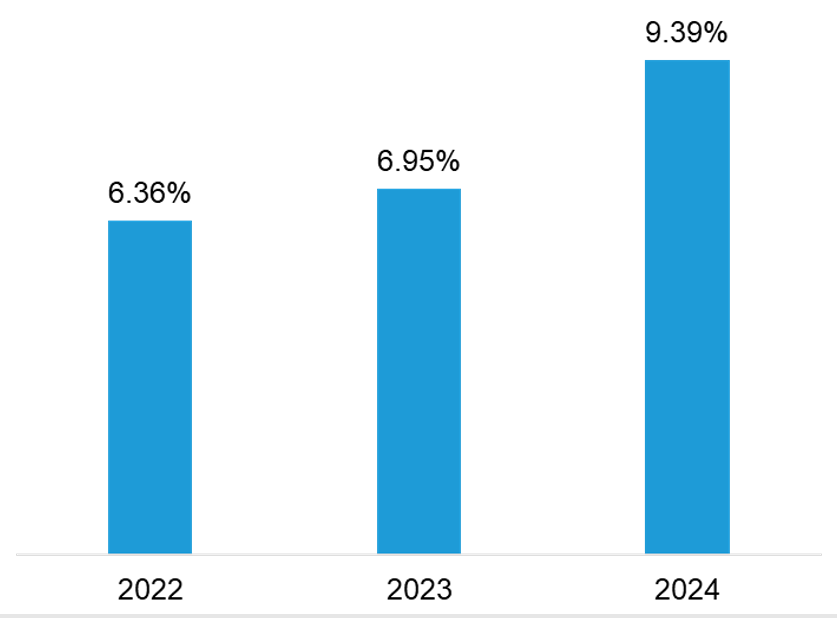

聯博認為,隨著美股評價面回到長期平均水準,在升息進入下半場、後續利率不至於大幅攀升的情況下,有望提供評價支撐。不過,接下來股票市場仍需面對景氣放緩、企業獲利預測逐漸降低的挑戰,且預期聯準會終端利率將會更高、利率高原期將持續更久。企業和市場需要時間來適應更高利率、更慢經濟成長的新常態,在這樣的過程結束之前,市場恐怕還會有更多波動。 潛在利多:盈餘成長有望觸底、美股下跌隔年正報酬機率高面對經濟放緩、投入成本承壓的背景,許多企業的獲利能力可能進一步萎縮,因此企業獲利續航力將在今年股市中扮演更重要的角色。好消息是,盈餘雖可能持續面臨修正,但預料後續成長態勢仍可望回歸正軌(圖一)。市場已有共識今年第一季將是企業盈餘成長的谷底,暗示了美股今年可望倒吃甘蔗。 圖一:企業盈餘將逐步成長

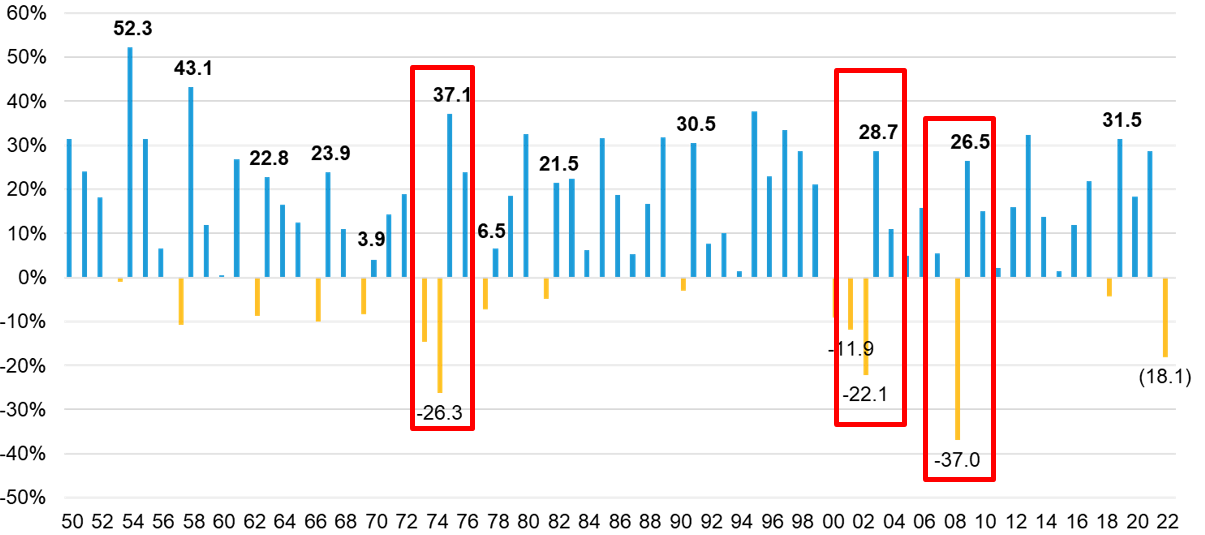

聯博預期,上半年市場波動性仍大,在下半年有望看到溫和成長、2024年盈餘回歸的機會下,目前正是逢低布局的時機。值得一提的是,從歷史經驗來看,美股在下跌15%後,隔年通常可繳出正報酬的成績(下頁圖二),尤其股市又具備落底一般早於經濟衰退結束的提前反映特性,投資人或可伺機布局。 美股值得持有的三大優勢事實上,無論景氣如何變化,我們始終認為美股是投資人值得持有的核心部位,主因來自於美股的三大優勢。 1. 獲利成長股高度集中在美國。全球市值逾150億美元的企業,且現金流投資報酬率與5年資產成長率中位數名列前半段,有高達54%在美國,大幅高於歐洲(16%)、亞洲(日本以外)(22%)、日本(5%)與其他地區(3%)^。 圖二:美股*通常在下跌年度後,隔年可望繳出正報酬

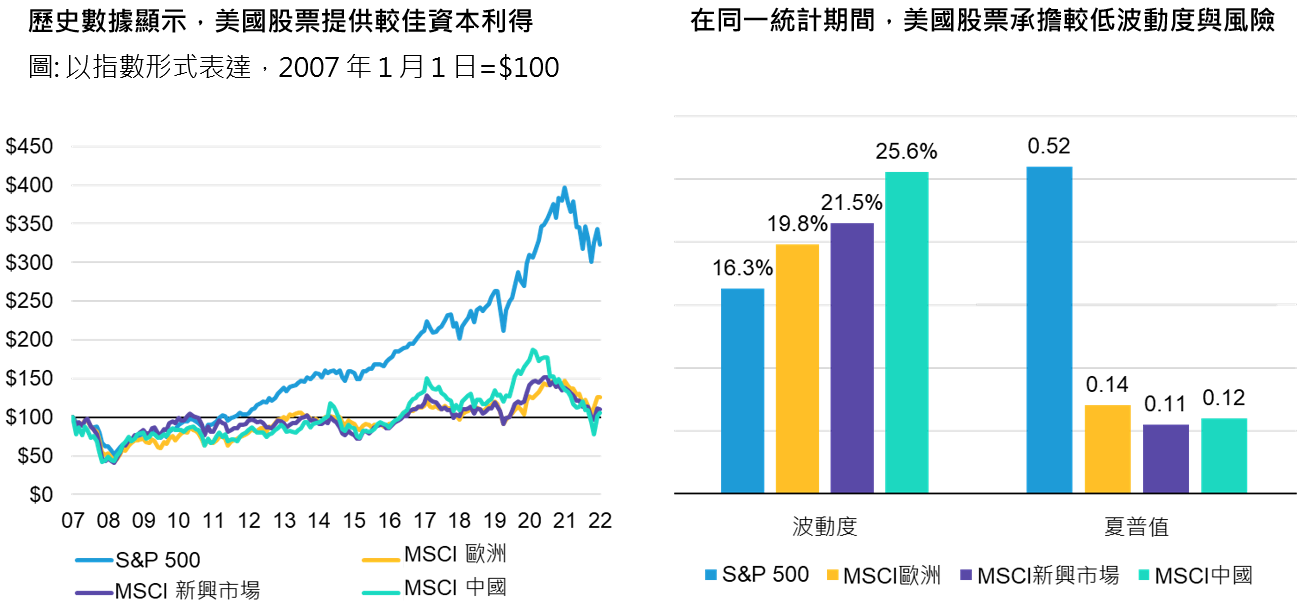

2. 風險與報酬,美股仍是具有吸引力的市場之一。歷史數據顯示,美股不僅提供較佳獲利潛力,在同一統計期間,美股亦承擔較低波動度與風險(下頁圖三)。 3. 在美國,每股盈餘成長往往受惠於稅率降低與股票回購。以股票回購為例,預期今年美國企業將有超過8千億美元的股票回購*,資金利多可望支撐美股後市表現。 景氣趨緩,瞄準高品質成長股機會聯博認為,在今年經濟與企業獲利成長力道趨緩之下,投資人更該關注品質。過往經驗顯示,美國製造業採購經理人指數走跌時,具有較穩定獲利率與較低負債比率的高品質股票,通常有領先表現。而拜營運韌性所賜,成長股過往在盈餘衰退之際,股價通常有表現機會。歷史經驗顯示,2008年以來S&P 500指數盈餘下修階段3個月內,以科技、醫療、核心消費等類股表現最為抗跌。 若從題材來看,我們偏好營運模式相對不仰賴景氣週期的產業。例如軟體題材,未來三年企業對雲端軟體使用需求持續增加,相對不受景氣放緩影響;再者,醫療保健題材因具剛性需求,企業盈餘放緩相對溫和。除此之外,不少具長期成長性的題材也提供未來數年的投資機會指引,包括線上支付、電子商務、數位娛樂、尖端醫療設備等均蘊藏投資機會。 聯博認為,當前市場已遠遠不同於上次高通膨時期,以主動式投資策略發掘優質企業,可望締造理想的長期報酬。 圖三:檢視風險與報酬,美股相對具吸引力

|