-

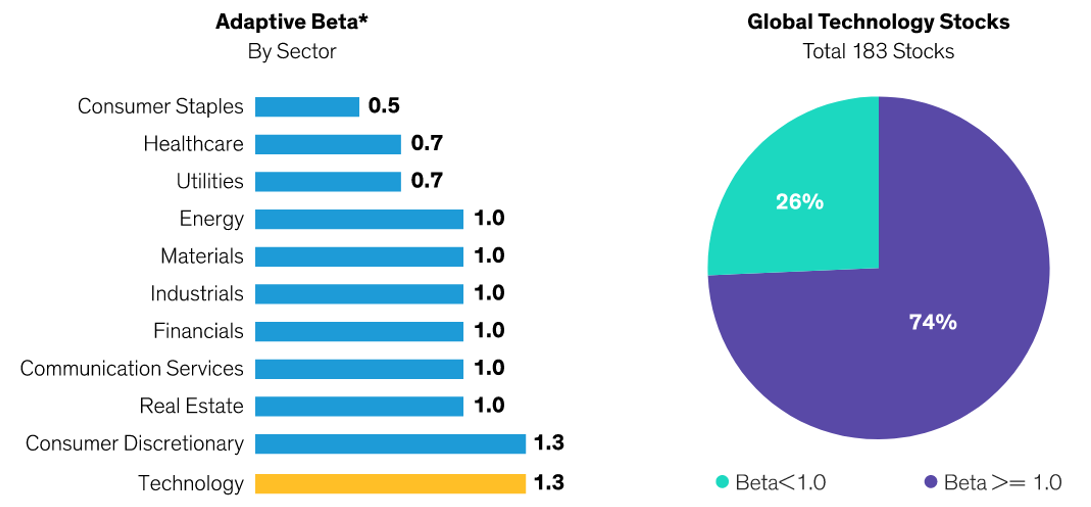

過往績效不保證未來結果。根據MSCI世界指數的全球產業分類標準 (GICS)。*靈活貝他值係聯博用以衡量股票與市場波動性的專有指標。個股的貝他值若低於1.0,被視為投資風險低於整體市場。截至2022年12月31日。資料來源:MSCI與聯博。

|

顛覆定義:科技與醫療類股的攻防特性

一般而言,資訊科技類股通常是牛市的領頭羊。當成長股受到投資人青睞時,科技權值股往往能提供亮眼的超額報酬,但其波動性與下檔風險也相對高。 科技類股之所以給人深具成長潛力但欠缺防禦性的印象,部分原因在於近年主宰科技業的尖牙股,也就是Facebook、Apple、Amazon、Netflix與Google。去年整體股市出現全球金融危機以來最慘重災情,大型科技股的表現落後大盤,更突顯其下檔風險。 有鑑於大型科技股的震盪,加上未獲利科技企業的此消彼漲,不禁讓人覺得科技類股的防禦性不佳。反觀過去防禦型類股的報酬可能不如科技類股,但下跌參與比率較低,也就是跌幅低於市場。除了公用事業與核心消費類股,醫療保健類股同樣被視為深具防禦性的產業,在市場下跌之際能夠發揮重要的緩衝作用,因為醫療保健需求相對剛性,醫院、藥廠、醫療設備製造商與醫療保險公司均能創造穩健營收,相對不受經濟波動的影響。 科技類股:開始展現防禦特性然而,傳統的投資攻防觀念正在轉變。 科技類股當中仍存在許多營運品質優異且具獲利能力的科技企業,它們相對低調,也不像科技龍頭的大起大落,這些企業包括電腦硬體製造商、支付服務公司、雲端運算供應商、晶片廠等,是資訊型經濟的中流砥柱,充斥於我們的日常生活,它們往往具有可持續的營運模式,且擁有經常性營收來源。 這些優質的科技公司有能力抵擋股價大幅波動,貝他值(用於衡量市場敏感度)低於大盤,因此在2022年表現領先整體資訊科技類股。MSCI世界指數科技類股當中,約有四分之一的貝他值低於1.0,跟傳統防禦型類股並駕齊驅 (圖一)。 圖一:發掘具防禦性的低貝他值類股

醫療保健類股:能守也能攻?

|