-

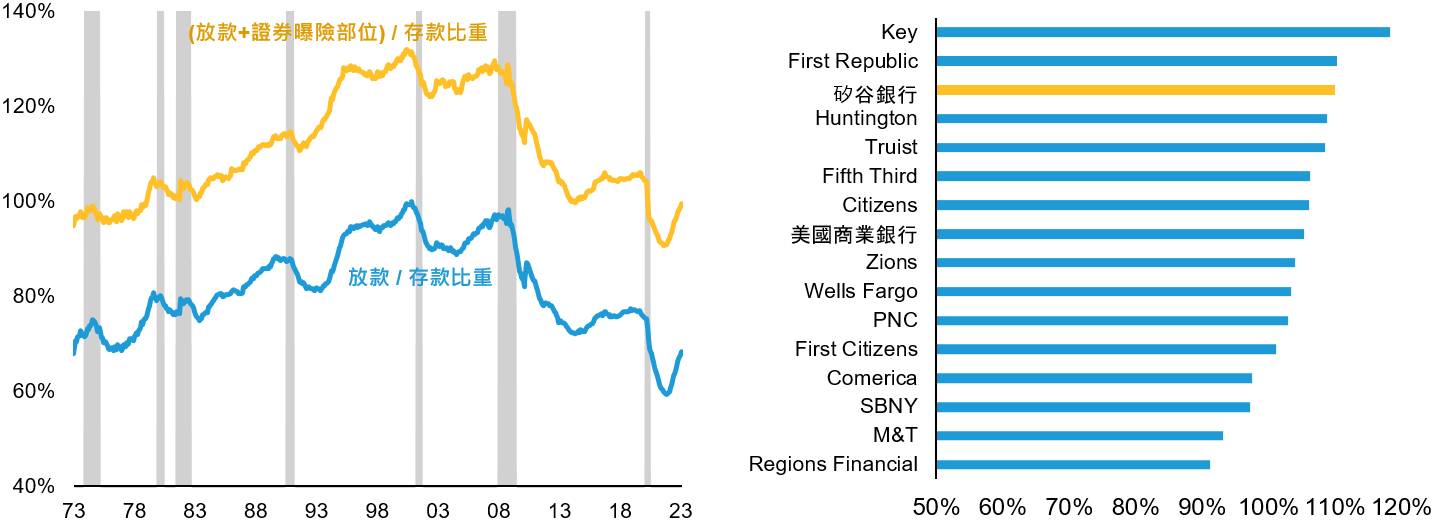

歷史分析不保證未來結果。證券曝險部位包含持有至到期與可供出售之項目。截至2023年2月1日(左圖)。截至2022年第三季(右圖)。 資料來源:聖路易斯聯邦儲備銀行、彭博、聯博。

|

關注銀行危機,但勿見樹不見林

投資主題銀行危機值得關注,但2008年的全球金融危機不至於重演今年第一季尾聲,美國三家銀行一夕倒閉令投資人擔心全球金融體系是否會掀起連鎖效應。美國監管機關在第一時間接連關閉矽谷銀行與Signature銀行。沒多久,在瑞士政府的主導下,搖搖欲墜的瑞士信貸接受與競爭對手瑞銀集團(UBS)的合併案。 儘管這些壓力事件暴露快速升息對金融穩定性造成的部分風險,但是我們認為主管機關已採取合適行動,避免危機進一步擴大。不同於2008年的金融危機,此次整個銀行體系的資本結構依舊健全(左圖一)。到目前為止,此次危機大致已獲得圍堵,一部分可歸功於主管機關果斷採取行動,且三家銀行機構各自面臨不同問題。舉例來說,矽谷銀行專精於高科技產業的創投資本放款活動,且矽谷銀行的放款相對於存款的比例極高且遠遠超越同業(右圖二),顯示該銀行的放款業務過度暴露在風險之中。 圖一、二:美國整體銀行資本結構良好,少部分銀行過度放款屬特殊案例

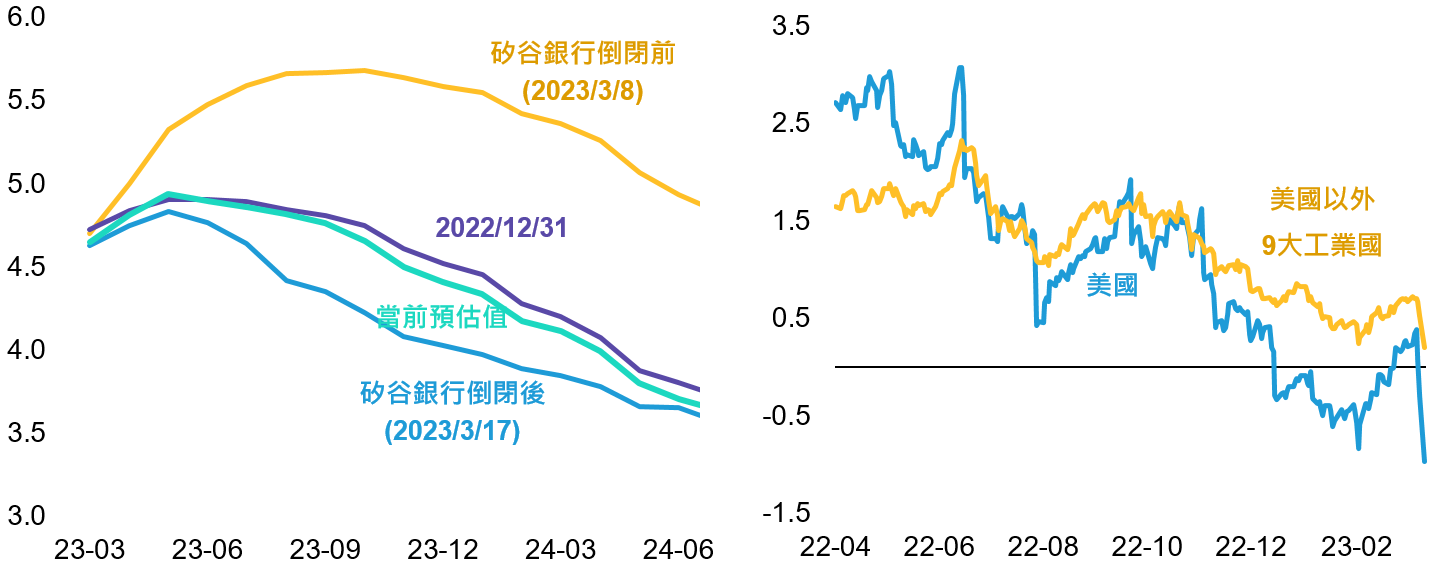

我們認為美國監管機關選擇優先保障存款戶的權益,而非無差別地提供紓困乃是明智之舉。我們正密切觀察整起事件的後續發展與多項主要市場與經濟指標,以此作為資產配置決策的參考依據。 銀行危機令市場下修預期升息路徑今年2月,高於預期的經濟成長與通膨數字一度令市場上調預期的升息路徑。然而,這波銀行危機令金融市場承壓,預期的升息路徑旋即下修,更使得升息路徑遠遠低於2022年底的預估結果(左圖三)。隨著市場開始恢復冷靜,聯準會終於能在3月底升息25個基點,繼續對抗通貨膨脹。同時間,其他國家亦下修預期的升息路徑,目前市場仍預估美國將在未來12個月內降息,時間點比其它國家來得更早(右圖四)。 圖三、四:銀行危機令市場下修對各國央行之升息預期

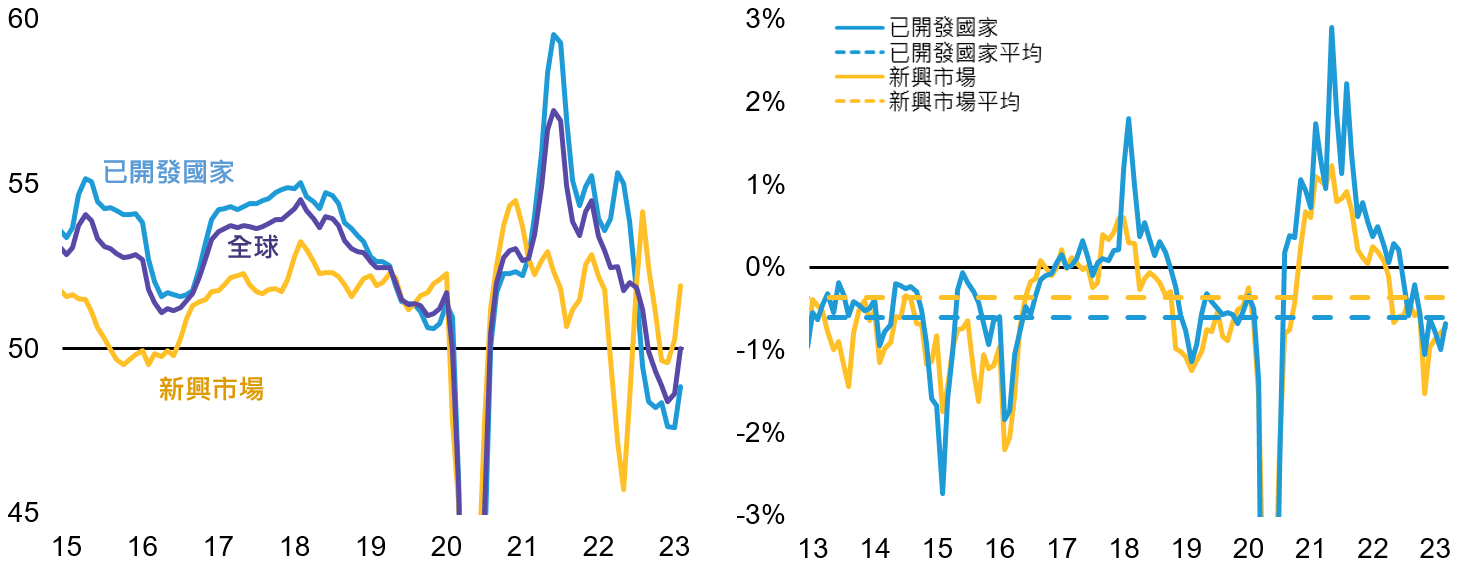

儘管銀行危機已獲得控制,我們認為此次事件暴露出過去一年快速升息衍生的風險。此外,投資人日益憂心此次危機將使得信用供給成長疲弱,這可能會在不進一步升息的情況下也能對金融環境帶來額外緊縮的效果。故此,在其它條件不變的情況下,我們認為政策利率可能已十分接近高點。儘管市場預期央行降息在即,但是降息與否將取決於銀行危機是否真已獲得控制,以及後續經濟成長趨勢。 全球經濟活動改善,但企業獲利仍然承受壓力中國經濟快速重啟、商品庫存逐漸恢復正常、美國財政刺激退場造成的影響消散、以及勞動市場強韌依舊,種種跡象顯示經濟成長前景持續改善,全球經濟逐步邁向復甦,整體通膨趨緩將進一步提升消費支出能力。 儘管企業投資活動可能會顯著趨緩,但是美國住房投資活動開始觸底,因為美國政策利率的高點進一步明朗化且房屋供給不足。事實上,無論是新興市場或已開發國家,亦或是商品或服務業的經濟活動,綜合採購經理人指數顯示經濟活動已在2022年第四季觸底,全球經濟正持續改善(左圖五)。 儘管企業營收數字強勁成長,但是過去幾季的供應鏈瓶頸與進料成本攀升等因素令企業盈餘承壓。隨著進入2023年,我們預期企業營收成長將放緩,但是盈餘成長將開始復甦。隨著供應鏈吃緊的壓力消散,企業定價將開始反映進料成本。從近期發佈的財報可知,多家企業預期即便定價調漲幅度趨緩,但是利潤率將改善。庫存偏高亦是先前壓縮利潤率的原因之一,但是企業庫存有望在2023年中旬恢復正常。儘管市場持續下修企業盈餘前景,但一如採購經理人指數的走勢,近來盈餘下修趨勢已浮現觸底跡象(右圖六)。 圖五、六:全球經濟活動走出2022年末的谷底並呈現改善

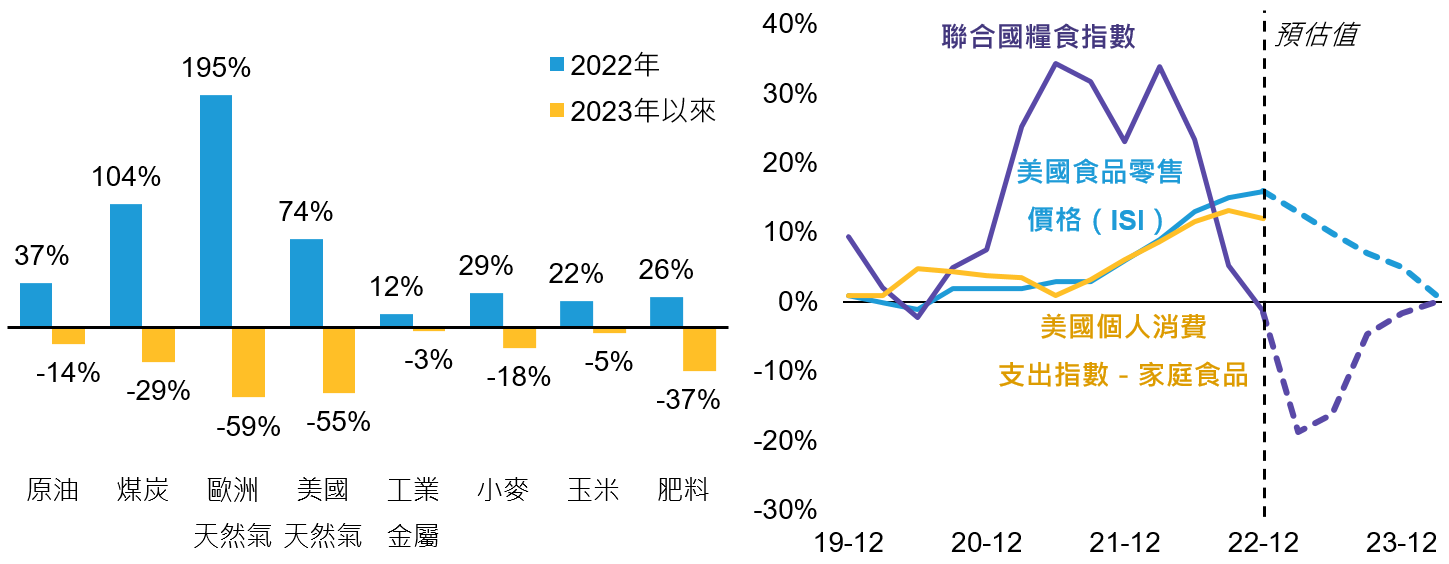

此外,職缺數目與薪資成長料將陸續恢復正常水準,但是勞動市場依舊吃緊且通膨壓力來源持續變化,因此高通膨風險將揮之不去。商品價格通膨雖已觸頂下滑,但目前仍高於疫情前的水準;同時間,服務業通膨持續攀升,一方面乃是轉嫁商品價格通膨所致(餐飲服務、航空業),另一方面則是供需失衡尚未完全獲得解決(旅館業、航空業)。此外,疫情前的低利環境令房價大幅上漲,至今仍持續反映在住房通膨壓力之上。儘管糧食與能源大宗商品價格以及房價漲幅已大幅恢復正常,但通常要過一段時間才能完全反映在官方通膨統計數字之上(詳見第5頁專文)。 此次銀行危機與經濟環境對投資組合之啟示除了研究基本面之外,我們評估各種訊號指標-從價格動能到風險溢酬,藉此制訂資產配置決策。當然,我們也不能忽視重大市場事件-即便恐慌情緒是引發整起事件的主因。 我們衡量所有資料與指標,決定略微減持風險性資產(例如股票)並維持微幅減碼配置。此外,基於1月非農業就人口與零售銷售成長優於預期,以及對通膨預期路徑向上修正,我們增加了對存續期-意即利率風險-的減碼比重。面對當前的殖利率環境,市場普遍減碼債券,然而此舉主要反映技術面與投資人情緒,而非與發債機構的基本面,我們認為發債機構的基本面依舊強勁。 對於信用債,我們的配置比重在過去幾週已略為調降。倘若銀行監管機關能夠成功圍堵這場銀行危機,未來我們可望增持信用債,同時密切評估此次危機對於企業借款能力的後續影響-尤其是小型企業或是背負龐大負債的企業。考量近期新興市場展現的成長動能,相對於已開發國家,我們對新興市場股票維持微幅加碼配置。同時預防性減持金融類股與易受大宗商品價格牽連之企業相關部位。 無論矽谷銀行與Signature銀行倒閉會帶來一時或是長期的影響,多元資產投資策略都可加以應對與因應。我們將持續關注此次銀行危機,但是對於多元資產投資策略而言,我們必須觀察多元要素及其交互影響-而非恐慌情緒,方能掌握各類資產面臨的挑戰與機會。 專文:如何才能讓通膨降溫?經歷整整一年的積極升息後,能源價格顯著下降令整體通膨數字觸頂下滑。儘管美國核心通膨仍居高不下,但至少已不再加速攀升。即便消費性耐久財的通膨已明顯改善,但是服務業通膨持續升溫。我們認為貨幣政策的延遲傳導特性正是通膨數字居高不下的主因,但從各個左右通膨的要素可知,通膨將進一步朝向正常化的目標前進。 此外,銀行體系經歷近期的危機之後,未來信用供給成長料將放緩並為通膨挹注降溫力道。故此,我們預期央行將更加審慎行事,放慢升息腳步並針對終端利率釋出更加明確的訊號。 進料成本下降,但得過一段時間才能反映在售價之上基於長期供貨合約、避險、與庫存等因素,即便原物料的現貨價格下降,但常得過一段時間才會反映在售價之上。相較於2022年初的高點,目前(截至3月7日)糧食與能源大宗商品價格已顯著下降,光是天然氣價格就已從2022年的高點下降60%左右(左圖七)。然而,直到最近我們才開始看到部分消費者物價指數項目反映原物料價格下降帶來的通膨降溫效果-且這可能只是剛開始而已。 消費者已經感受到國際油價下降讓汽油價格變便宜,但是由於糧食供應鏈較長,因此即便糧食大宗商品價格已下降,但得花更長時間才能反映在終端售價之上-這也是左右通膨的關鍵項目之一(右圖八)。自2022年3月至今,糧食大宗商品價格(紫色曲線)的漲幅已大幅趨緩。然而,對於美國消費者而言,食品零售價格的漲幅直到2022年8月才寫下13%的高點,即便目前價格漲幅有稍微下降,但仍高於10%。考量糧食大宗商品價格的漲勢,我們預期未來糧價通膨將持續恢復正常-這正好符合基本面分析師對於未來12個月美國大型食品公司定價能力(藍色曲線)的預期結果。我們發現類似的情況亦發生在餐飲服務業身上,因為大宗商品價格漲幅亦是左右服務業(不含住房)通膨的要素之一-這也是聯準會長期關注的焦點。 圖七、八:糧食與能源價格在2023年進一步下降

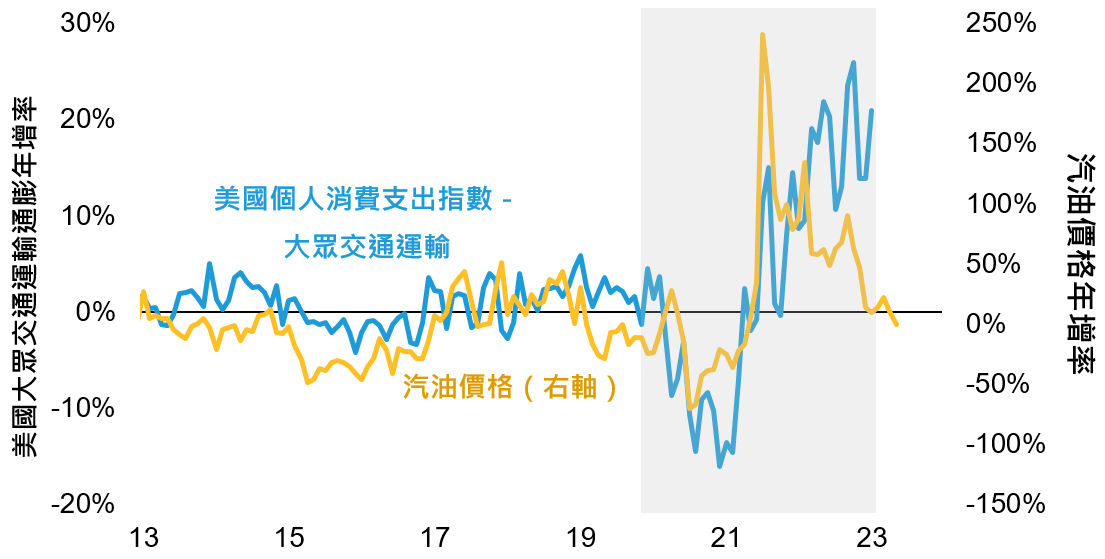

另一方面,由於燃料價格下降通常得過一段時間才會反映在大眾運輸的票價,這也是整體通膨數字遲遲無法降溫的原因之一。對於大眾運輸業而言,汽油價格向來是左右成本的主因。回顧歷史,汽油價格的漲跌通常要過4個月左右才會反映在航空公司的票價上(圖九),因此即便今年以來汽油價格已下降約40%,但是目前交通運輸服務的通膨仍遲遲未降溫。儘管如此,我們認為未來幾個月大眾運輸的票價將開始下降。 圖九:供需關係在後疫情時代恢復正常,大眾交通運輸票價將反映持續下降的燃料價格 大眾交通運輸票價變化通常落後汽油價格變化約4個月

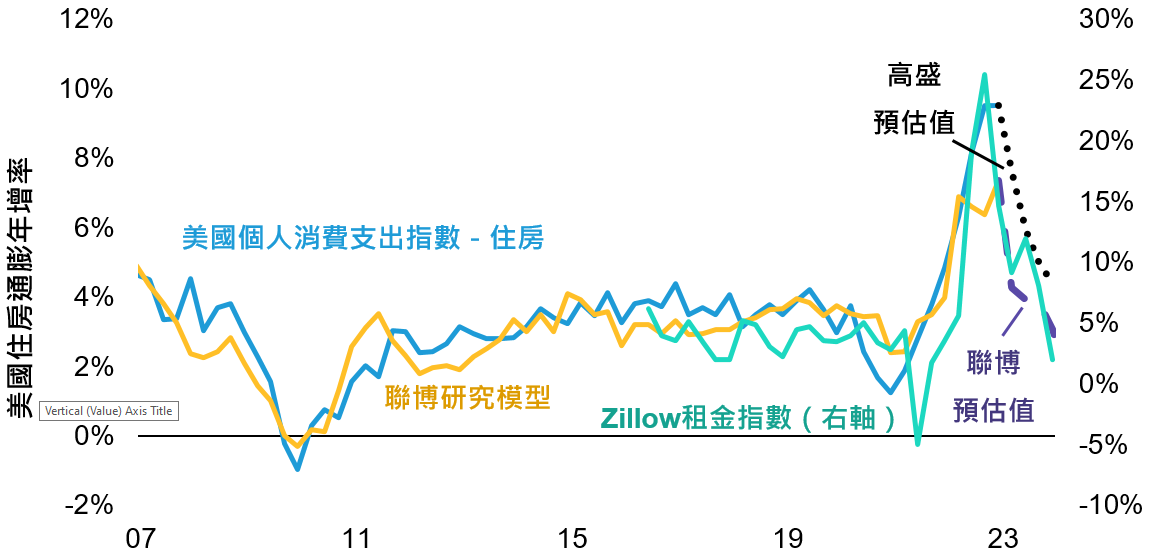

住房通膨同樣是左右通膨的關鍵項目之一,但是所有租約不可能在一夕之間全部到期重簽,因此通常得等上4個季度才能看到住房通膨下降的跡象。根據住房續約追蹤指標顯示,房租漲幅已在2022年2月觸頂,因此4個季度之後,官方發佈的通膨統計數據將可能看到住房通膨下降的跡象(圖十)。我們運用勞動成本指數、房價、與出租閒置率等資料建立研究模型,結果同樣顯示住房通膨應已接近高點。 圖十:領先指標持續顯示住房通膨壓力將開始趨

通膨路徑對於資產配置的意涵

|