-

1歷史分析不保證未來結果,投資人無法直接投資指數。新興市場債以摩根新興市場相關債券指數為代表,美國公債、美國投資等級公司債、美國非投資等級債券及全球非投資等級債券均以彭博相關指數為代表。投資人無法直接投資於指數,指數不包含共同基金之銷售費用或營運費用,這些費用將會造成總報酬減損。資料來源:彭博、摩根與聯博。2投資人無法直接投資於指數,指數不包含共同基金之銷售費用或營運費用,這些費用將會造成總報酬減損。資料來源:彭博。3資料來源:彭博與聯博。

|

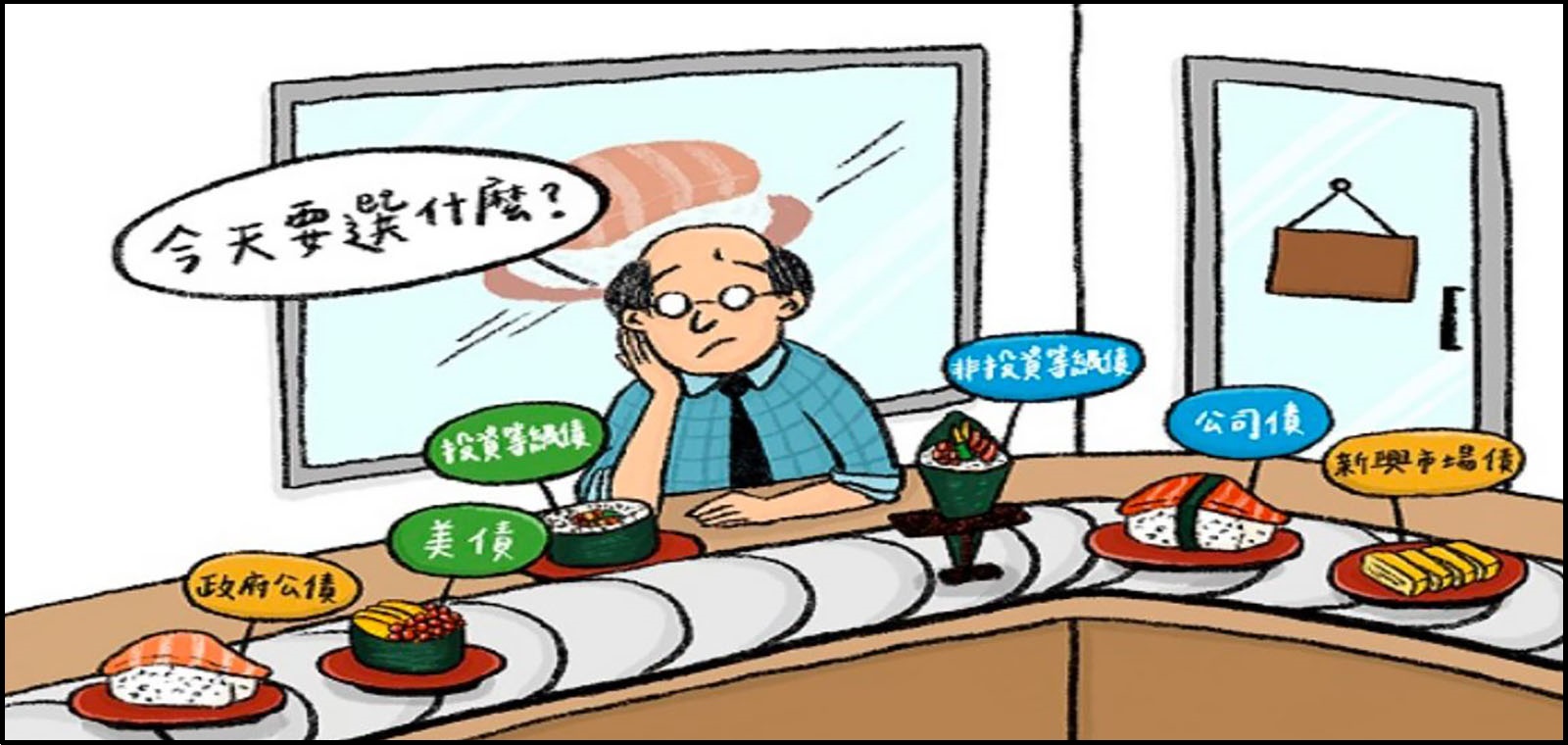

債券選擇障礙?可以全都要嗎?

解讀關鍵數據1. 反映升息循環可望告終預期,今年以來美國投資等級公司債券報酬率達4.5%:銀行業風波過後,市場預期升息循環有望提早結束,反映出百花齊放的債市表現。截至4月25日,包括美國非投資等級債券、美國公債、全球非投資等級債券、新興市場債券等報酬率皆介於2~4%不等,美國非投資等級公司債券報酬率則來到4.5%1。 2. 美國投資等級債券、非投資等級債券與美國公債的最低殖利率,位於10年來相對高點:截至3月31日,彭博美國公債指數最低殖利率為3.8%、彭博美國投資級公司債指數最低殖利率達5.2%、彭博美國非投資級債券指數最低殖利率則為8.5%,皆位於10年來相對高點2,支撐未來獲取債息與資本利得的機會。 3. 市場不確定性猶存,但全球綜合債券波動度為6.2%,不到全球股市波動度一半:今年以來先有擔心經濟過熱疑慮,後有害怕金融危機再度醞釀的恐懼情緒;隨著銀行貸款條件逐漸收緊,市場不確定性與波動性猶存。截至4月26日,MSCI世界指數代表的全球股市波動度達15.4%;相比之下,彭博全球綜合債券指數波動度為6.2% ,相對穩健。 聯博前線觀點1. 3月的銀行業危機令金融市場承壓,預期的升息路徑旋即下修,卻也因禍得福帶來利率與風險性資產回歸負相關性,可望避免2022年股債同步走跌情形。預期第二季雖有微幅升息可能,但接近年底時有機會降息,宣告了債券黃金布局時期的到來。 2. 後升息時代即將來臨,根據歷史經驗,債市可望迎來廣泛的投資機會,加上目前多數債券最低殖利率處在波段高點,有機會掌握多元的收益機會。聯博認為,投資等級債券中基本面仍強勁的銀行業、較不受景氣影響的公用事業;非投資等級債券中信評相對較佳的BB級與B級、新興市場債券中的強勢貨幣公司債等值得關注;美國公債亦可望在出現利空消息下成為許多資金的避風港。 3. 機會太多,反而出現選擇障礙嗎?聯博建議投資人不妨根據個人風險屬性,聚焦多元債券策略的綜合債券型基金,可望兼顧收益來源、特定機會與管控風險,困難的選擇題也能迎刃而解。

|