-

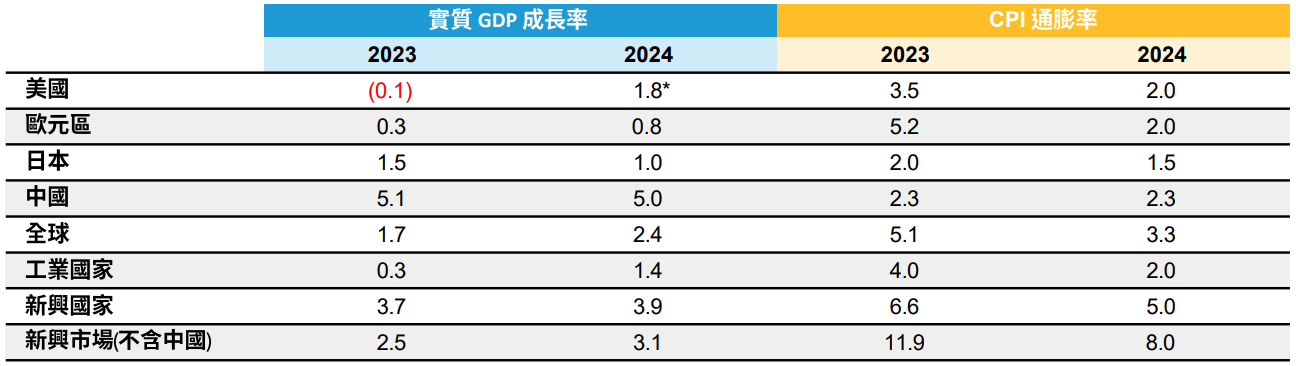

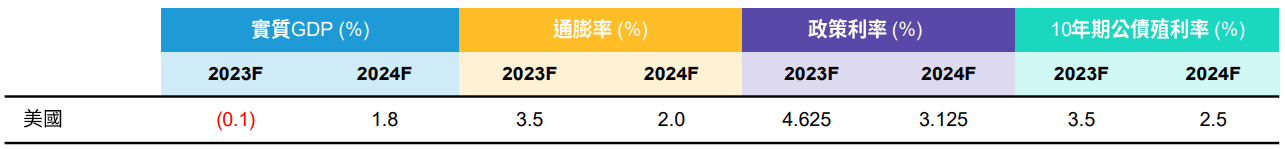

*美國GDP預估值以第四季對比第四季,其餘採年比呈現。截至2023年3月29日。

資料來源:聯博。

|

2023年第2季:全球經濟展望

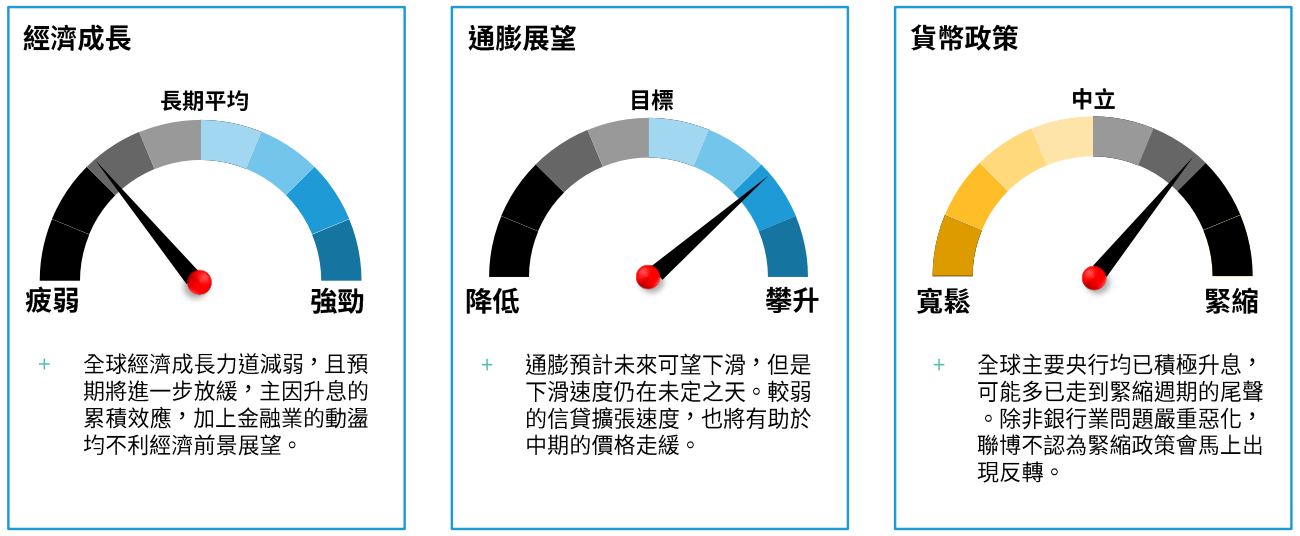

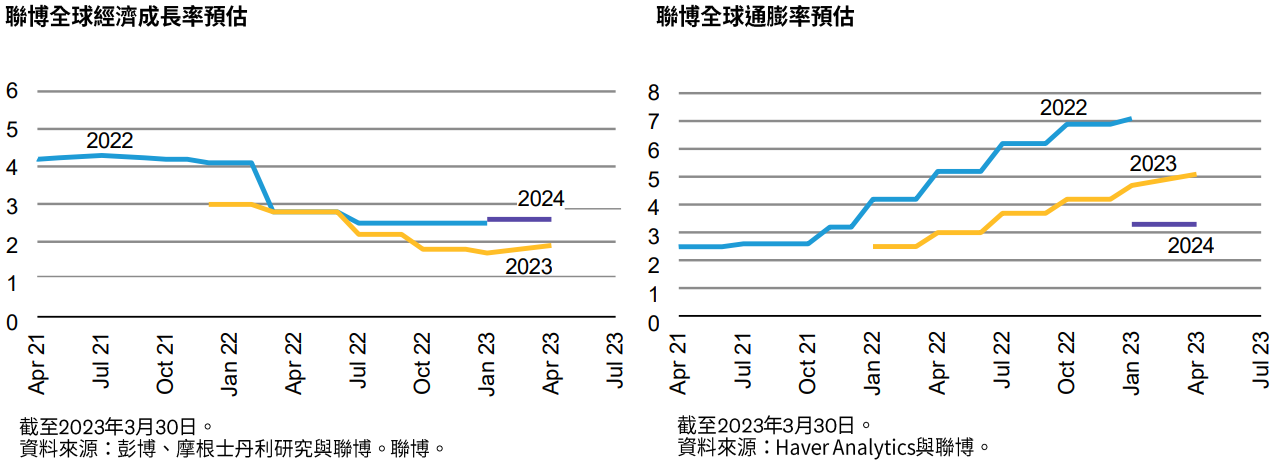

總經態勢隨著時間的推移,2023年的經濟前景沒有變得清晰,反而更加混沌不明。除了持續存在的通貨膨脹問題外,各國政策制定者和投資人,現在都因為金融產業的動盪而焦頭爛額。雖然聯博認為的基礎情境是,這波銀行業的動盪不會擴大為全面性危機,但現在要下定論還為時過早。金融產業常出現小問題演變成重大危機,任何忽視這種可能性的投資人,等同無視過往歷史重大教訓之一:那就是,當央行升息時,未爆彈就一一浮現。 僅管近期金融業的問題引發各方關注,聯博認為,這次的狀況應不致於像以前的危機對全球經濟形成重大衝擊。首先,美國出現營運壓力的銀行規模,和2008年全球金融風暴出現問題的大型機構比起來,規模小得多且在金融體系中的重要性較低。當時最棘手的問題在於,銀行資產負債表中的資產端,出現了重大的缺口;隨著銀行資產品質的惡化、投資人又持續逃離該類資產,終究導致資產價格出現快速惡化的情形。如此一來,又進一步引發更多投資人抛售,使得這些已打折的資產、價格持續跳水,最終迫使銀行宣布破產。這次的狀況剛好相反。沒錯,這次美國銀行業危機是導因於資產價格的下滑,不過涉及的資產都是美國公債,資產價格並沒有因為市場動盪加劇而下滑,其價格反而走揚。所以市場呈現動盪的期間,銀行資產負債表上的缺口反而縮小、而不是擴大。而且出問題的銀行業規模也較小,主管機關處理起來相對容易、解決問題所需成本也相對較低。 因此,如果損失在可控範圍內,這次美國銀行業的問題對金融體系的風險,有大到需要政府出面介入嗎?答案很簡單,信心問題。在提列部分準備金體系下,銀行只需將所有存款中的一部分握在手上,存戶擠兌的風險總是存在。而監管機構在矽谷銀行(SVB)、簽名銀行(Signature Bank)、瑞士信貸(Credit Suisse)接連不支倒地之際,要出面處理的是存款外流,而不是資產價格的下滑。市場信心有時是相當脆弱多變的,當局者需要採取果斷、積極的干預,才能防止信心潰散。這次,政策制定者對其推出的存款擔保措施將能有效防止系統性危機,似乎顯得信心滿滿,對此,我們大致認同該等做法。但在我們完全有信心、已拆除一個不小的未爆彈之前,還是需要嚴密監控一陣子才行。 評估這次銀行業動盪對我們經濟前景展望的衝擊時,考量當下經濟狀況也非常重要。這次銀行業的狀況,對政策制定者而言,挑戰在於如何採取必要措施、不讓危機擴大進而危及全球經濟。雖說銀行業面臨壓力時,可以透過增加流動性和降低利率來緩解,但經濟成長更為強勁且通膨遲遲居高不下時,則應該緊縮流動性並提高利率。今年第一季各項公布的數據顯示,全球經濟呈現一個增長力道更為強勁、且通膨較原先預期維持高檔不退的景象。 這意味著,若金融業動盪演變成為全面性的危機時,有關當局可能無法推出適當的回應措施,同時也可能冒著物價持續上揚的風險。聯博預期,若情況惡化時,貨幣政策制定者、而非財政政策主管當局,將不得不扛下出手救市的重責大任。他們也將把相關措施的重點區分為,為支撐銀行而提供的臨時流動資金,以及針對整體經濟影響更為持久的利率相關工具。不過,要在兩者間取得平衡並非易事,風險還是存在。如同所前所述,總體經濟原已處在一個強勁成長的起點,只要銀行業持續維持正常運作,應可避免全球經濟出現比溫和衰退更糟糕的情形。 在勞動市場強勁及消費者財務狀況良好的支撐下,美國第一季經濟成長速度仍高於長期趨勢。相對的,僅管聯準會在去年積極升息,強勁的需求使得通膨居高不下。特別是服務業通膨,至今仍沒有放緩的跡象,而聯博預期經濟成長需低於趨勢平均相當長的一段時間後,物價壓力才能獲得控制。在這方面,這次銀行業風暴雖有衝擊,但反而可能因禍得福:我們預期特別是小型銀行,在提供信貸時將比以前更加的謹慎小心,間接的將有助於經濟成長速度放緩。聯博預期美國2023年底前的經濟成長率將接近於0%,同時勞動市場逐步走弱,這將使得通膨更加接近今年的目標值,為2024年經濟全面復甦打下基礎。 歐洲地區因冬季氣候溫和及天然氣價格的大幅下滑,我們去年就示警的大部分經濟下行風險已獲得緩解。即使利率走高已開始造成影響,燃油價格持續走低,有助家計消費仍能維持一定水平。歐洲央行(ECB)的升息週期落後美國聯準會幾個月,而且目前看起來仍將維持升息態勢不變。聯博預計瑞銀和瑞士信貸的強制合併,不會對經濟前景展望產生重大影響。和美國的狀況一樣,歐洲需經歷一段持續的經濟疲弱增長期,才能見到通膨下滑,而聯博預期,在通膨回到受控水準之前,歐洲央行都將持續升息的動作。因此,聯博預估歐洲在接下來2023年的期間以及2024年,其經濟增長速度將放緩。 亞洲的走向與全球其他經濟體呈現脫鉤。日本在超過20年極度寬鬆的貨幣政策下,目前的控制殖利率曲線的機制,可能最終能收到一定成效。近期關於勞工薪資協議的訊息顯示,通膨及通膨預期最終均可能出現上揚。諷刺的是,就在日本的政策看似奏效之際,日本央行(BOJ)卻可能正在改變路線。日本央行行長換人,可能為今年稍後的緊縮貨幣政策舖路,聯博認為,日本推行緊縮貨幣政策為時過早。 中國走出疫情導致的封控、展開經濟全面重啟,聯博認為中國不會再走封控回頭路。由於經濟重啟的速度比起其他多數國家要慢得多,中國經濟才剛開始準備加速,我們預計經濟成長加速將持續成為2023年的主軸。中國人民銀行近期調降銀行存款準備金要求,為金融體系釋放更多流動性,我們認為此舉宣示有關當局全力支持經濟增長的基調。聯博預期,相較過去經濟擴張期,這次中國經濟成長的重點會放在內需市場,因此拉動其他經濟體雨露均霑的可能性不高。但我們認為,當下挑戰重重, 中國經濟加速回溫仍是支撐全球經濟發展的要角。 而這對金融市場又意味著什麼?聯博預期,受緊縮貨幣政策和銀行產業承壓兩大因子加總影響下,全球經濟增長低於長期水平將持續一段時間,因此需要謹慎看待。但除非銀行業動盪出現失控,我們預期大多數區域只會出現溫和經濟衰退,年底前的展望則相當看好。對投資人來說,謹慎前行,但無需恐慌。 全球經濟週期

全球經濟預測主要假設

主要預測

主要潛在利多

主要潛在利空

歷年預估趨勢

美國

展望

|