-

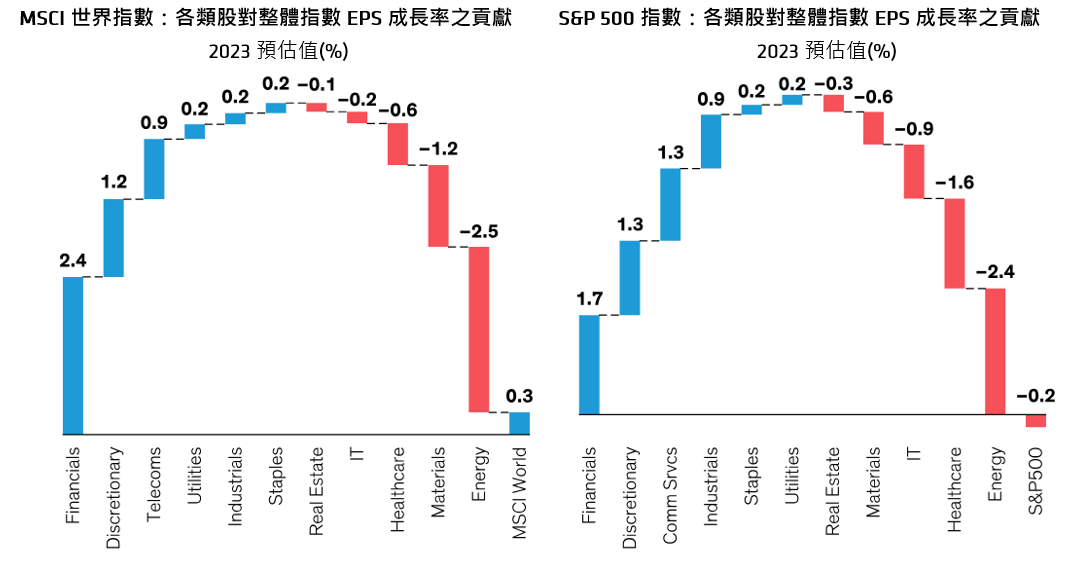

過往分析僅供說明,不保證未來結果。根據2023年企業獲利市場預期與2022年實際企業獲利。EPS = 每股盈餘。截至2023年5月5日。資料來源:摩根大通、MSCI、Refinitiv I/B/E/S與S&P。

|

財報季啟示錄:總經多空紛陳,獲利成長難尋

對想要從最新財報看到更明朗的經濟與企業獲利前景的投資人來說,可能會有點失望。財報季在5月中旬大致告一段落,即使全球約四分之三企業的財報獲利優於預期,但這個結果並不值得振奮,主要是因為許多企業先前預期經濟將陷入衰退,已經降低第一季獲利預期,但礙於經濟前景隱憂仍存,多數企業並未調升全年財測。 經濟表現此消彼漲,企業獲利面臨挑戰儘管經濟尚未真的陷入衰退,但總經環境仍舊渾沌不明。高通膨現象較預期更為僵固,短期利率持續攀升,銀行業的動盪進一步加深波動。然而,能源價格已經回落,供應鏈瓶頸逐漸減緩,中國經濟正在重新開放。在多空因素交陳下,投資人更要發掘足以因應這些趨勢的企業。 總經的不確定性反應在企業獲利成長趨勢。無論是在全球或美國股市,漲跌參半,讓整體股市EPS成長表現持平,MSCI世界指數EPS成長率約0.3%,而標準普爾500指數則為-0.2% (圖一)。儘管升息與經濟衰退隱憂加深美國消費支出壓力,但非核心消費品類股貢獻企業獲利成長良多。資訊科技與醫療保健類股削弱獲利成長力道,但部分領域的表現仍舊強勁。此外,雖然先前爆發銀行倒閉事件,金融類股挹注獲利成長最多,因為高利率環境有助放款銀行的表現。 圖一:全球與美國獲利成長反應多空參半的經濟數據

各類股中不同企業的營運表現也各不相同,在市場不明朗的情況下,主動式投資人如何發掘獲利成長可期的企業? 消費:美國消費者面臨壓力從消費支出趨勢可以看出端倪。美國零售龍頭Costco*的3月份營收年降1.1%;UPS*的美國貨運量下滑;Visa*與Mastercard*在美國交易量在1月份成長率約12%,但第1季底卻降至7%,顯示美國支出成長減緩。相較之下,消費巨擘Amazon.com*之業績優於預期,而核心消費品企業的也展現較強的訂價能力。 (*個別有價證券僅為說明聯博投資哲學之表述,並非代表任何之投資建議或投資可能獲利。) 美國消費者面臨抉擇。儘管能源價格下跌有助緩解消費壓力,但升息導致房貸成本增加,且通膨正在侵蝕消費力。在此環境下,消費者預計不會降低對咖啡與隱形眼鏡等必需品的支出,但非必需消費則相對承壓。投資人需要嚴謹分析企業的產品、競品與訂價能力,以了解哪些消費型企業擁有關鍵多數的必需消費品,可望持續受惠於市場需求,以及哪些企業的產品線以非必需品為主,可能在消費者縮減支出時受到衝擊。 歐洲消費者也遭遇同樣的困境。反觀中國,經濟歷經過去幾年封城後持續開放,消費者支出力道強勁,進而挹注部分全球消費品牌的表現,像是部分精品品牌。倘若跨國企業之營收主要來自中國消費者的貢獻,可望抵銷歐美消費支出的疲態。 科技:支出透露疲軟跡象,但人工智慧加速成長科技類股表現亦好壞互見。個人電腦與通訊服務的資訊科技支出不振,客戶以中小企業為主的美國科技產品經銷商CDW*,幾個月前預期美國科技支出力道將大幅減緩。 雲端支出正在縮減,但成長率高於預期,大型業者的支出成長率仍舊強勁。Amazon的雲端預算服務AWS*業績第一季成長16%,Microsoft雲端業務Azure*第一季勁揚31%,第二季預計降至26%,表現相對穩健。 與此同時,ChatGPT*受到各界迅速採用,帶動人工智慧革命,進而提振科技產業的前景人工智慧出現空前的創新速度。聯博認為,人工智慧的普及率快速成長,企業將爭相藉此提高營運效率,進而掀起新一波的科技支出潮。隸屬於科技產業不同領域的企業,將扮演起關鍵角色,推動人工智慧普及化,包括資訊科技服務公司、半導體公司、與軟體公司等。 (*個別有價證券僅為說明聯博投資哲學之表述,並非代表任何之投資建議或投資可能獲利。) 醫療:醫療院所在疫情後回歸正軌儘管醫療保健類股第一季表現欠佳,但隨著疫情過後需求回溫,部分正面趨勢正逐漸浮現。民眾再度定期就醫,也會回醫院進行非必要手術。根據美國各醫療保健集團的財報,第一季住院人數成長率的中位數季增一倍至3%,擺脫前幾季的跌勢。這些趨勢也反應在部分企業的業績表現。 聯博認為,即使總經環境緊縮,但民眾將持續購買醫療保健產品與服務。此外,醫療保健公司通常資本狀況良好。有鑑於此,聯博認為部分醫療保健個股具有防禦性,足以因應艱鉅市況。 如何打造因應經濟逆風的投資組合?從財報季可看出,目前環境對企業與投資人帶來挑戰。投資組合經理無法只針對特定類股的利多消息擬定策略,唯有具備營運優勢的個別企業可望脫穎而出。 投資人應該發掘擁有明確長期成長動能的企業,因為這類企業預計相對不易受到總經變數的衝擊。隨著通膨持續處於高檔,訂價能力將持續成為決定營運優劣的關鍵。倘若通膨開始降溫,即使企業具有訂價能力,投資人也必須確保其潛在銷量成長性強勁。企業的產品若屬於消費必需品 ,將可望屹立不搖。此外,企業若能刪減成本、降低債務水準、資產負債表強健,可望因應不穩定的財務前景。 綜上所述,投資人不妨聚焦具有防禦性的成長型公司,因為這類企業可望締造穩健的業績與投資報酬,相對不受市場疲態的影響。這類企業不易發掘,但投資人若能掌握明確原則,鎖定業績可望實質成長的企業,有助打造穩健的投資組合以因應經濟逆風。

|