-

目前預估與過去績效不保證未來結果。投資人無法直接投資指數,且指數報酬不代表任何聯博基金之績效表現。指數未經管理,因此報酬未反映主動式基金管理之相關費用與支出。以上內容並非投資建議。統計自1954年後,計有13次升息循環之指數價格表現 (不含2022年升息循環)。截至2023年2月28日。資料來源:Datastream, Haver Analytics, Goldman Sachs Global Research與聯博。

|

資金甦醒,美股牛市開跑?

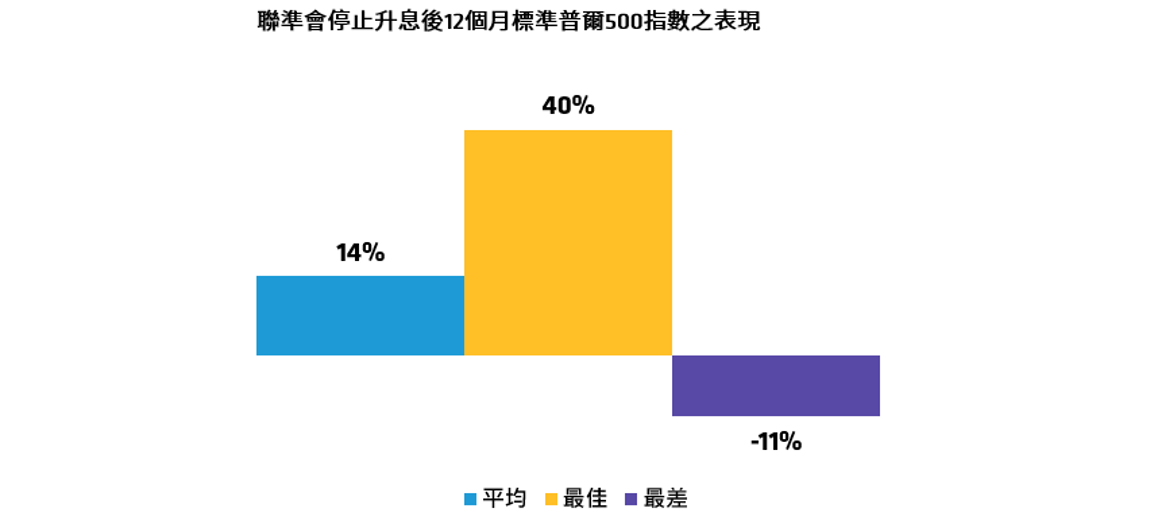

股市終於迎來資金關注,6月14日當周全球股票型基金淨流入為220億美元,大幅超過前值80億美元,而今年以來停泊在貨幣型基金的資金終於鬆動,淨流出379億美元。資金流動的主因是來自於美國股市,全球資金連續三週流入美國股票型基金1,目前投資人焦點聚焦於美國科技股,特別是AI產業鏈的發展。 近期美國就業數據強健、通膨數據轉趨溫和、加上美國債務上限危機解除,整體市場風險情緒轉樂觀,種種利多因素帶動美股表現,截至6月9日,標準普爾500指數已從去年10月份低點上漲逾20%,突破技術性牛市的門檻。美股年初以來的強勢表現究竟是曇花一現還是可望持續上攻?聯博認為,雖然經濟成長將趨緩甚至陷入溫和衰退確實是一大隱憂,但從兩大利多來看,我們仍相對審慎樂觀看待美股後市。 聯準會升息循環結束後,美股往往有不錯表現歷史經驗顯示,通常在聯準會停止升息後一年,美股通常有所表現。自1954年以來共計13次升息循環(不包含本次升息),在聯準會最後一次升息後一年,美股平均上漲14%(圖一)。 圖一:聯準會停止升息後,美股可望有所表現

美國企業盈餘成長有落底回溫的跡象

|