-

過去績效與目前預估不保證未來結果。資料日期:2023/6/30。資料來源:FactSet、S&P與聯博。

|

美股瘋漲雙位數, 背後的真相與投資策略

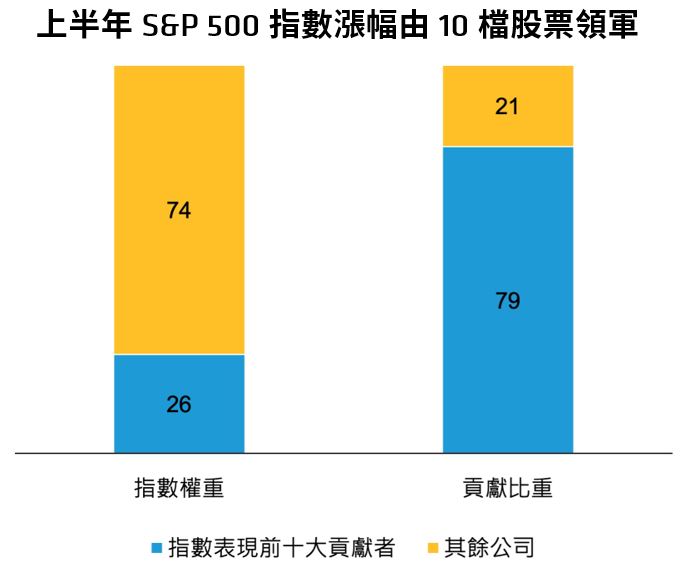

今年以來,美股表現集中少數個股上半年S&P 500指數漲幅為15.9%,其中79%的漲幅由權重佔26%的股票所貢獻,主要原因是這些股票直接受惠於AI。

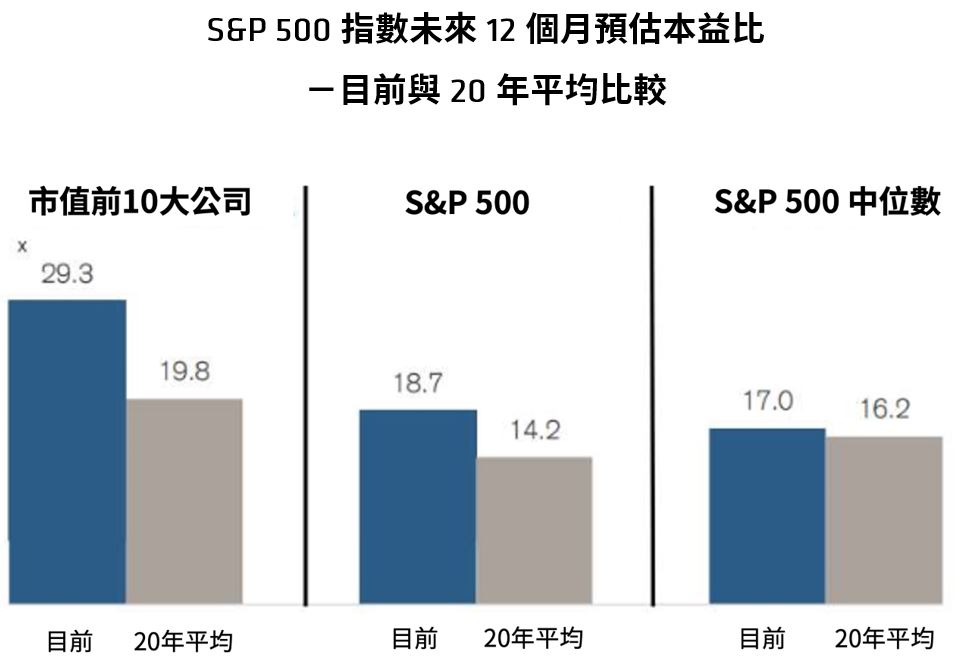

聯博專家解析:為什麼這些股票會大漲?主要是因為投資人擔心聯準會持續升息將減緩經濟成長,所以對企業盈餘能否持續感到擔心。那些被認為是人工智慧贏家的公司,因為有持續成長的結構性因素,所以在未來景氣逆風時期相對較容易應對,因此受到青睞。 人工智慧確實是一個長期趨勢,可以支撐盈餘成長,但如果只集中投資於少數明星股票,當評價過高、市場情緒轉變或報酬逆轉時,就可能受到損失。在通膨和利率較高的環境下,企業的獲利成長趨勢可能會減緩,因此投資上應該對每個公司進行基本面評估,選擇實際具有領先人工智慧技術或商轉潛力的長期投資機會,而不僅僅是跟風人工智慧的短期熱潮。 剔除少數個股 美股整體評價仍合理少數表現強勁的個股衝高整體S&P 500指數評價,但若剔除這些個股,指數本益比的中位數為17倍,接近20年平均。

聯博專家解析:美股今年的強勁表現推升本益比,是否應該對進場風險感到擔憂?我們認為,美股整體評價仍落在合理區間。股市上半年大漲推估受到AI題材等少數個股推動,主要反映了市場對它們更高的評價,而非對企業獲利進行根本性重新評估與提升(除少數例外)。如果將這些特殊股票剔除,目前S&P 500指數本益比的中位數為17倍,與過去20年的平均中位數16.2倍相近,整體評價仍處於合理範圍。 此外,美股的長期表現也說明其投資價值深具潛力。根據歷史數據,美股近20年的平均年化報酬率約為10%,長期表現優於歐洲(7.2%)、日本(5.8%)、新興市場(8.5%)等其他國家股市*,尤其適合作為投資組合的核心部位。 最後,聯準會的利率政策對美股走勢有重要影響。歷史數據顯示,聯準會在停止升息後,美股通常會有不錯表現。今年下半年隨著美國通膨持續下降,就業市場逐漸降溫,聯準會升息循環可望步入尾聲,市場氛圍有利美股後市發展。儘管可能出現短期波動,但目前評價具吸引力且長期盈餘成長強勁的企業,可望在複雜的轉型環境中提供最佳的風險與報酬平衡。

|