-

過往分析僅供說明,不保證未來結果。資料截至2023/7/31。資料來源:境外基金資訊觀測站。

|

境外債券基金買氣連四月居冠,現在應趁勢追擊嗎?

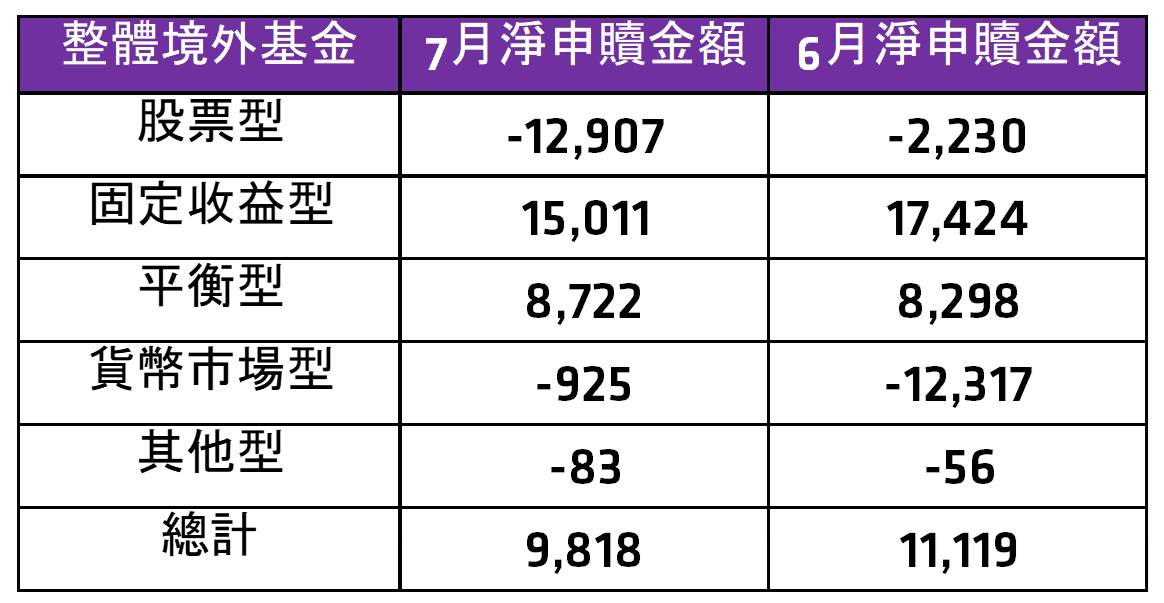

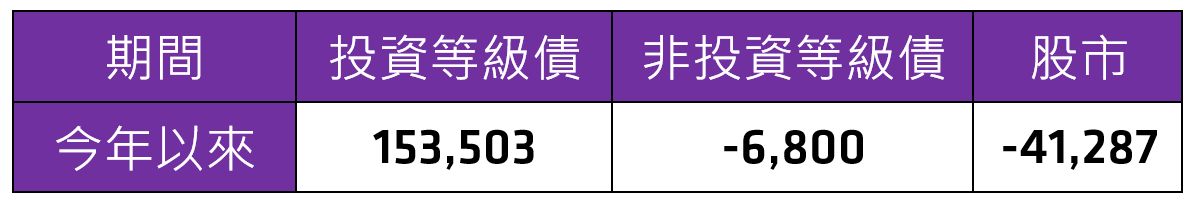

7月份全球股債齊漲,推動整體境外基金之國人持有金額來到近3.9兆台幣,創下2022年1月以來新高。 7月份整體境外基金維持淨流入,淨申贖金額約98億台幣,境外股票型基金淨流出達129億台幣,推估可能是今年上半年表現出眾的美股與科技股基金出現獲利了結賣壓。相較之下,境外固定收益型基金達150億台幣,不僅彌補了股票的流出金額,穩健的資金動能已經連續四個月居各類基金之冠,顯見固定收益型基金目前仍是國人今年主要投資重心。(表一) 從全球資金流向來看,趨勢也大致雷同。即便經歷8月初美債與美國多家中小型銀行遭降評的紛擾,年初以來投資等級債基金資金流入總計達1,535億美元(表二),相較去年全年淨流出1,640億美元,已經反轉9成之多。反觀股票基金則在市場雜音干擾之下小幅流出。 表一:7月份國人仍較青睞固定收益型基金(單位:百萬台幣)

表二:全球各類資產資金流向 (單位:百萬美元)

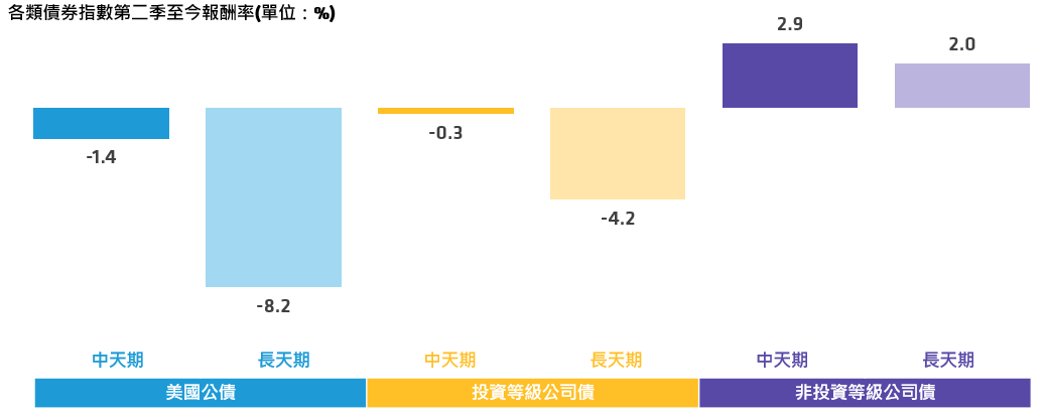

近期公布之美國7月消費者物價指數(CPI)來到3.2%,低於市場預期;7月份零售銷售數據亦超乎預期。雖通膨降溫但離目標值2%仍有差距,加上經濟仍有支撐,市場普遍預期聯準會可能會延續當前利率水準一段時間,因此,我們認為債市將持續受惠當前環境,今年以來債券的資金動能很有機會延續,建議投資人不妨伺機加碼債市,但考量利率政策仍有變數,建議投資人不宜過度聚焦長天期債券,以避免波動風險。 聯準會政策走向尚未塵埃落定,聚焦中天期債券有助緩和波動根據最新聯邦基金利率期貨顯示,多數投資人預期聯準會已經不會再升息,且最早將於明年5月啟動降息。歷史經驗顯示,聯準會停止升息後一年,公債、非投資等級債、與投資等級債分別創造10%、13%、與12%的表現*。由於債市往往會提前反應降息預期,因此升息循環尾聲可視為進場布局債市甜蜜點。 然而,只要美國經濟持續展現韌性,或是通膨降至目標值2%的速度太過緩慢,聯準會的政策走向都有可能出現變數。因此,聯博認為在聯準會尚未明確釋出降息訊號前,不建議將債券投資組合的天期拉長,因為這將使投資人承擔較大的利率風險。實際上,今年第二季在經濟數據屢傳捷報,讓各大機構紛紛收回對美國經濟可能衰退的預期,連同對利率高峰與降息時點的預測都有所轉變,在這樣的環境下,目前中天期債券表現相對長天期債券良好(圖一)。因此,我們建議現階段債券投資人不妨以中天期公債與投資等級債作為布局主軸,並適度搭配非投資等級債,可望兼顧抗波動與增收益的需求。 圖一:聯準會或將再升息雜音不斷,第二季至今各類債券以中天期表現較佳(單位:%)

殖利率位於高點時進場不僅可望鎖利,更有機會掌握未來上漲潛力 目前各類債券的殖利率均來到相對高點,為投資人帶來暌違已久的收益機會。隨著升息循環可望來到尾聲,現在卡位債券亦有機會掌握未來殖利率下滑後的價格上漲潛力。歷史經驗顯示,信用債的最低殖利率向來可作為未來5年投資表現的參考指標之一,換言之,在債券殖利率跳升至相對高點時進場布局,有助於增加後續報酬潛力。

|