-

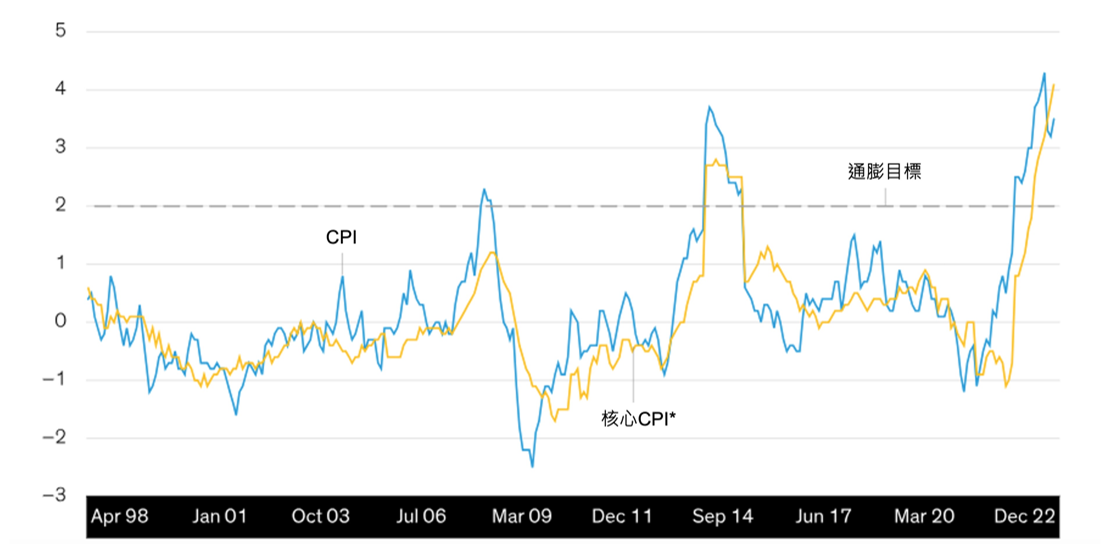

過去績效與目前預估不保證未來結果。核心CPI*剔除生鮮食品與能源。

資料日期:2023年4月30日。資料來源:彭博與聯博。

|

日銀YCC政策放寬,債市前景蒙上陰影?

近25年來,日本不斷與通縮抗戰

過去25年,日本消費者物價指數多半處於2%通膨目標以下,引發日本銀行推行負利率與YCC政策。 聯博專家解析:殖利率曲線控管政策(YCC) 簡單概念是當市場殖利率到達日本央行容忍上限時,日本央行會進場購買公債,壓低殖利率,同時向市場注入資金,增加市場上的資金供應,進而增加流動性。這樣可以刺激消費和投資,促進經濟增長,避免通縮,是日本央行的量化寬鬆指標政策之一。日本央行放寬殖利率目標區間,代表日本央行對日本通貨緊縮終結的信心增加,下一步可能是日本貨幣政策長期回歸正常化的序幕。但是從日本央行謹慎地應對與對外釋放的訊息來看,這個過程將是緩慢而循序漸進的。 雖然在疫情過後日本也迎來通膨,但聯博認為應屬短暫現象,目前日本通膨水準相比其他國家仍相對和緩,隨著歐美等國通膨觸頂,日本的通膨可能很快也會走緩。預估2023年的通膨率為2.5%,2024年下滑至1.9%,再度低於2%的通膨目標值。聯博認為日本央行可能因此緩慢地調整政策,預估今年底有機會取消YCC政策,但仍會維持負利率政策(NIRP)以持續積極量化寬鬆。 日本投資人最愛美元債券,難以一夕改變

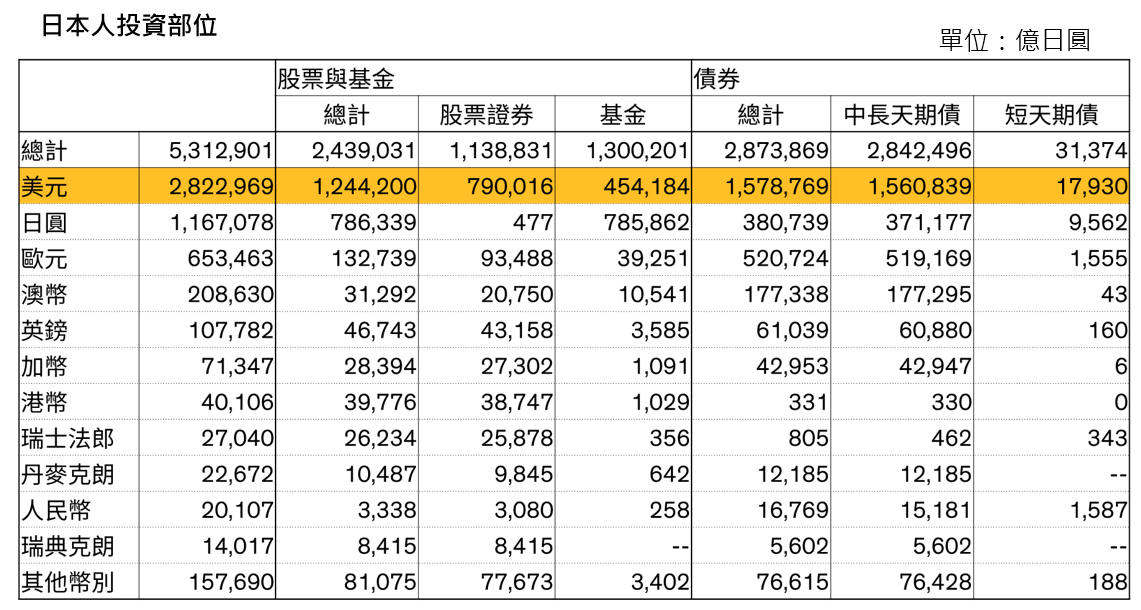

長期處於負利率之下,日本投資人轉向海外尋求收益,最喜愛投資美元債券,其中又以中長天期債為主。 聯博專家解析:由於日本長期維持低利率,借日圓買美元、再投入相對收益較高資產的利差交易盛行已久。根據日本財務省統計,2022年日本人投資部位當中,美元計價的比例就佔了一半以上。若以資產類別區分,債券佔了整體投資部位約54%。進一步分析非日圓計價的債券投資金額,可發現日本人尤其對美元債券趨之若鶩,投資金額達157兆日圓,是投資日圓債的逾4倍,其次則是偏好歐元與澳幣計價債券。 在利差交易之下,是否將資金移轉回國的重要因素之一,就是貨幣避險成本。當日本開始鬆動YCC政策時,日本與他國的政策利率差距擴大,日本投資人進行貨幣避險的成本也跟著上升,市場開始臆測日本投資人可能因此出售外國政府債券,除了會對美國投資等級債券產生影響,也會連帶影響到澳幣政府公債及準主權債券、歐洲國家(如法國、比利時、奧地利、愛爾蘭及芬蘭等)的政府公債。 然而,聯博認為,投資行為不太會在一夕之間改變,因為對日本投資人而言,「投資目標」比「殖利率差異」更重要。以公司債為例,日圓計價的信貸市場較小,反而是外國債券可提供較大規模、且殖利率較具吸引力的選擇。因此,若要尋求安全資產或在資產配置中將債券作為核心配置,非日圓債券仍會是日本投資人的合理選擇。 整體而言,日本央行的殖利率曲線控管(YCC)政策與負利率(NIRP)政策的改變將是長期且緩慢的,日本海外資金快速回流日本的現象,預估2023年不太可能出現巨大的變動,投資人應該冷靜並持續觀察市場變化,才有機會做出客觀的投資決策。

|