-

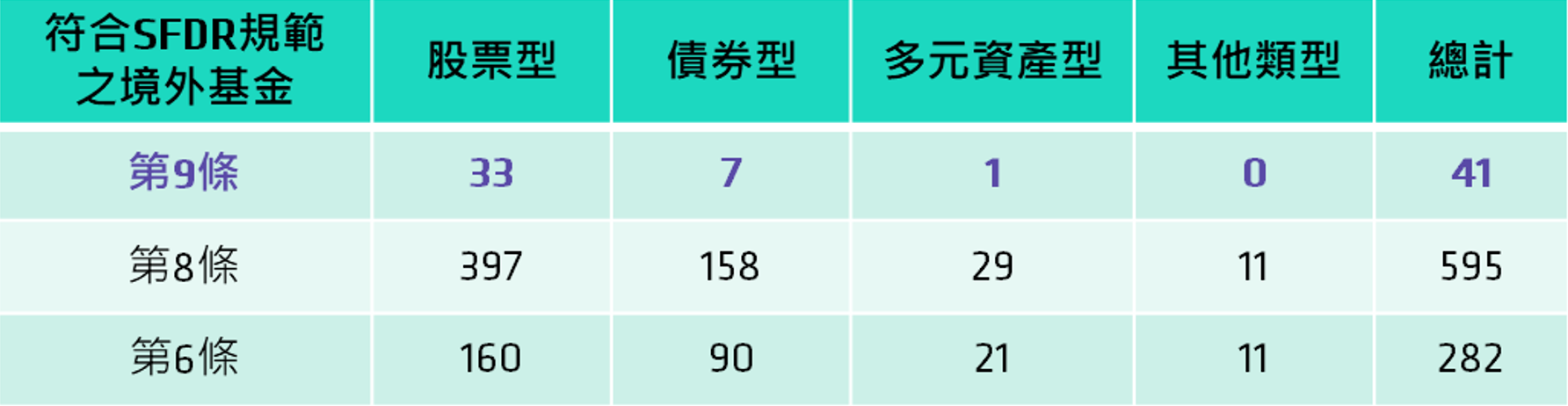

僅供說明參考使用。*爭議性產業係依據聯博內部定義,意指爭議性武器、煤炭、酒精、煙草、成人娛樂及賭博等產業。#基金選擇係指在台灣核准銷售之境外基金中之佔比,截至9月底,在台核准銷售之境外基金共計976檔,符合SFDR第9條、第8條、第6條之基金分別為41檔(4%)、595檔(65%)、280檔(31%)。資料來源:European Commission, 理柏, 聯博整理;資料日期:2023/9/30。

|

ESG成為投資顯學,如何參與永續成長大趨勢?

實際上,現在要挑選出符合「真永續」的投資組合已經相對過去容易。歐盟在2021年推行永續金融規範 (以下簡稱SFDR),要求資產管理公司必須揭露其基金是否符合SFDR第6、第8或第9條規範(表一)。其中,符合SFDR最高級別第9條之基金需要以永續發展為核心投資目標,永續程度最高,能符合此條款規範的基金選擇也最為稀少。 根據理柏資料,目前台灣近980檔境外基金中,符合SFDR最高級別第9條之基金僅41檔,其中股票33檔、債券7檔、多元資產僅1檔(表二)。聯博認為,永續投資並非單純排除掉軍火與菸草等邪惡產業,而是發掘出產品或服務能符合永續發展目標的ESG企業,因此,若能聚焦永續題材,不僅可望透過投資改變世界,更有助兼顧永續投資契機。 表一:歐盟永續金融規範(SFDR)第6、8、9條之差異

表二:在台核准銷售之境外基金中,僅41檔符合SFDR最高級別第9條規範

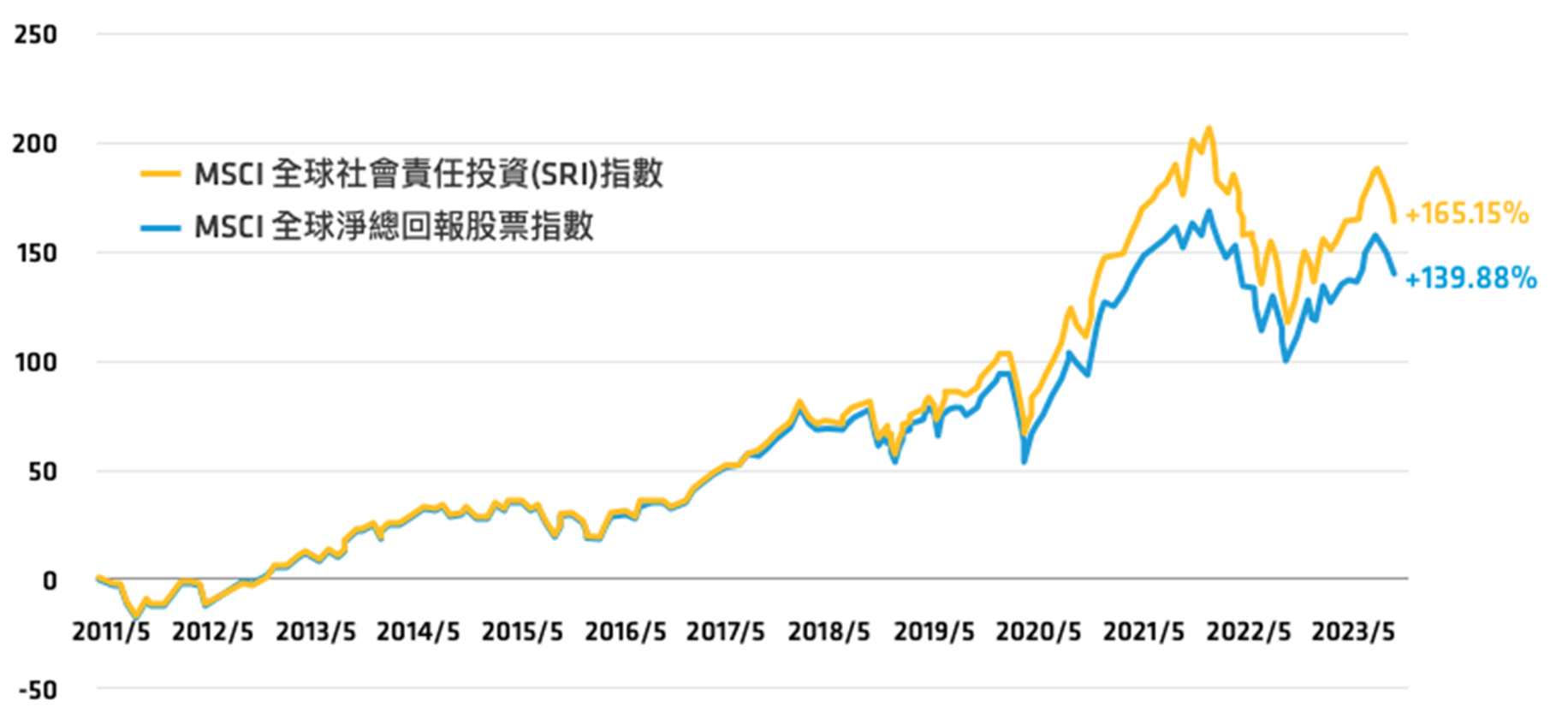

永續≠成長?ESG企業長期成長潛力更勝大盤企業是否落實ESG與其股價或債券價格息息相關。一間ESG評分較高的公司,通常較能因應ESG風險,並創造更良好的財務狀況,進而帶動長期報酬表現。 舉例來說,隨著歐盟將開徵碳稅,那些致力於控制碳排放的企業便能避開這類懲罰性稅金;另外,一間美國電力公司因設備管理不當造成2018年加州大火,鉅額的罰款也讓該公司債券價格直直落,最後申請破產保護。 當然,投資永續企業並不盡然只是消極地規避相關風險,更可望掌握在全球致力永續轉型下的成長契機。例如,隨著航空業致力實現永續發展目標,比起傳統鋼材與鋁材更具燃油效率優勢的碳纖維材質,料將成為未來打造輕量化客機之主要材料,我們看好一間位於美國之碳纖維與複合材料領導品牌可望因而受惠此波轉型商機,未來成長潛力不容小覷。 另外,我們從歷史數據也觀察到,MSCI社會責任投資指數長期表現優於MSCI世界指數(圖一)。換句話說,永續投資不只是口號,而是可望創造美好未來與報酬表現的雙贏策略。 圖一:永續投資長期可望創造具競爭力的報酬

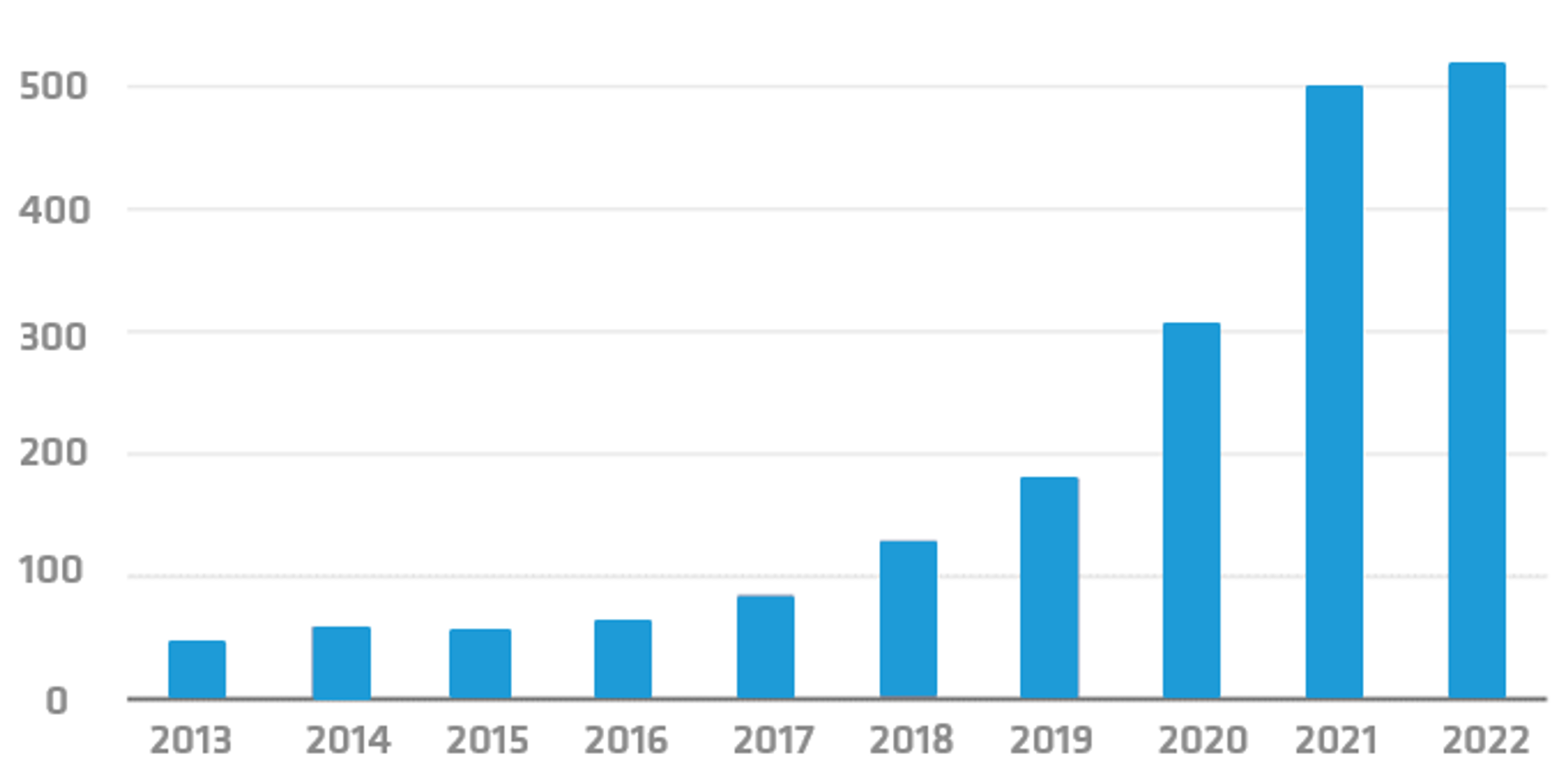

永續相關債券規模增長迅速,現在更是掌握收益潛力好時機除了股市深具成長動能外,投資人對ESG債券的需求也蒸蒸日上。根據晨星統計,過去10年永續相關債券規模成長了11倍,突破5,100億美元(圖二)。即使在2022年在通膨與升息環境造成股債齊跌,傳統債券基金規模也呈現流出的狀況下,永續債券相關基金規模仍吸引了440億美元的資金流入,顯見市場在波動環境下,相對青睞ESG債券能夠提供較為穩定的表現與收益機會。 圖二:永續債券基金規模過去10年成長11倍(單位:10億美元)

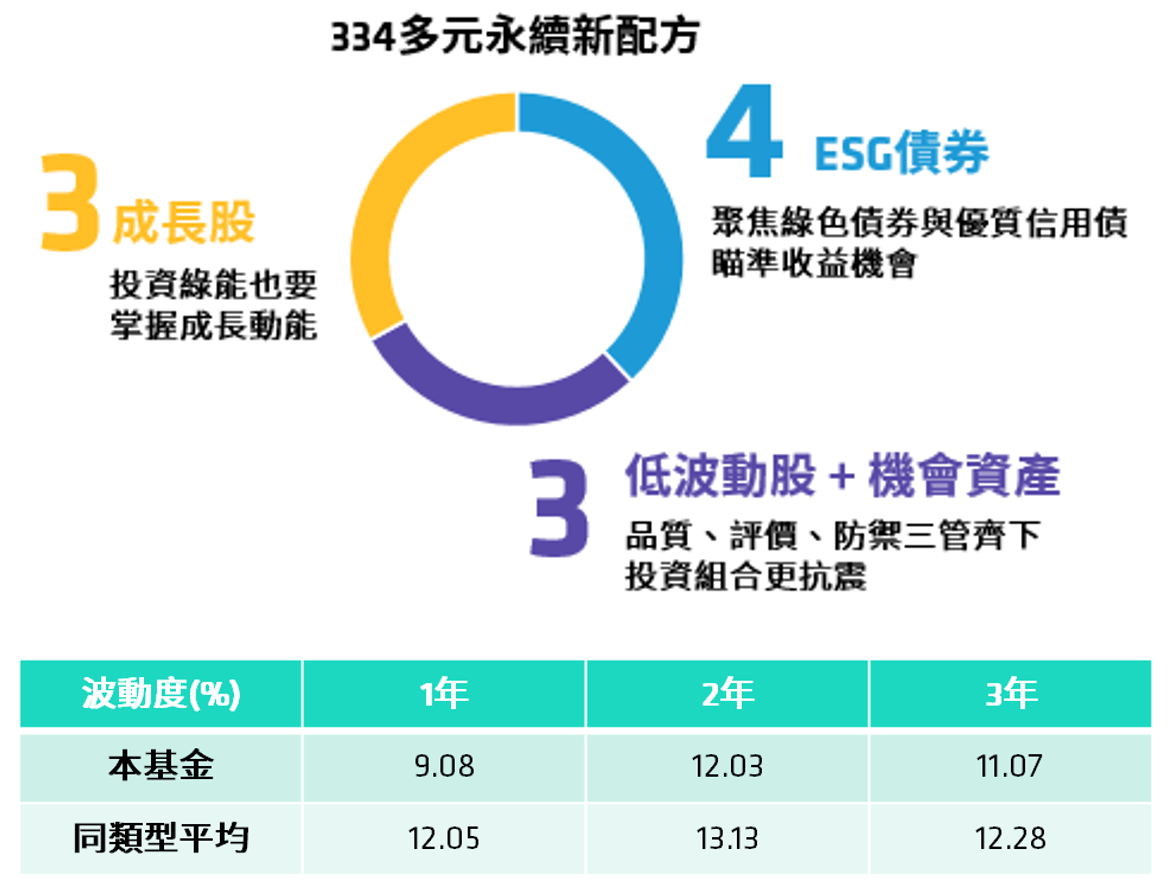

除了資金優勢之外,永續債券目前的收益機會也更勝以往。目前彭博巴克萊美國永續企業債券指數之殖利率來到6%的歷史相對高點3,因此,我們建議投資人在掌握永續股票成長潛力的同時,不妨適度納入ESG債券,可望鎖定當前殖利率優勢並掌握未來降息後的資本利得潛力,並有助緩和整體投資組合之波動風險。 334永續投資新配方:追永續、顧成長、找收益三效合一由於全球對ESG股票與債券的關注程度與日俱增,投資人如何從中精挑細選出符合永續發展的股債投資契機?截至9月底,在台灣核准銷售的53檔境外多元資產型基金中,聯博-全球永續多元資產基金(基金之配息來源可能為本金)是目前「唯一」符合歐盟永續金融規範SFDR最高級別第9條的投資選擇。 相較傳統多元資產型基金,本基金的一大特色為目前採用334永續投資新配方^:約3成投資部位聚焦高品質成長股,掌握永續成長動能;約3成投資部位則配置於低波動股與機會資產,強化投資組合的防禦機能;4成投資部位則精選ESG債券與符合聯合國永續發展目標之發債機構所發行之優質信用債券。這樣的組合旨在兼顧上漲動能與收益機會,並適度分散波動風險。 圖三:334永續投資新配方^,有助掌握永續成長潛力並適度緩和波動風險

|