-

過往分析僅供說明,不代表未來結果。投資人無法直接投資於指數,指數不包含共同基金之銷售費用或營運費用,這些費用將會造成總報酬減損。全球投資等級企業債以彭博全球投資等級企業債指數表示、全球非投資等級債以彭博全球非投資等級債指數(美元避險)表示、美國公債以彭博美國公債指數表示。資料來源: 彭博。資料時間: 2023/11/13。

|

今年表現不俗的非投資等級債,迎來3年最大單周流入

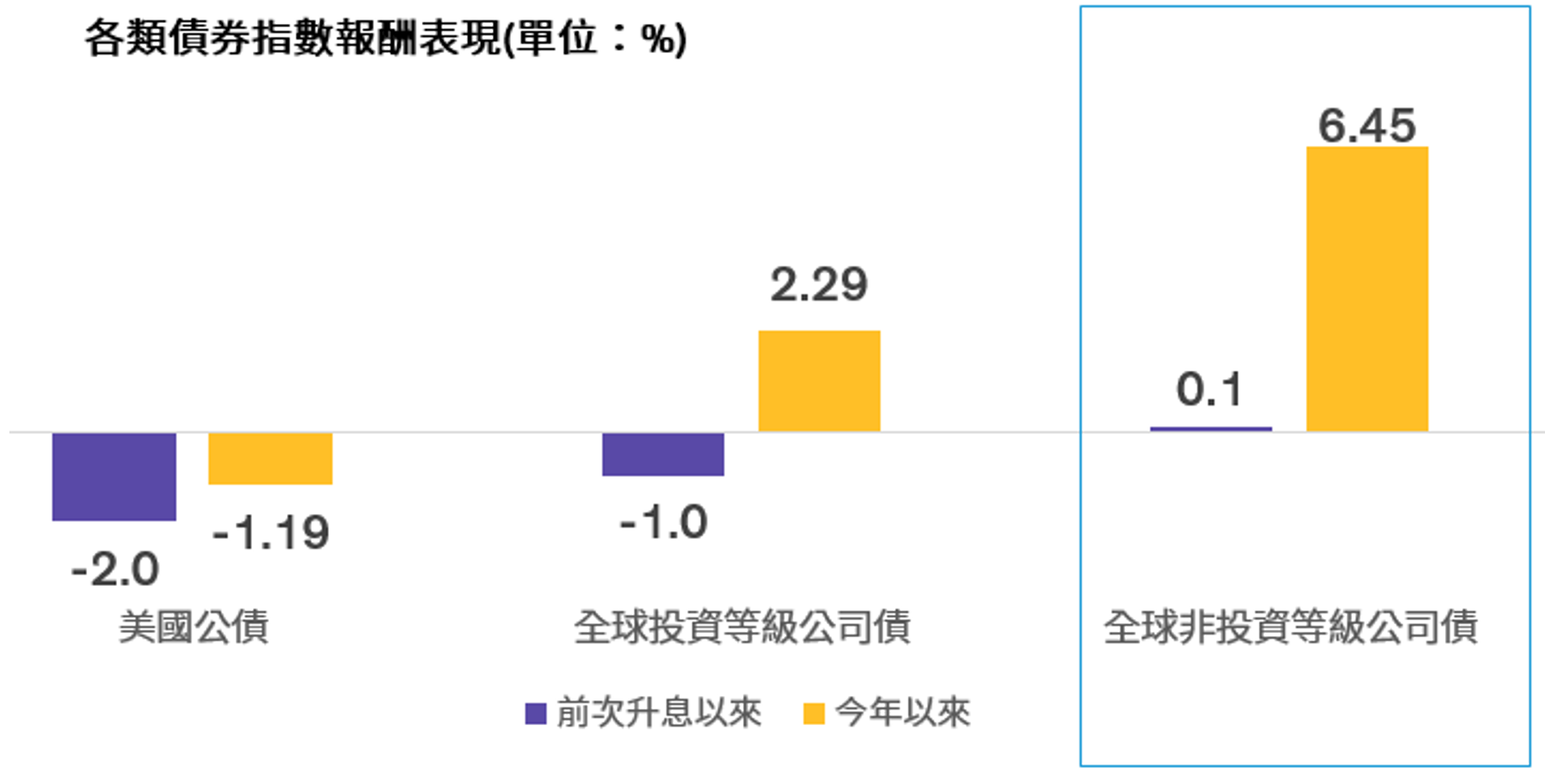

若將時間拉長來看,非投資等級債也是表現較為亮眼的債種。在聯準會動向不明與地緣政治風險干擾之下,全球非投資等級企業債指數今年以來上漲6.5%,相對優於全球投資等級企業債指數與美國公債之小漲2.3%與下跌1.2%。(圖一) 此外,聯準會在最近兩次會議宣布暫停升息,有助提振市場情緒,資金也開始轉往風險性資產。根據全球資金流向報告,截至11/8,全球非投資等級債基金單周流入62億美元,創下2020年6月以來新高,同時也是史上第三高的單周資金流入2。 圖一:今年以來非投資等級債表現相對突出

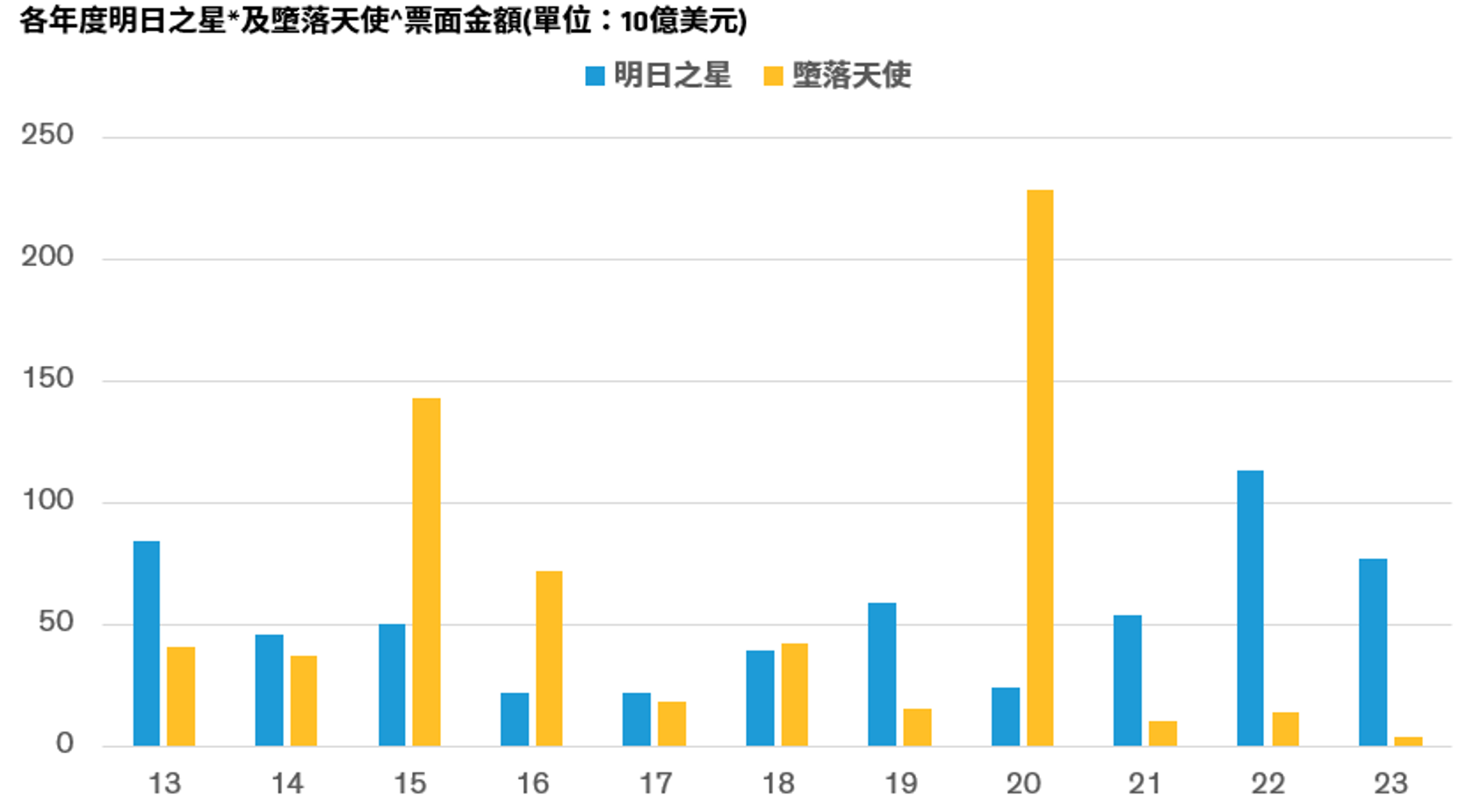

為什麼過去相對被視為債市中波動較高的非投資等級債,能在今年有相對出類拔萃的表現?我們認為原因有三,而我們也看好這三大利多可望持續支持非投資等級債市後續表現。 信用品質轉佳,有助趨避「違」機由於美國經濟數據比預期穩健、非投資等級債發行企業之企業負債比例仍低、利息保障倍數維持高檔、以及明年底前到期的美國非投資等級債券金額僅占整體市值約5%,有助緩解對違約率攀升的擔憂。 從數據亦能觀察出目前非投資等級債券不乏信用品質優良之發債機構,舉例來說,今年以來有超過750億美元規模之BB等級債被調升至投資等級債(圖二),其中包含全球知名串流平台等標的,這類企業我們通常稱做「明日之星」。根據歷史經驗,明日之星在評等調升至投資等級債以前,債券利差收斂的幅度最顯著,再加上調升至投資等級債初期,往往會吸引資金流入,需求增加自然也有助債券價格表現。 圖二:2023年非投資等級債不乏明日之星,有機會吸引資金買進及創造上漲潛力

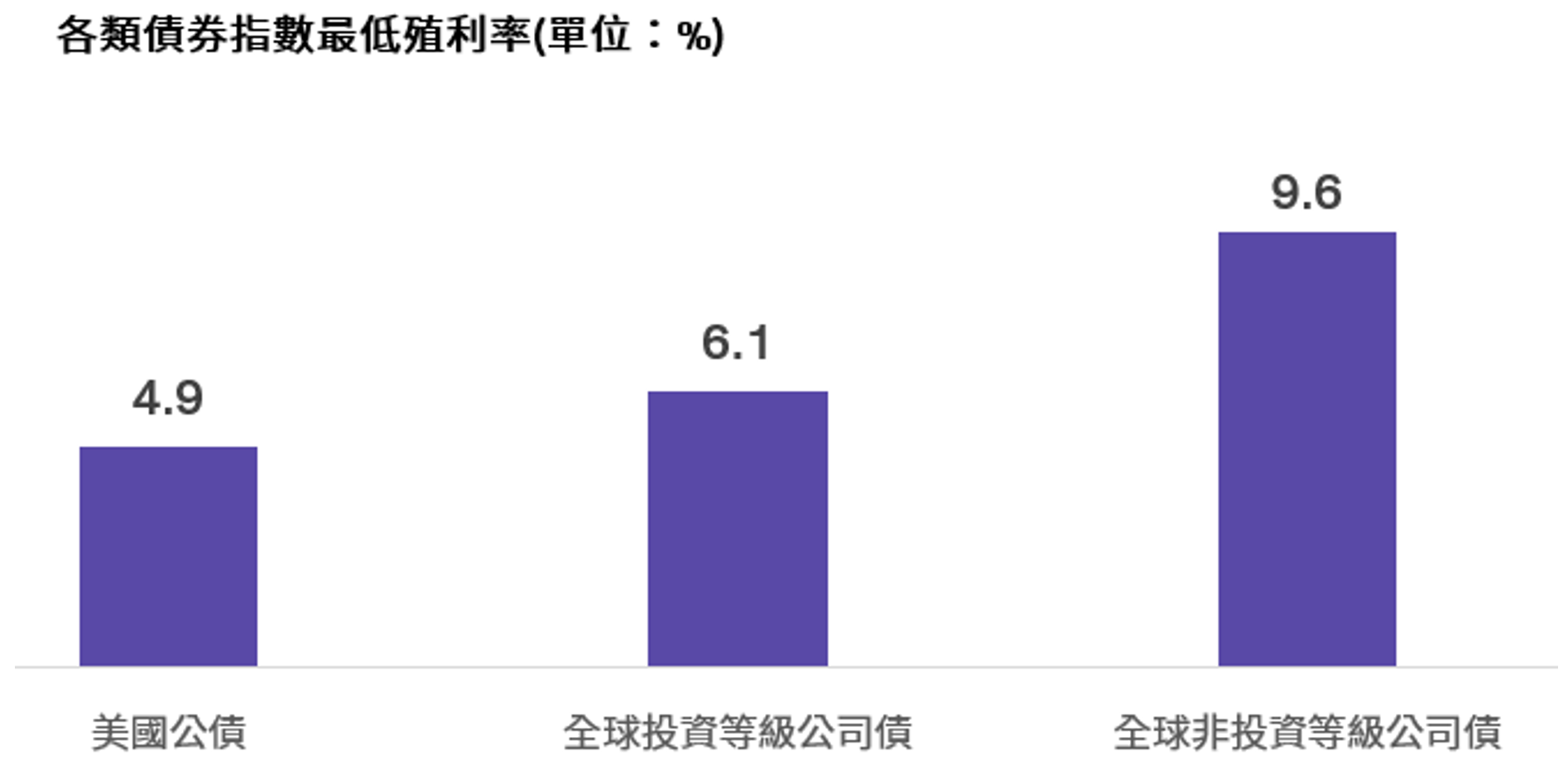

聯準會快速升息帶來難得一見的殖利率優勢全球主要央行升息循環已接近尾聲,緊縮貨幣政策終將讓經濟放緩,最終達成抑制通膨目標。根據聯博經濟學家預估,2024年全球經濟成長率從今年之2.4%,小幅下滑至2.1%;通膨年增率預期從5.1%降至3.5%3。由於非投資等級債與股票的特性相近,與景氣高度相關,為什麼資金反而在此時顯著流入這類資產? 聯博認為,這一波升息循環讓各類債券的殖利率均扶搖直上,目前全球非投資等級債券最低殖利率來到9.6%(圖三),已是近20年相對高點,投資吸引力已經有助抵禦未來違約可能小幅攀升、甚至經濟可能進一步放緩的風險。 圖三:各類債券的投資吸引力浮現

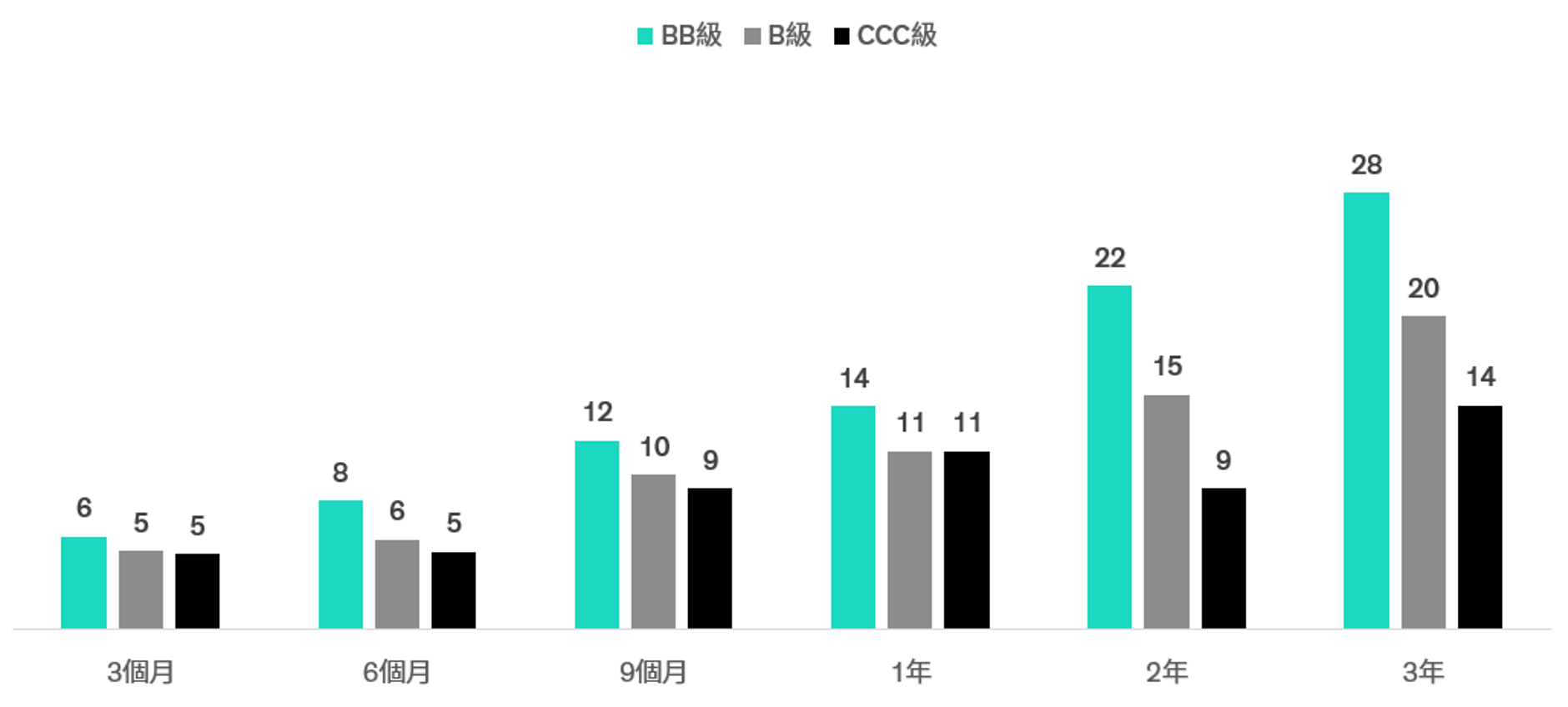

聯準會停止升息後,非投資等級表現值得期待殖利率是衡量非投資等級債券未來報酬率的重要指標之一。由於目前市場預期利率要再走升的機會不高,甚至市場預期聯準會2024年中有機會啟動降息,我們認為非投資等級債可望受惠後續利率開始下探後得的資本增值潛力。 歷史經驗顯示,自1995年到2018年的五次升息循環中,在聯準會停止升息後6個月,BB等級債券與B等級債券分別能締造8%與6%的報酬,倘若時間拉長到1年,報酬表現更提升雙位數(圖四)。 整體而言,目前非投資等級債擁有體質轉佳、殖利率具吸引力、以及聯準會升息循環已走向最後一哩路三大利多加持,若現在進場布局,除了掌握相對高的收益機會,未來資本增值潛力亦不容小覷。 隨著全球經濟走緩,聯博認為目前非投資等級債市中,可聚焦BB及B級等較高品質券種,避開信評低於CCC等級,以嚴控信用風險。此外,建議布局全球多元債券,分散不同區域與產業的收益機會,以兼具收益及分散風險的功能。像是美國及歐洲等已開發國家的非投資等級債券、新興市場美元企業債券、證券化資產中發行年份較久的信用風險轉移債券(CRTs)等。產業方面,聯博則較看好關旅遊產業如航空、郵輪、飯店等,或像是汽車產業,及資產負債表較強勁的大型銀行。 圖四:聯準會停止升息後進場布局非投資等級債券報酬可期,以BB及B級表現相對出色

|