-

過往分析僅供說明,不保證未來結果。個別有價證券僅為說明聯博投資哲學之表述,並非代表任何之投資建議。本文件所提之特定有價證券並不代表該基金所有買賣或建議,亦不應假設該等投資已經或將有獲利。資料時間:左圖截至2007/6/30;右圖截至2022/11/30。資料來源:S&P與聯博。

|

生成式AI進入戰國時代,股市投資人如何迎戰?

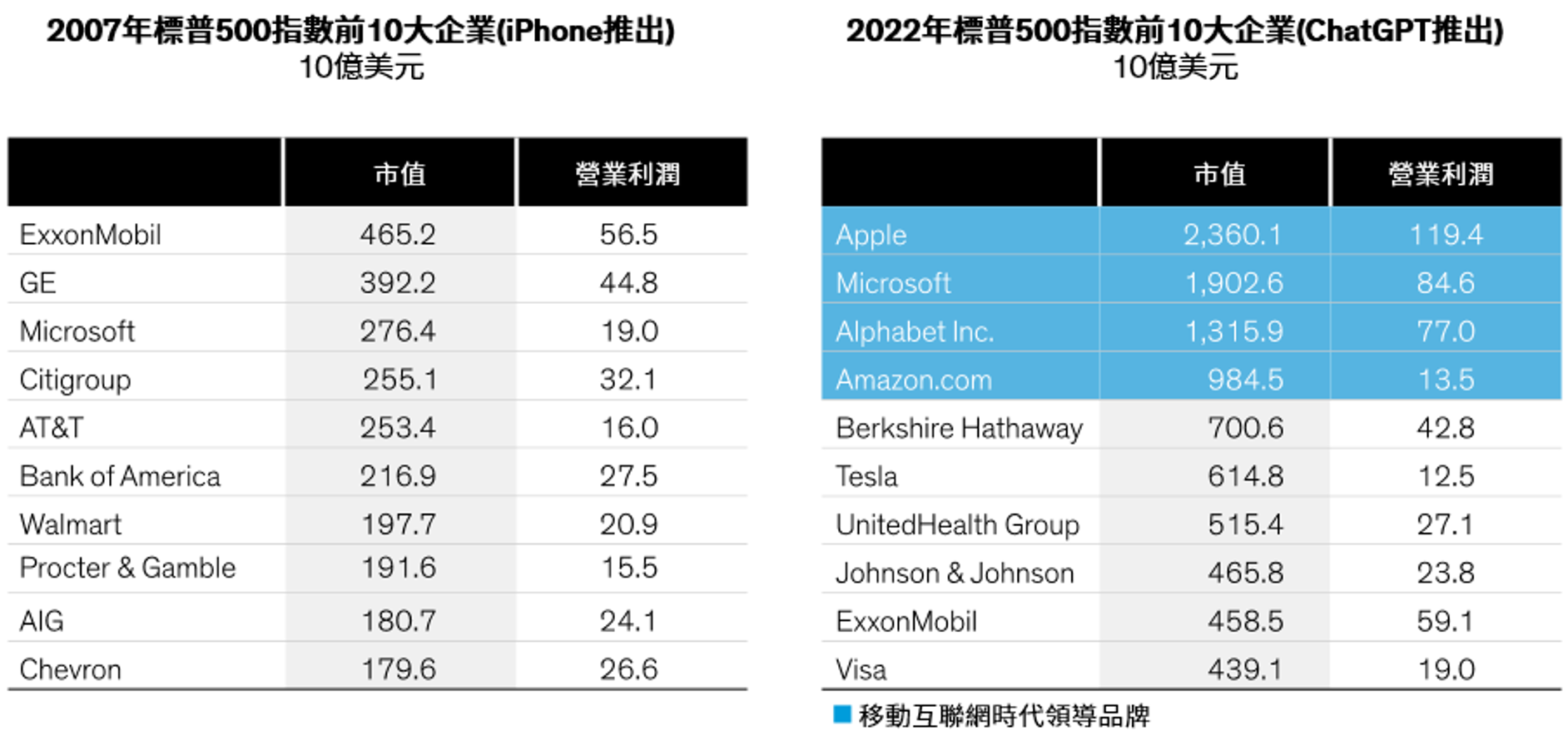

一向對通膨和利率敏感的科技股為何在當前環境下能有如此表現?我們認為關鍵之一在於去年底ChatGPT問世後僅兩個月後就獲取了近1億用戶,成功揭開生成式AI戰國時代的序幕,進而推動科技股成為今年股市表現的關鍵動能。 不過,日前全球半導體龍頭大廠Nvidia發布優於預期的第三季財報結果,但在中國晶片禁令為前景帶來不確定性之下,投資人不免開始懷疑由AI狂潮驅動的美股7雄漲勢是否後繼有力?若想參與AI商機該如何選股? 誰會成為AI贏家?現在下定論仍言之過早根據預估,生成式AI崛起後,專門用於AI的圖形處理單元(GPU)的支出在2023年將至少達到250億美元,許多公司都期待搶攻生成式人工智慧(AI)所帶來的成長商機。 但是,所有科技巨頭都會成為未來的AI贏家嗎?投資人如何確定哪些公司的商業模式能夠長期實現獲利?我們不妨回顧科技領頭羊在iPhone問世後的轉變,隨著智慧型手機逐漸催生了全新的移動通訊生態系統,在Apple之後陸續催化了Meta、Spotify、與YouTube等企業的起飛,我們可以看出2007年以市值與營業利潤推算前10大企業與今天已經截然不同(圖一)。 因此,在生成式AI發展的初期, AI的贏家未必是率先將新技術商品化的公司,投資人不妨持續觀察具有獨特商業模式和競爭優勢的企業,可望在這波顛覆性創新中成為最後的贏家。 圖一:在科技創新初期,難以推測哪些企業會成為未來贏家

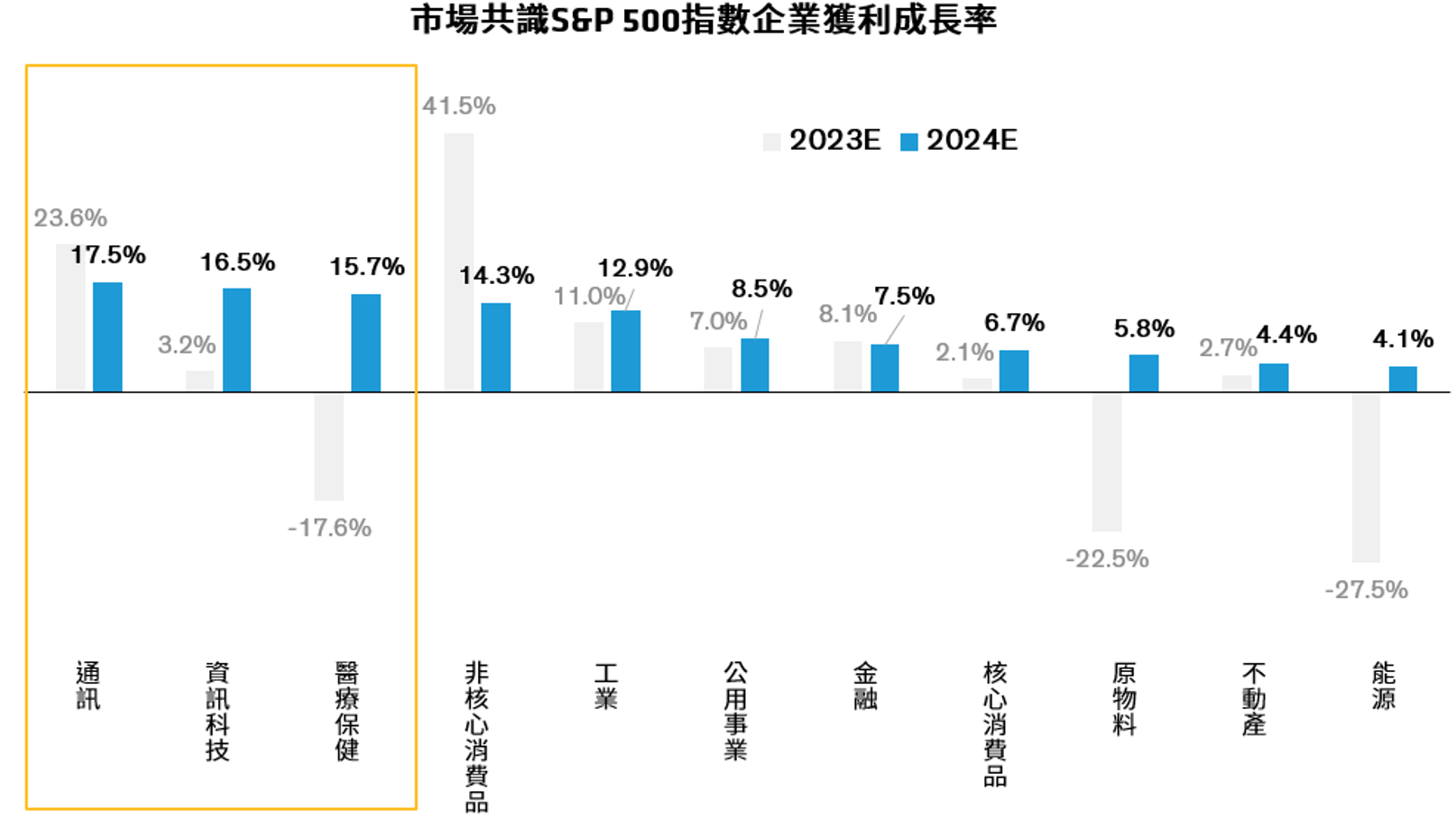

醫療產業也不乏AI受惠者,適度配置有助兼顧成長動能與增添防禦性除了科技產業,醫療產業也不乏AI創新趨勢下的受惠者。舉例來說,以AI人工智慧數據分析配合基因診斷,可望加速藥物開發,為醫療產業增添更多投資契機與成長可能性。 雖然醫療類股今年並不如科技類股耀眼,但我們觀察到其獲利前景似乎遭到市場低估。今年7月初,市場預估2024年醫療產業企業獲利成長為9.0%,但到了10月27日,已上調至15.7%3,緊追在通訊與資訊科技類股之後,明年落後補漲行情可期。 由於醫療保健產業向來擁有剛性需求且獲利品質較佳等優勢,長期表現相對穩健。因此,我們認為,在部分科技股有評價過高之虞的情況下,投資人不妨將投資範疇擴增至兼具防禦與成長潛力的醫療類股,有助以相對合理的評價追求成長動能。 圖二:科技與醫療產業料將是2024獲利成長領頭羊

整體而言,科技產業是AI成長進行式中的最大受惠者,尤其AI仍在初期萌芽階段,未來料將衍生更多商機與投資機會。而醫療產業基本面向來穩健,加上AI在醫療相關領域的應用具有廣泛且巨大的影響力,可望顛覆醫療生技產業,進而創造更多元的投資契機。因此,投資人不妨從這兩大產業中,精挑細選出真正能受惠AI長期成長趨勢的市場贏家。

|