-

過往績效不保證未來結果。隱含政策利率以聯邦基金利率期貨計算。目前趨勢線截至2023年12月5日。資料來源:彭博與聯博。

|

2024年經濟料將放緩,投資人如何因應?

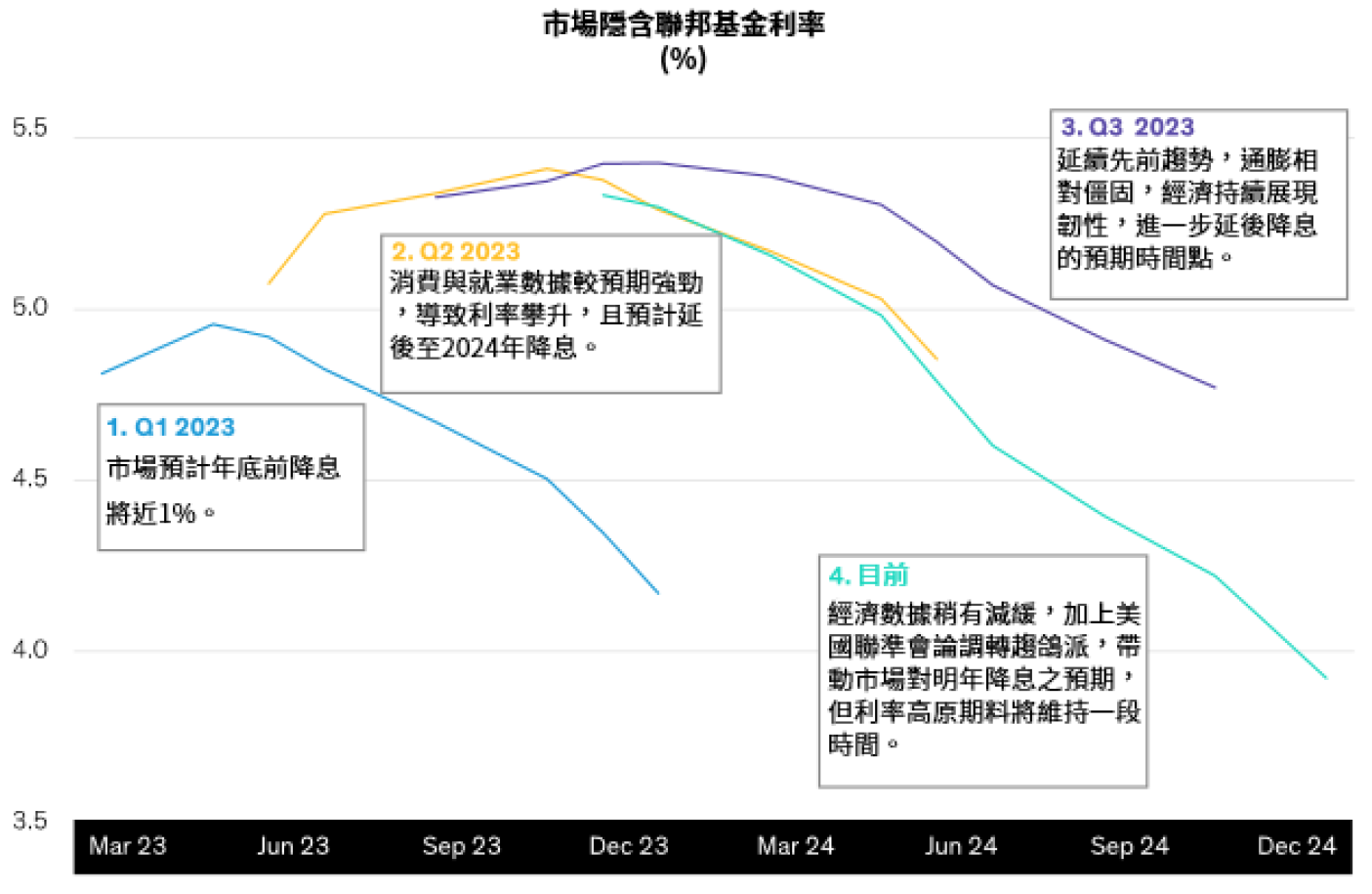

2023年初,市場普遍預期全球經濟將在下半年陷入衰退,在全球主要央行紛紛採行緊縮貨幣政策的環境下,可能導致金融市場吃緊,拖累實質經濟成長。然而,實際情況並非如此。 經濟活動相對有撐,甚至較為樂觀的投資人也始料未及。就業市場的緊縮程度為史上罕見,帶動美國消費力道強勁;而歐洲出現暖冬,亦使得能源危機的風險降低。不過,中國經濟放緩的利空因素持續存在。在此背景下,利率全面攀升,市場亦考量「高利率時間將拉長」的央行論調,將降息時間點的預期延後至2024年底 (圖一)。 圖一:降息預期在2023年期間持續有所變化

聯博預計升息週期已經來到尾聲,但在經濟浮現降溫跡象前,利率預計仍會守在高檔。各國央行目前看來已成功避免過度緊縮,但貨幣政策存在滯後效應,因此2024年經濟成長前景預計面臨更多考驗。在地緣政治風險加劇與重大選舉年來臨的背景下,市場風險預計升溫,投資人應該做好準備。考量2024年經濟放慢與市場波動可能增加,多元資產投資人如何布局投資組合? 整體而言,聯博認為投資布局可分為三大方向。 在股市中追求成長動能並兼顧防禦特性隨著債券殖利率來到10年新高,投資人不需要仰賴高股息股票尋求收益,反而可以將股票視為多元資產配置中驅動成長與股價上漲的動力。 儘管經濟趨緩,股票仍有機會創造合理報酬,但擇優選股的能力很重要,必須配置長期具成長性與獲利能力的企業。比方說,美國大型股持續展現這些特性,儘管這類股票的評價偏高,但可望受惠於長期趨勢 (圖二)。 圖二:面臨經濟放緩,宜鎖定獲利能夠長期成長的個股

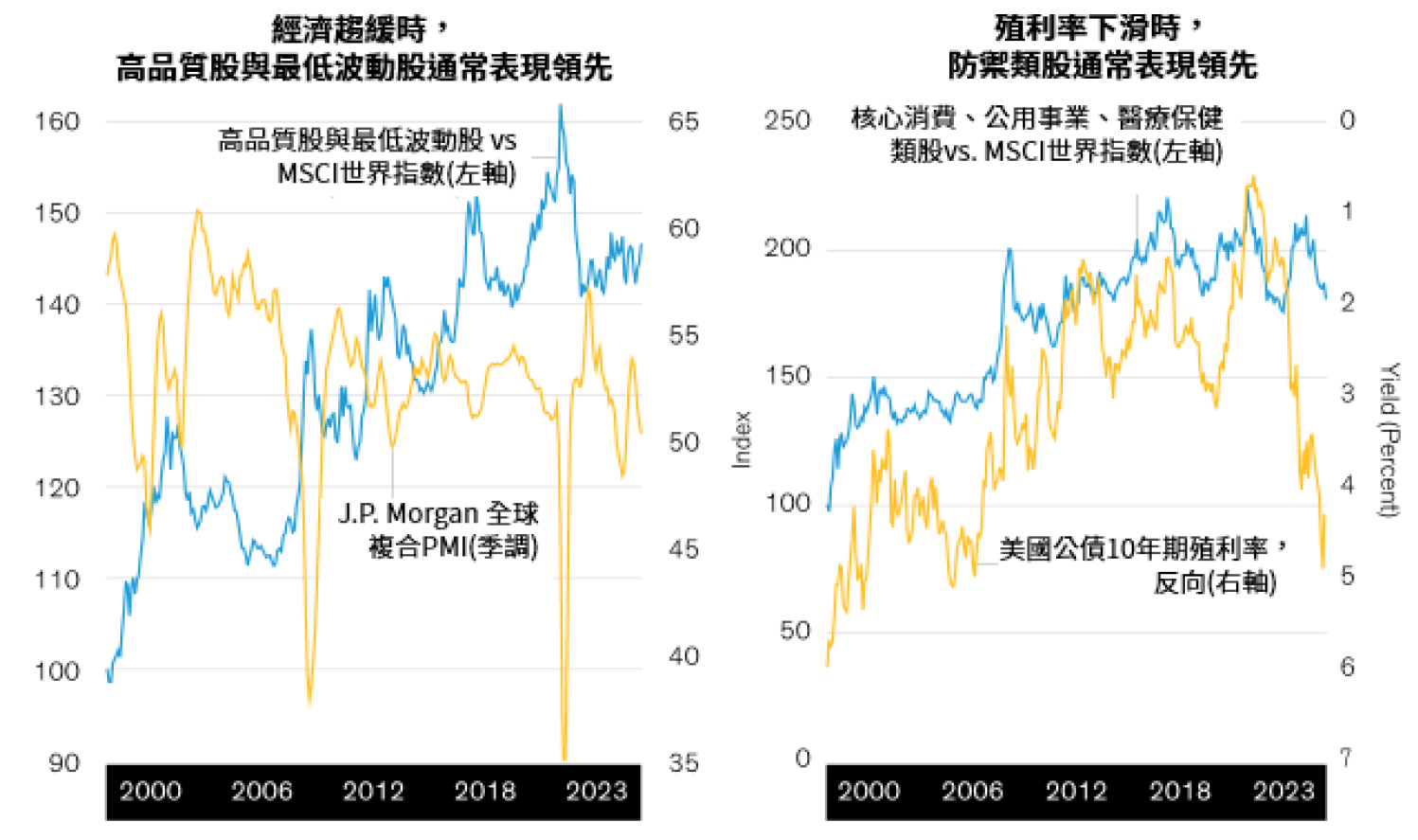

此外,投資人亦應謹慎檢視投資風格與類股配置,因為各種投資風格與類股的表現可能大不相同 (圖三)。舉例而言,根據聯博研究,經濟放緩時,高品質與低波動股的風險調整後報酬往往優於整體市場。企業若擁有健全的資產負債表與長期成長性,遇到利潤率降低且訂價能力減弱時,股價仍有機會維持表現。 相較於金融與非核心消費品等景氣循環類股,聯博更看好防禦型類股,包括核心消費品、公用事業與醫療保健等。利率週期一旦觸頂,防禦型類股往往表現領先,在市場波動加劇時可望提供更好的下檔緩衝。目前評價也可能存在部分上檔空間。儘管經濟硬著陸並非聯博的基本預測,但所有可能的風險似乎已反映於市場價格,因此在經濟放緩時更具韌性的企業而言,目前股價相對於整體市場的折價幅度相對具吸引力。 圖三:隨著經濟放緩,風格與類股配置格外重要

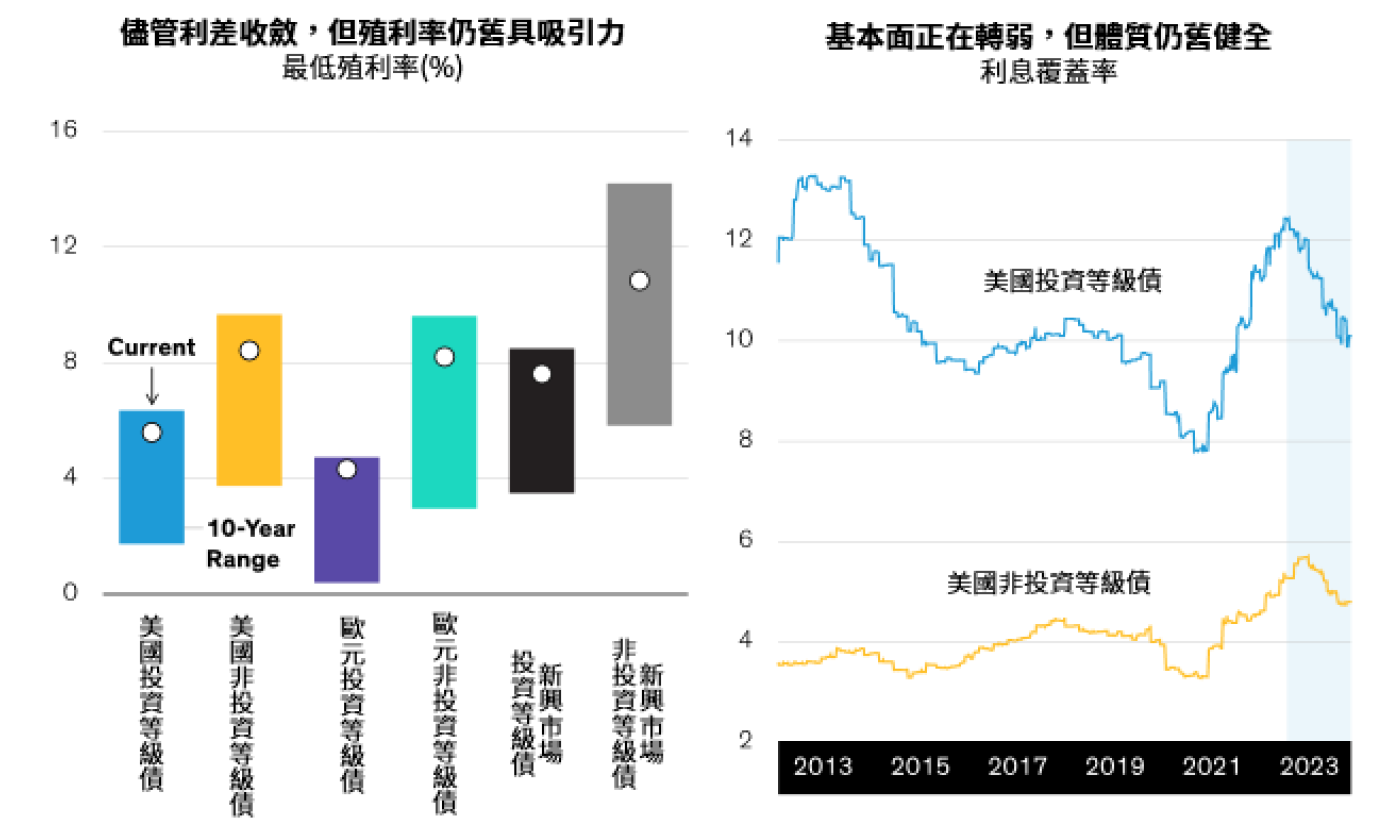

發掘高品質信用債券的投資機會信用債券相對於公債的利差已從過去1年左右的高檔收斂,但考量利率先前大幅上揚,信用債券仍具收益吸引力。舉例來說,美國投資等級債券殖利率接近6%,約是2021年底水準的3倍,且接近全球金融風暴後的高檔。 展望2024年,聯博認為對想要從優質發債機構獲取收益的投資人來說,這類債券的整體殖利率仍具吸引力(圖四左)。在殖利率已高的基礎上,這股投資需求可望進一步提升債券表現。即使信用利差在2024年並未大幅收斂,但仍可望締造有潛力的報酬機會。 債市基本面如利息覆蓋率與財務槓桿,稍有轉差的跡象(圖四右),但這是跟先前非常良好的水準相比,目前基本面體質仍優於先前幾個經濟週期末段。然而,聯博認為市場仍舊存在風險。因此投資人尤須擇優慎選標的,精挑細選品質較高的發債機構,避開那些品質不佳的券種或通常存在尾部風險的另類收益策略。 圖四:信用債券殖利率仍具吸引力且基本面健全

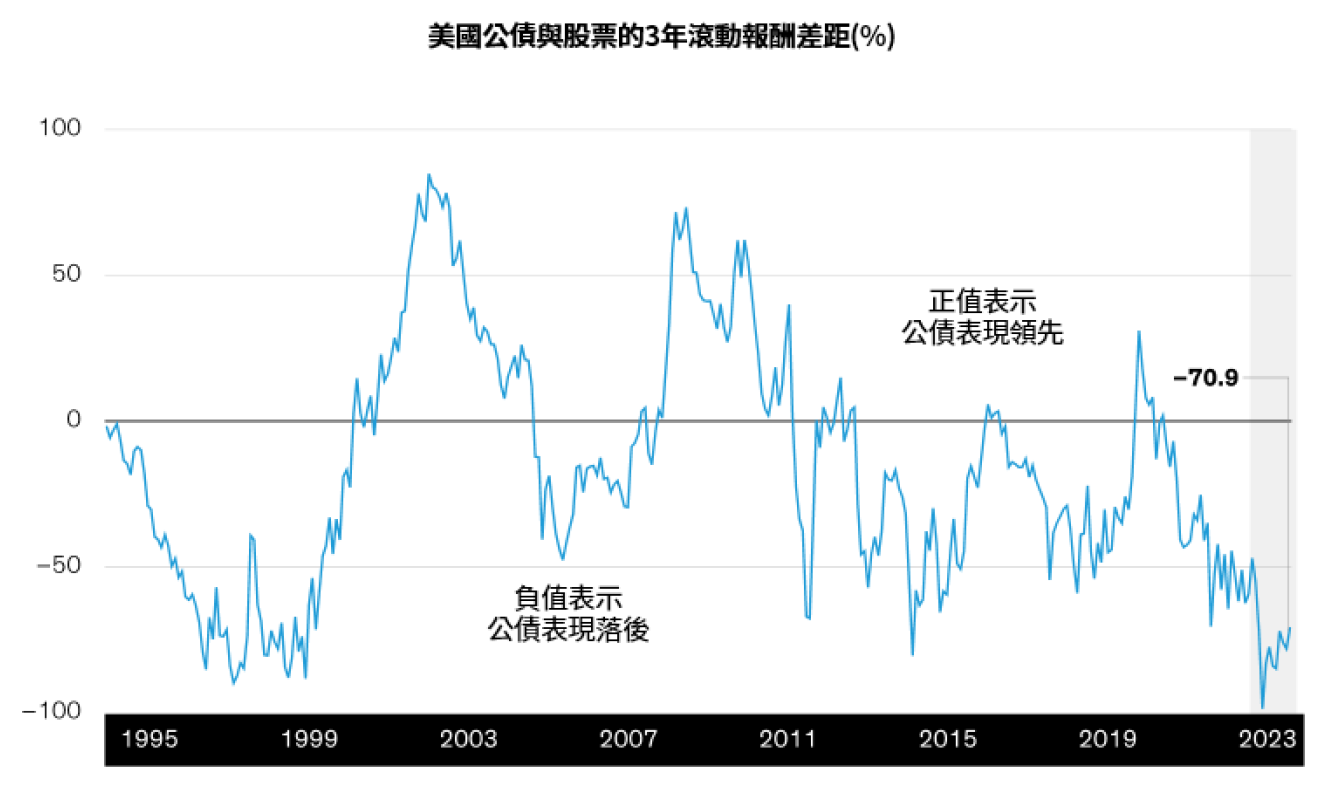

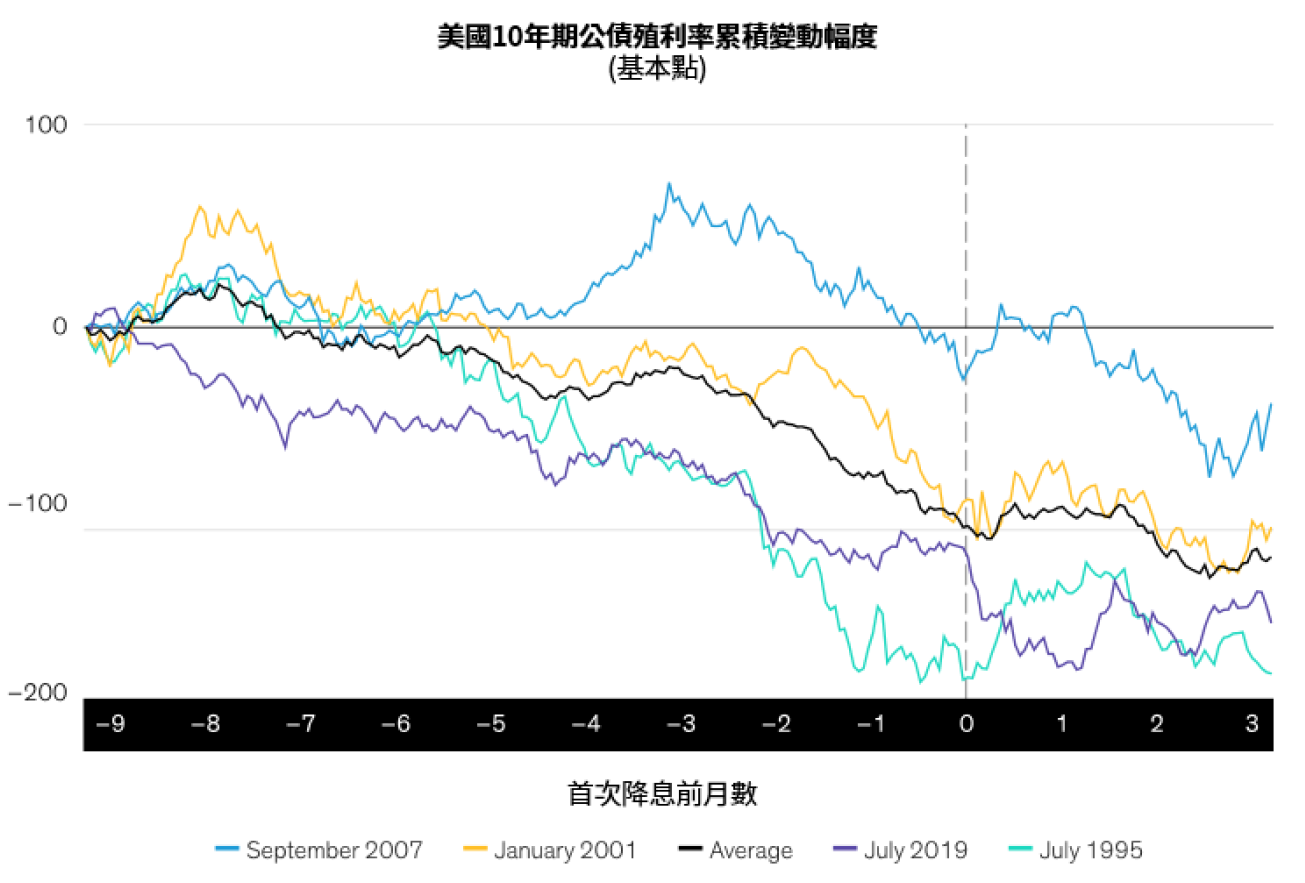

存續期間配置仍不可或缺隨著2023年經濟表現較預期強勁,特別是美國,加上債券殖利率扶搖直上,存續期敏感度較高的資產表現再度承壓。美國長天期公債與股票的報酬差距達1990年代末以來新高,過去3年幅度約70% (圖五)。 許多投資人在2023年太早增持存續期資產,但後續市況持續轉變,但我們認為2024年前不妨增加一些存續期間的配置。 考量通膨態勢如今更加明朗,聯博認為利率已經接近觸頂,而殖利率在降息前往往開始走低(圖六)。在此環境下,公債資產通常有不錯的表現空間,不僅符合多元資產投資人的一大訴求,也有助在布局風險性資產之際,達到分散配置的效果。 配置存續期間的主要風險在於通膨可能超出預期。但隨著殖利率位於相對高點,聯博認為美國公債等資產能夠提供下檔保護,在經濟成長出現利空或地緣政治緊張氣氛升溫的情況下發揮作用。在邁入2024年之際,聯博認為這個「經濟衰退避險」尤其重要。 圖五:2023年存續期資產表現相對落後,特別是相對於股市而言

圖六:歷史經驗顯示,通常殖利率會在聯準會啟動降息前3~5個月反應

放眼整體收益前景時序即將進入新的一年,緊縮貨幣政策慢慢奏效,2024年經濟成長步調料將放緩。聯博建議多元資產投資人耐心以對,擇優慎選標的。 投資人應該聚焦於可望因應高利率時間拉長的資產。以股票而言,建議投資人進一步側重優質成長股,並配置防禦型類股,因為其在經濟情況轉弱時往往相對有支撐。聯博也較看好品質較高的信用債券,其收益吸引力已來到多年來少見的水準。此外,存續期資產在多元資產收益策略中有助於分散風險,遇到經濟前景黯淡時,可望發揮下檔緩衝的關鍵作用。

|