|

複合債券多管齊下,成1月份國人資金青睞焦點

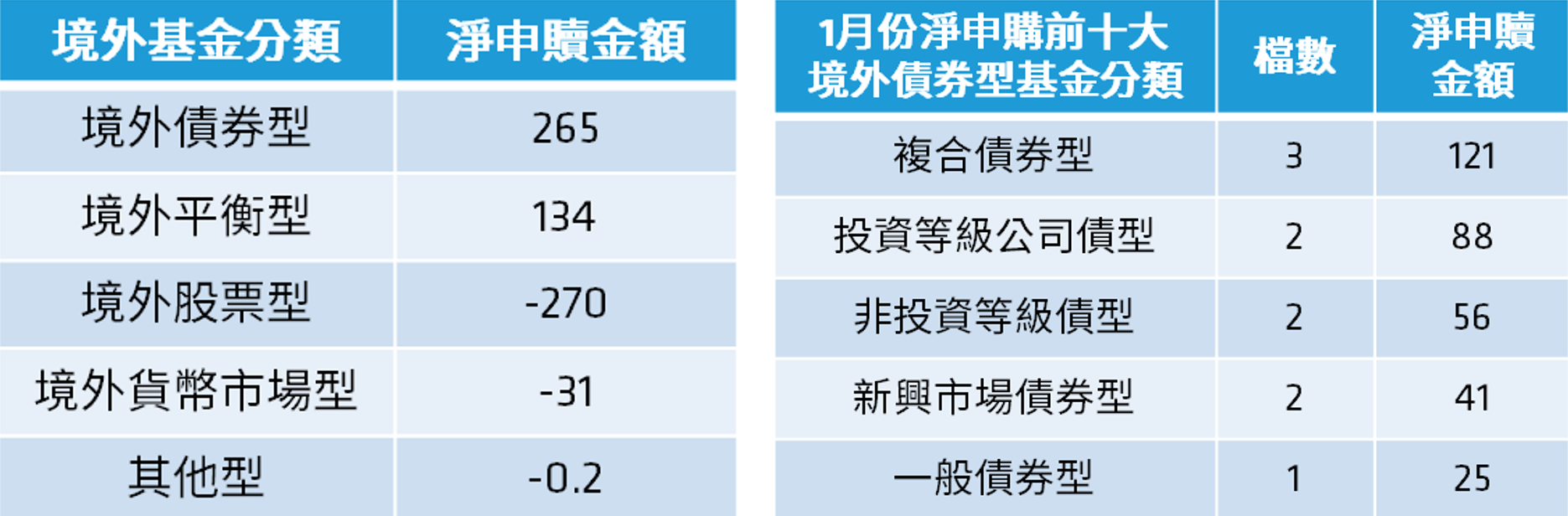

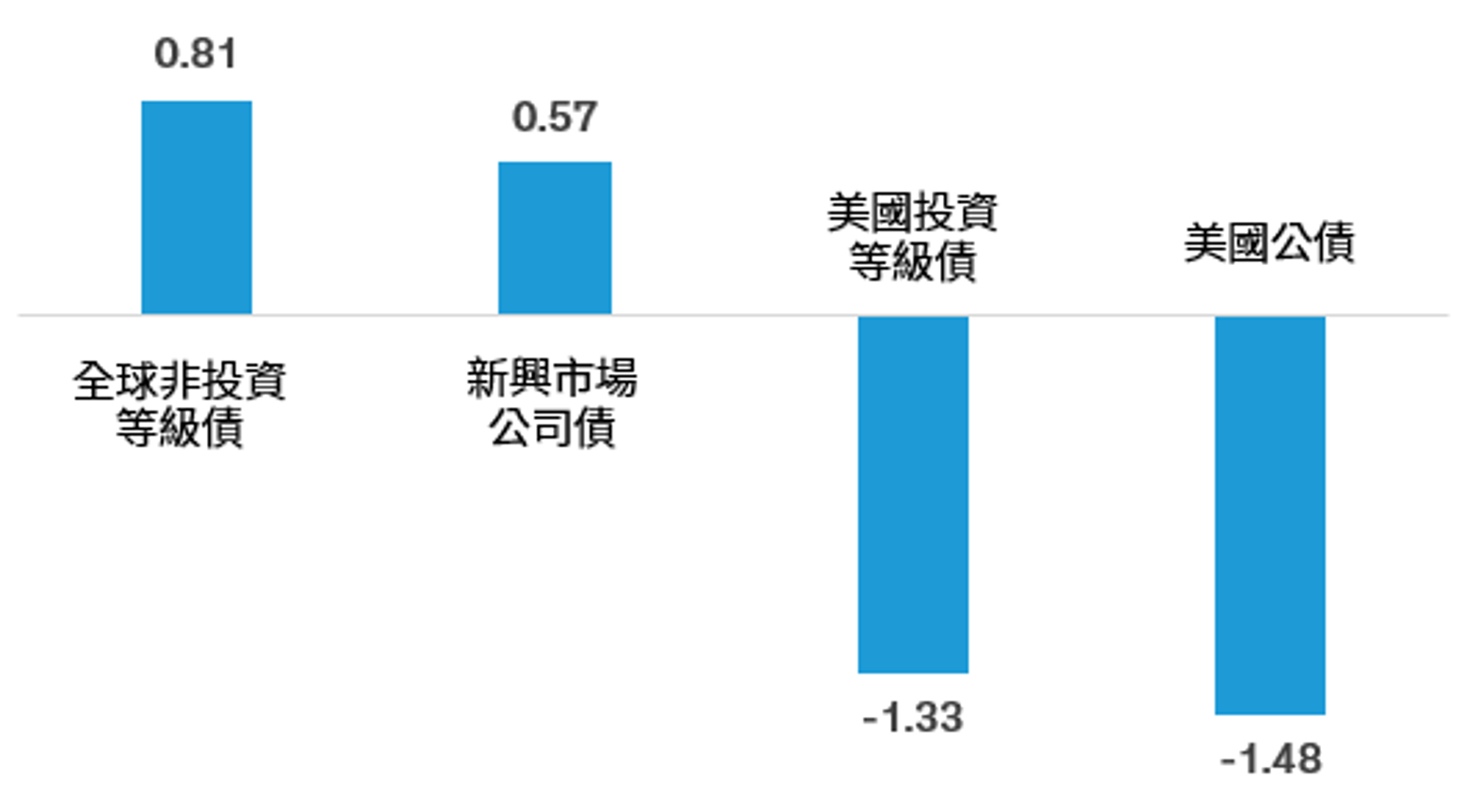

若進一步分析,1月份淨申購前十大境外債券型基金中以複合債券型基金的檔數與淨流入金額居冠(表二右),顯見在經濟放緩卻展現韌性、聯準會可望降息但時程仍有懸念之下,投資人較為偏好多元布局於公債、投資等級債、與非投資等級債,以期兼顧品質與收益,同時分散違約與利率風險。 利率仍時有波動,善用非投資等級債券因應利率風險在聯準會正式降息前,債市料將時有波動。舉例來說,日前美國公布1月CPI數據顯示通膨降溫速度不如預期,市場紛紛擔憂聯準會降息時程可能會再往後推遲,導致公債殖利率從2月初3.9%彈至目前的4.2%(截至2月23日)。2月初至今投資等級債與美國公債分別下跌1.3%與1.5%(圖一),反而是全球非投資等級債券上漲0.8%表現最佳。 表一:2024年1月境外債券型基金買氣旺(單位:億台幣)

圖一:2月份利率出現波動,非投資等級債表現相對領先

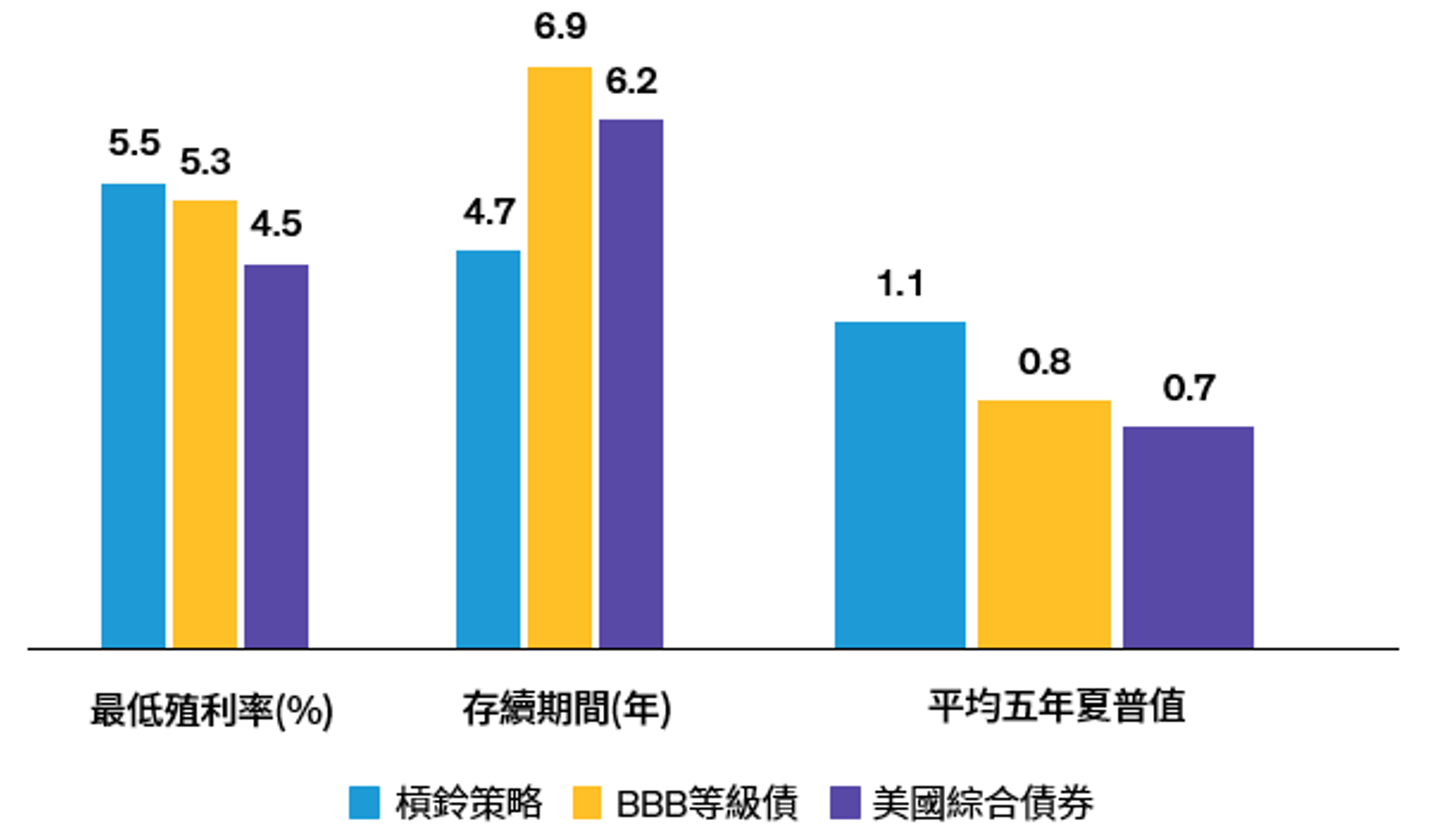

對於風險承受度較低的債券投資人來說,聚焦長天期公債或是投資等級債券往往是首選,不過,這樣的投資方式不僅會錯過更多元的收益機會,也將自己暴露在過多的利率風險之中。我們建議投資人現在更應將利率敏感度較低又兼具殖利率優勢的非投資等級債納入投資組合,有助於抵禦利率風險。 較高品質+較高收益 = 打造風險報酬比較佳之債券投資組合從長期角度來看,能夠平衡配置於美國公債和美國非投資等級債之投資組合^,無論是殖利率、存續期間(衡量利風險的指標)、與夏普值(承擔一單位風險可望獲得的報酬),都比聚焦BBB等級美國公司債指數、和以投資等級債為主的美國綜合債券指數表現更好(圖二)。 因此,我們建議今年債市投資建議不宜偏廢特定債種,透過多元佈局較安全的投資等級債與公債、以及收益潛力較佳的非投資等級債,有助創造比起單一債種更理想的風險報酬表現,並因應短期利率波動風險。 圖二:平衡配置公債與非投資等級債之槓鈴策略,可望創造較佳收益與長期風險報酬表現

|