-

過往分析不保證未來結果。平均值係依據聯準會首度降息的日期如下:1984年9月20日;1989年6月7日;1995年7月6日;2001年1月3日;2007 年9月18日;2019年8月1日。截至2023年12月31日。資料來源:彭博、美國聯準會與聯博。

|

六大投資要訣,掌握下半年債市布局良機

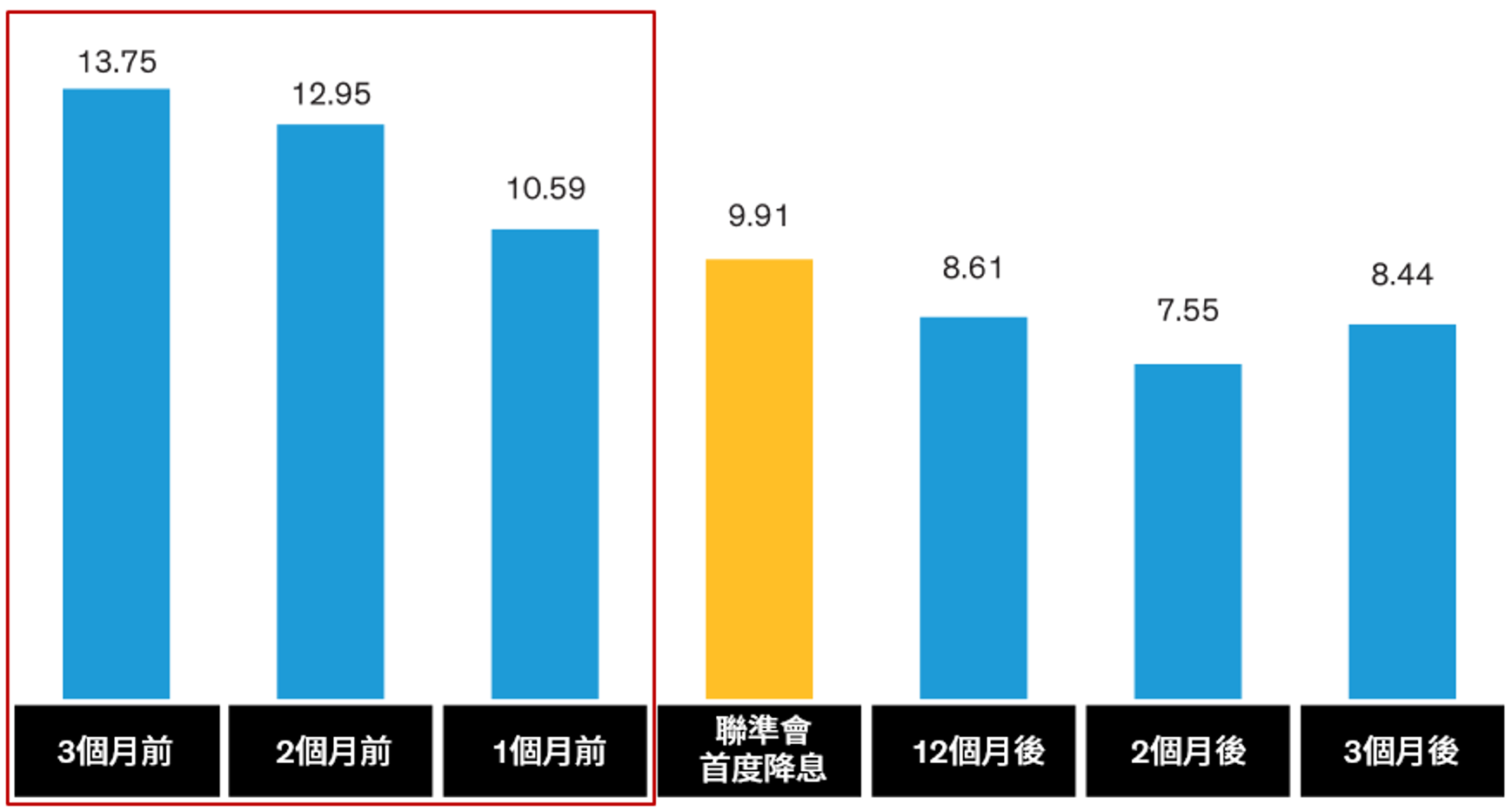

隨著各國央行政策開始分歧,加上投資人試圖預測降息時間點與幅度,市場波動性近期稍有上升,目前投資人仍維持觀望態度。然而,總經趨勢依然相對樂觀,債券殖利率現階段也仍舊位於高檔。聯博認為,這些條件均有利於債券投資,對於搶先在債市回溫前進場的投資人更是如此。 全球央行政策走向分歧今年以來,瑞士、加拿大與歐洲等成熟國家央行已經陸續降息。英國央行亦表示將在8月開始降息。美國聯準會則將首次降息的時間延後到年底。相較之下,日本銀行反其道而行,不僅在3月廢除實施8年的負利率政策,17年來首度升息,亦開始通過被動量化緊縮來縮減資產負債表。 除了央行政策分歧之外,地緣政治變數也是造成近期市場波動加大的原因之一。墨西哥、印度與歐洲的選舉結果出爐後,先後導致當地資產的評價修正。聯博認為,市場波動性在未來幾個月可能維持高檔。市場愈來愈仰賴經濟數據來判斷聯準會的降息時機,即使數據只是小幅偏離預期,也可能導致資產評價波動。地緣政治不確定性亦可能加深震盪。 聯博認為,在對政策走向的預期不斷變動與經濟數據可能出乎意料的環境下,投資人應該平心看待市況,避免隨市場短期動盪起舞,而應該看重整體趨勢,例如全球經濟成長放緩、債券殖利率處於高檔等。公債殖利率仍舊深具吸引力,德國10年期AAA等級公債殖利率目前達2.5%,美國10年期公債殖利率達4.3%。 提早佈局對債券投資人而言,上述條件深具吸引力。畢竟,債券的長期報酬主要來自於殖利率,而倘若多數成熟國家的殖利率如聯博預期在今年下半年走低,將有助於推升債券價格。而債券上漲潛力有機會更上層樓,原因是市場仍有大量資金持續觀望,正在尋找進場時機。目前停泊在美國貨幣市場基金的資金高達6.5兆美元,創歷史新高;這類基金採「買進國庫券後持有」(T-bill and chill) 的策略,在2023年各國央行積極升息之際逐漸受到投資人青睞。 觀察歷史趨勢,隨著央行開始寬鬆,資金會從貨幣市場重新湧入長天期債券。資金動能可望帶動對債券之需求,在央行降息後可望進一步推升債券漲幅。考量目前處於觀望的資金量能達空前水準,債券需求存在高於往常的大幅成長空間。聯博預計,未來幾年回流債市的資金約達2.5兆至3兆美元。 為了避免錯失潛在報酬,聯博建議投資人不妨提前將資金從現金轉進債券,也就是搶先在美國聯準會降息前行動,因為公債殖利率往往在降息前先行走低,帶動價格上揚。從歷史趨勢可知,聯準會降息前3個月,美國10年期公債殖利率平均下跌90個基本點。投資人過去如果在寬鬆週期前幾個月布局,往往能締造較佳報酬潛力( (圖一)。 圖一:觀察歷史趨勢,早鳥投資人的債市報酬率最高

當前環境的布局策略在當前環境下,聯博建議債券投資人採取以下策略: 進場投資:倘若目前部位仍以現金為主,投資人不但無法累積債券的收益,也將錯過未來殖利率下滑後的價格上漲潛力。有鑑於此,聯博建議債券投資人化觀望為行動,甚至可能應該比過去配置更多的固定收益資產。 適度配置存續期間:倘若投資組合的存續期間 (亦即對利率的敏感度)過度聚焦短天期,不妨適度延長。在經濟放緩與利率降低的環境下,存續期間可望挹注投資組合表現。另一方面,存續期間的代表性資產-政府公債還提供充裕流動性,有助減緩股市波動的衝擊。 放眼全球:隨著各國央行逐漸不同調,不僅個別投資機會增加,多元分散配置不同利率與經濟週期的優勢將更顯著。 持有信用債券:聯博認為此刻不宜避開或減碼信用債券。綜觀公司債券與證券化債券等信用敏感度較高的資產,儘管目前利差偏低,但仍高於過去幾年水準,而債券的長期報酬主要來自於殖利率。事實上,企業基本面先前處於歷史最佳狀態,如今仍相對正面。聯準會若年底降息亦有助緩解發債企業的再融資壓力。此外,隨著投資人逐漸降低現金部位,信用債券的需求可望顯著增加,尤其是投資等級債券,也有助支撐信用利差。儘管如此,聯博建議投資人擇優慎選標的,並關注流動性狀況。在經濟趨緩的環境中,CCC等級公司債券與較低評等的證券化債券最易受到衝擊。 平衡布局:在目前環境下,聯博認為政府公債與信用資產在投資組合能夠雙雙扮演要角。那些兼顧公債等利率敏感資產以及具成長潛能的信用資產的投資組合,往往有機會創造不錯的投資成果。平衡布局亦有助於減緩萬一經濟成長比聯博預期疲弱的風險,例如通膨再度處於極高檔或經濟重挫。 因應通膨挑戰:考量通膨日後飆升的風險加劇、通膨具有腐蝕效應、抗通膨資產的成本相對便宜,投資人不妨考慮趁現在納入對抗通膨的投資策略。 債市利多環境下,投資人可望順流而上時序進入下半年,在市場波動加劇與債市投資利多浮現的背景下,主動式投資人應該掌握布局機會。聯博認為,最重要的一步是重回債市,避免錯失目前的高收益與絕佳潛在報酬。

|