|

財報、景氣、選舉,雜音紛沓,股市投資人如何配置?

發生什麼事?反映美國周五公布了疲弱的就業數據 (7月份非農新增11.4萬 vs 預期17.6萬,7月份失業率 4.3% vs 預期4.1%),使得投資人揣測美國景氣可能步入衰退,驅動股市大跌。此外,部分公司財報或展望不佳 (如Intel獲利不如預期大跌逾2成),也導致市場避險情緒上升。最後,民主黨撤換總統候選人,也為後續政治不確定性增添變數;市場持續關注民主黨籍潛在候選人賀錦麗的副手人選選擇,以及其政策態度。總言之,近期市場修正多半反映了三個因素: 1) 科技巨頭即便財報普遍優於預期,但沒有驚喜、2) 景氣上半年展現了優於預期的韌性,但近期卻開始出現疲軟跡象,挑戰市場軟著陸的共識、以及 3) 總統大選不確定性升溫,相較拜登的中間派政策,目前兩黨候選人似乎都更為左傾 (民主黨)、右傾 (共和黨),引發市場擔憂政策不確定性上升。

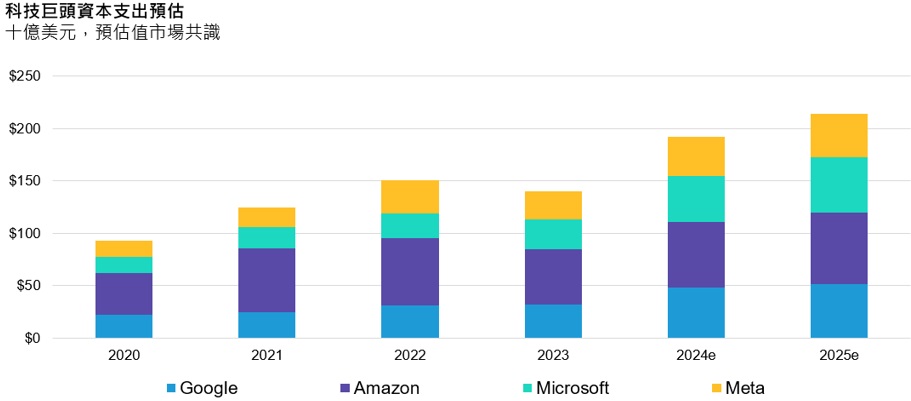

財報真的不好嗎?截至8/2,S&P 500已有約78%公司公布了第二季度的財報,目前有高達78%的公司財報表現都優於預期,且有高達54%的公司給出了較正向的財報展望。而且,本次財報季投資人預期遠較過去更強勁;換言之,企業獲利普遍打敗了非常高的預期標準,且並未顯下修對於後續獲利的展望,這其實代表企業目前的基本面是相對具備韌性的。那究竟股市為何會修正? 我們認為主因在於目前大部分的科技巨頭都仍在持續加碼投資AI,但似乎還沒有看到AI顯著開始貢獻企業獲利的跡象,引發市場擔憂短線過去引領獲利成長的科技巨頭可能面臨短線獲利能力壓力 (攤銷、現金流量減損、獲利能力下滑等)。不過,值得慶幸的是,目前科技巨頭都仍持續表示將加碼投資AI,且認為AI可望在長線貢獻獲利,這可望支撐晶片公司以及半導體題材在短線上仍可望享有較強勁的獲利成長。無論如何,後續市場目光將會非常重視企業AI轉化為實質獲利的能力,也就是說那些過去具備優異投入資本報酬率的品質型題材可望發酵。

而且,我們發覺先前被投資人顯著低估的題材,其實也開始繳出了優於預期的獲利表現,如醫療保健類股第二季目前獲利優於預期的比例高達90%,高居各類股之冠,顯示本次財報季仍有”驚喜”,只是未必在投資人高度關注的AI科技領域。我們認為這代表股市在後續可望開始輪動,而非僅由科技股一枝獨秀。7月迄今,其實公用事業、核心消費、醫療等防禦型題材表現顯著優於科技、通訊服務等”泛AI”題材,而此一趨勢可望延續。

景氣放緩,投資人該如何因應?考量到聯準會維持高利率環境已久,景氣會出現放緩跡象是非常正常的事情;正如同第一季的通膨高於預期狀況並未延續,我們認為投資人或許也不該過度解讀近期的相對疲弱數據。聯博的經濟學家持續認為軟著陸是較可能的情境,聯準會也可能於今年降息2碼到3碼。雖然短線上經濟出現放緩跡象可能使得風險性資產趨於波動,但我們並未觀察到企業財測展望與獲利能力出現顯著惡化 (如上述),暗示企業基本面無虞,將成為股市表現的堅實後盾。此外,即便市場開始預期聯準會的降息腳步會加速,與利率具備高相關性的S&P 500指數評價卻反而從接近22倍的預估本益比水平修正至20.5倍左右,顯示投資人現在可望以更合理的評價買進基本面強勁的公司,長線布局機會可能正在浮現。

無論如何,考量景氣仍具不確定性,晚週期環境選股仍舊非常重要: 我們認為防禦型題材(醫療,或低波動股等) 與品質 (穩定獲利能力、競爭優勢) 將會是選股重中之重。

極端政策風險上升,平衡配置是重點

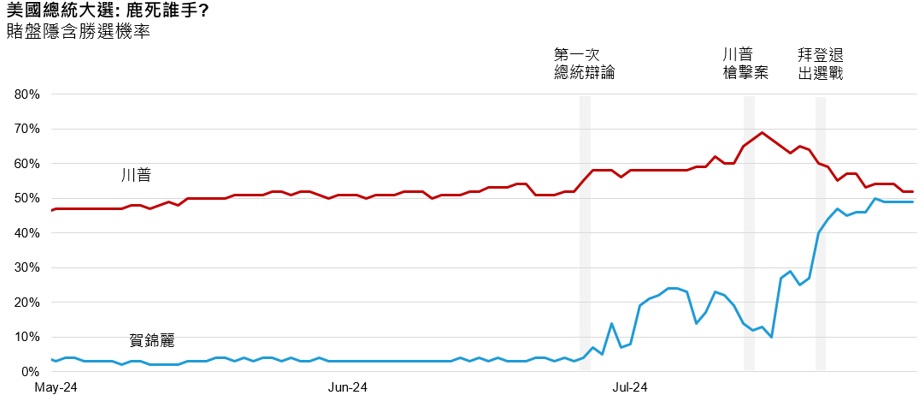

最後,賀錦麗替換拜登後,市場擔憂賀錦麗可能會偏離拜登的中間派政策,以期能與一向以偏右的川普吸引不同的選民;目前預測市場反應川普、賀錦麗幾乎是五五波,勝負難料。這反映了美國長期的經濟問題,尤其是貧富差距日益惡化的窘境,迫使選民相信極端政策才有機會導正美國的結構性問題。事實上,拜登將是近代美國唯一一個不是因為經濟衰退而無法連任的總統,凸顯了政策左傾、右傾風險可能擴大。有鑑於經濟政策可能會因為國會與總統選舉狀況大相逕庭,我們不建議投資人針對特定投資人當選的情境進行壓注,而是應該思考,有哪些題材是無論誰當選都有機會延續成長力道的。我們認為AI即是明顯例子: 目前科技巨頭都仍未鬆口將會放緩投資AI,我們也不認為民主黨或共和黨當政會影響AI的投資趨勢,即為相對不受選舉風險影響的題材範例之一。所幸,不論是民主黨、共和黨目前的政策基調都會是以延續目前的景氣擴張態勢,只是方法略有不同,投資人也不須過度擔憂選舉結果。

雜音紛沓,投資人如何因應?

長線而言,驅動股市持續上揚的因子仍舊是獲利成長。而本次的財報截至目前為止我們認為重新確定了企業獲利仍可望穩定增長的基本情境,也將成為股市續揚的最大後盾。此外,考量景氣略為放緩可能加速聯準會降息進程,也可望適度支撐股評價。換言之,考量近期評價已有所修正,投資人不妨趁機重新審視投資組合,並以合理評價買進那些基本面優異,且評價相對合理的題材。惟考量後續股市震盪可能加劇、景氣也可能持續放緩,我們認為品質、防禦將會是選股重點。我們認為醫療、核心消費等題材,或是具備低波動特性的股票可望發揮。事實上,反映這類題材財報表現優異、評價相對合理,近期市場震盪之際也開始表現突出,後續表現可期。

|